Roberts Škapars. Tirgus līdzsvars. Teorija. (e-grāmata)

4.4. Nodokļu ietekme uz līdzsvara stāvokli

Viens no veidiem, kā valsts var palielināt savu budžetu, ir pārdodamās preces aplikt ar papildu nodokļu summu. Nodokļus var vai nu pielikt kā konkrētu naudas summu pārdodamās preces vienības cenai vai arī noteikt kā procentu no pārdošanas cenas, kāds ir jāmaksā valstij nodokļa veidā. Ja prece tiek aplikta ar nodokli, tad svarīgi ir noskaidrot, cik pircējam par preci ir papildus jāmaksā, kādu naudas summu par vienas preces vienības pārdošanu pēc nodokļa nomaksas saņem tirgotājs un cik lieli ir viņa zaudējumi.

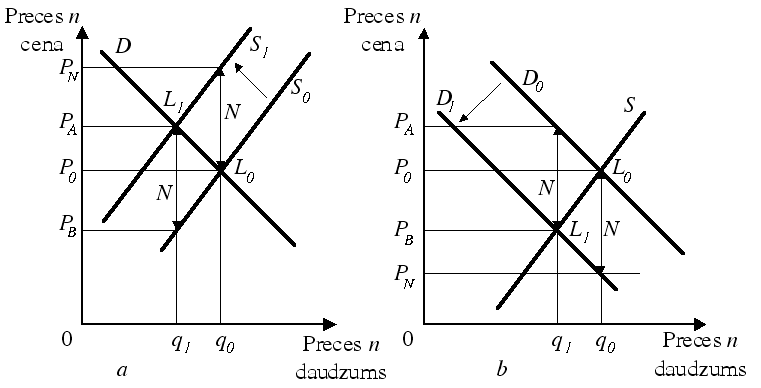

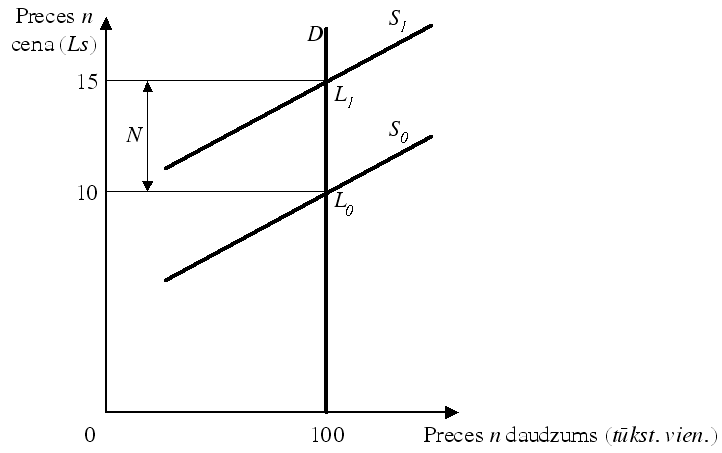

4.4.1. attēls. Tirgus līdzsvara pārmaiņas pēc preces aplikšanas ar nodokli

Summa R, kuru no preces vienas vienības pārdošanas saņem tirgotājs, ir starpība starp pircēja samaksāto summu (tirgus cenu P ) un summu, par kādu preces viena vienība ir aplikta ar nodokli N (R=P-N). Savukārt pircēja samaksāto summu P (tirgus cenu) iegūst, ja saskaita summu R, kuru no preces vienas vienības pārdošanas saņem tirgotājs, ar summu, par kādu prece ir aplikta ar nodokli N (P=R+N). Līdz ar to tirgus līdzsvara pārmaiņas, ja prece tiek aplikta ar nodokli, var skatīt divējādi.

Pirmkārt, apskatām, kāda ir pārdevēja reakcija, ja katra pārdodamā preces vienība tiek aplikta ar nodokli. Pēc aplikšanas ar nodokli tirgus piedāvājuma līkne pārbīdās pa kreisi (uz augšu), jo tirgotājs vēlas, lai preces vienas vienības izmaksu pieaugumu pilnībā samaksātu pircējs. Tas cenšas pieskaitīt nodokļa summu N esošai cenai P0 un pārdot preci par cenu PN=P0+ N (4.4.1. attēls a) saglabājot iepriekšējo preces apjomu q0. Līdz ar to piedāvājuma līkne pārbīdās uz augšu par nodokļa summu N. Taču jaunā līdzsvara L1 cena PA ir zemāka par PN, tādēļ arī tirgotājs ir spiests samaksāt uzliktā nodokļa vienu daļu apmērā P0- PB. Pircējs sedz atlikušo daļu PA- P0. Zīmīgi ir tas, ka pēc preces aplikšanas ar nodokli samazinās tās daudzums tirgū par q0- q1.

Otrkārt, apskatām, kāda ir pircēja reakcija, ja tas būtu nodokļa maksātājs. Pēc preces aplikšanas ar nodokli pircējs vēlas, lai cena samazinās par nodokļa summu N un to pilnībā sedz tirgotājs PN= P0- N, kā arī saglabājas preces daudzums tirgū q0. Tāpēc pieprasījuma taisne pārvietojas uz leju par nodokļa summu N. Taču redzams, ka jaunā līdzsvara L1 cena PB ir augstāka par vēlamo pircēja cenu PN, tādēļ pircējam nākas samierināties ar daļējiem zaudējumiem. Samazinās arī preces daudzums

(q0- q1). Arī šajā gadījumā pircējs un tirgotājs sadala savā starpā nodokļa samaksu tieši tādās daļās kā pirmajā apskatītajā gadījumā. Pircējs samaksā starpību PA- P0, bet pārdevējs P0- PB. Arī preces samazinājums tirgū ir tāds pats q0- q1.

Pircēja un pārdevēja nodokļa summas maksājuma daļu lielums ir atkarīgs no tā, cik elastīgs pēc dotās preces cenas izmaiņām ir pieprasījums un piedāvājums.

Pieņemam, ka preces n katra pārdodamā vienība tiek aplikta ar nodokli Ls 5. Tās cena pirms aplikšanas ar nodokli ir Ls10. Atkarībā no pieprasījuma un piedāvājuma elastības atšķirības izšķir vairākus galvenos gadījumus nodokļa summas sadalījumā starp pircēju un pārdevēju.

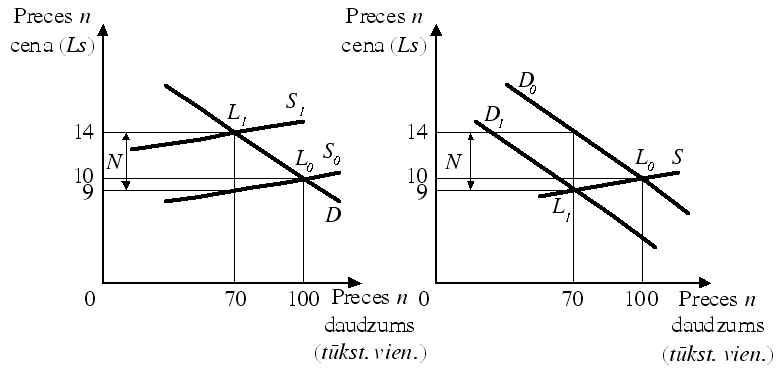

1. Ja piedāvājums ir elastīgāks par pieprasījumu (pirmās nepieciešamības preces, benzīns, dzīvokļu īre, elektroenerģijas tarifi), tad jaunā līdzsvara cena ir Ls 14 (4.4.2. attēls). Tas nozīmē, ka pircējs nav ar mieru samaksāt visu nodokļa

summu Ls 5, bet tas ir spiests maksāt nodokļa summas daļu (Ls 4). Atlikušo, mazāko daļu (Ls 1), maksā pārdevējs. Turklāt preces daudzums tirgū samazinās par 100-70=30 tūkst. vienību, bet tirgotāja ieņēmumi samazinās par

R=10·100-9·70=370 tūkst. Ls.

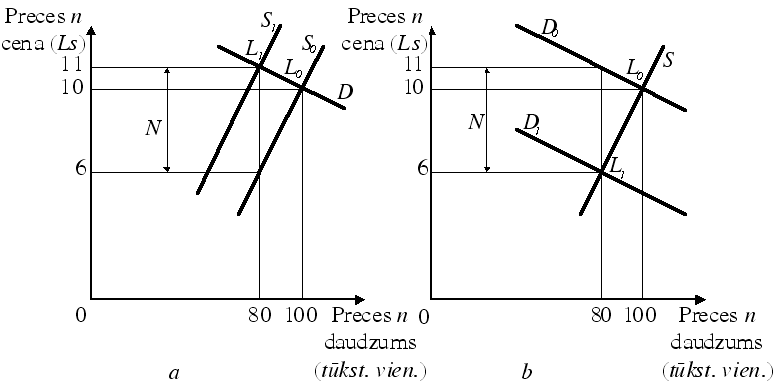

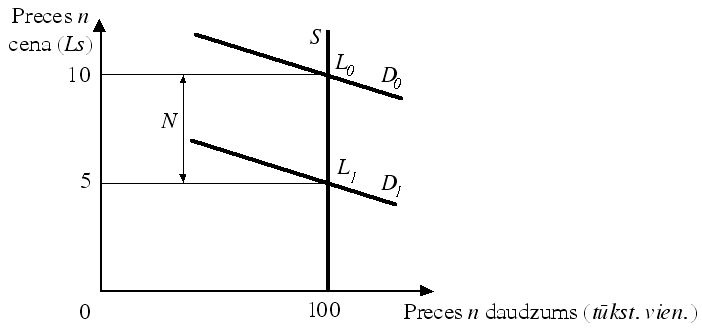

2. Ja pieprasījums ir elastīgāks par piedāvājumu (luksus preces), tad jaunā līdzsvara cena pēc aplikšanas ar nodokli ir Ls 11 (4.4.3. attēls). Redzams, ka vairāk zaudē tirgotājs, jo pircējs no nodokļa summas Ls 5 samaksā tikai Ls 1. Atlikušnodokļa summas daļu Ls 4 sedz pārdevējs. Preces daudzums tirgū šajā gadījumā samazinājies par 100-80=20 tūkst. vienību, bet pārdevēja ieņēmumi R samazinājušies par 10·100-6·80=520 tūkst. Ls.

4.4.2. attēls. Nodokļa faktiskie maksātāji, ja piedāvājums elastīgāks par pieprasījumu:

a – pārvietojas piedāvājuma taisne; b – pārvietojas pieprasījuma taisne

4.4.3. attēls. Nodokļa faktiskie maksātāji, ja pieprasījums elastīgāks par piedāvājumu:

a – pārvietojas piedāvājuma taisne; b – pārvietojas pieprasījuma taisne

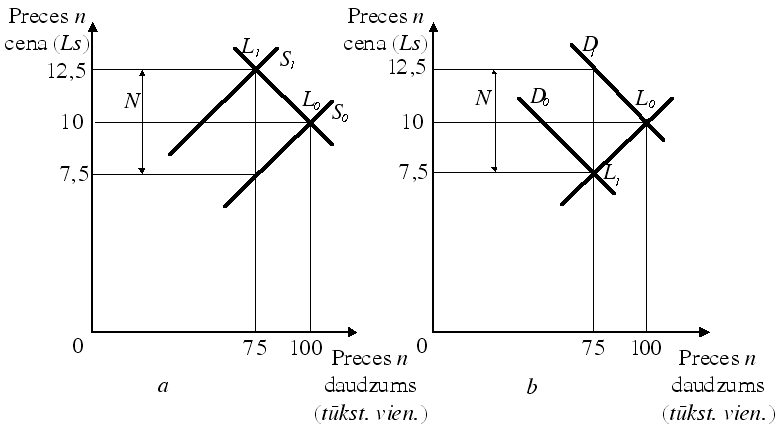

4.4.4. attēls. Nodokļa faktiskie maksātāji,

ja pieprasījuma un piedāvājuma elastība ir vienāda:

a – pārvietojas piedāvājuma taisne; b – pārvietojas pieprasījuma taisne

4.4.5. attēls. Nodokļa faktiskais maksātājs pilnīgi neelastīga pieprasījuma gadījumā

3. Ja preces pieprasījuma un piedāvājuma elastības ir vienādas, tad arī nodokļa summu Ls 5 pircējs un pārdevējs samaksā vienādās daļās, katrs pa Ls 2,5 (4.4.4. attēls).

4. Pilnīgi neelastīga pieprasījuma gadījumā (4.4.5. attēls) preces tirgus cena atbilstoši tirgus līdzsvara maiņai no L0 uz L1 paaugstinās līdz 10+5=15; visu nodokļa summu Ls 5 samaksā pircējs.

5. Pretēja situācija nodokļa summas samaksā ir, ja preces piedāvājums ir pilnīgi neelastīgs (4.4.6. attēls). Pircējs nav ar mieru maksāt augstāku cenu par līdzsvara cenu Ls 10, un tirgotājam nekas neatliek, kā visus nodokļa maksājumus uzņemties pašam.

4.4.6. attēls. Nodokļa faktiskais maksātājs pilnīgi neelastīga piedāvājuma gadījumā