Svetlana Saksonova. Nauda, kredīts, inflācija, monetārā politika (e-grāmata)

| Site: | Profesionālajā izglītībā iesaistīto vispārizglītojošo mācību priekšmetu pedagogu kompetences paaugstināšana |

| Course: | EkonT000 : Profesionālajā izglītībā iesaistīto ekonomikas skolotāju kompetenču pilnveide |

| Book: | Svetlana Saksonova. Nauda, kredīts, inflācija, monetārā politika (e-grāmata) |

| Printed by: | Guest user |

| Date: | Tuesday, 3 March 2026, 7:51 AM |

Description

Svetlana Saksonova. Nauda, kredīts, inflācija, monetārā politika (e-grāmata)

Table of contents

- Titullapa

- 1. Nauda, tās veidi, funkcijas un īpašības

- 2. Naudas pieprasījums, naudas piedāvājums

- 3. Divu līmeņu banku sistēma – centrālā banka un komercbankas

- 4. Kredīts, tā veidi. Kredīta atmaksas paņēmieni

- 5. Inflācija, tās veidi, inflācijas temps

- 6. Latvijas Bankas monetārā politika

- 7. Izmantotās literatūras un avotu saraksts

Titullapa

Svetlana Saksonova

Nauda, kredīts, inflācija, monetārā politika

Materiāls izstrādāts

ESF Darbības programmas 2007. - 2013.gadam „Cilvēkresursi un nodarbinātība”

prioritātes 1.2. „Izglītība un prasmes”

pasākuma 1.2.1.„Profesionālās izglītības un vispārējo prasmju attīstība”

aktivitātes 1.2.1.2. „Vispārējo zināšanu un prasmju uzlabošana”

apakšaktivitātes 1.2.1.1.2. „Profesionālajā izglītībā iesaistīto pedagogu

kompetences paaugstināšana”

Latvijas Universitātes realizētā projekta

„Profesionālajā izglītībā iesaistīto vispārizglītojošo mācību priekšmetu pedagogu

kompetences paaugstināšana”

(Vienošanās Nr.2009/0274/1DP/1.2.1.1.2/09/IPIA/VIAA/003,

LU reģistrācijas Nr.ESS2009/88) īstenošanai.

Rīga, 2010.

1. Nauda, tās veidi, funkcijas un īpašības

Naudas definīcijas:

- Nauda ir viss tas, ko cilvēki ir akceptējuši kā maiņas līdzekli par precēm un pakalpojumiem;

- Nauda ir īpaša prece jeb vispārējs ekvivalents, ar kuru var izteikt visu citu preču vērtību;

- Nauda ir valsts likumdošanas aktos oficiāli noteikta abstrakta vērtības vienība, ar kuras starpniecību skaitliski izsakāma jebkura cita priekšmeta vērtība.

Naudas veidi:

· Skaidrā (monētas, papīra nauda)

· Bezskaidrā (elektroniskā)

Nauda pilda šādas funkcijas:

Nauda kā universāls apgrozības (maksāšanas, maiņas ) līdzeklis;

- Nauda kā vērtības mērs. Tas ļauj samērot jebkuras preces, dod iespēju preču un pakalpojumu vērtību izteikt cenās;

- Nauda kā bagātības uzkrāšanas un saglabāšanas līdzeklis. Naudas uzkrāšana un glabāšana bankā ir uzkrāšana naudas formā;

- Nauda kā sabiedrisks spēks;

- Nauda kā ekonomiskās politikas instruments. Naudas un preču tirgus mijiedarbība nosaka visas tautsaimniecības līdzsvaru.

- Nauda kā informācijas nesējs (statistikā, uzņēmējdarbībā, finansēs, banku operācijās un tml)

Naudas īpašības

Lai nauda tiktu akceptēta kā maksāšanas līdzeklis un varētu pildīt savas funkcijas, tai ir jāpiemīt īpašībām, kas padara naudas lietošanu ilglaicīgu un izdevīgu:

- Uzticība;

- Viendabīgums;

- Dalāmība;

- Ērta lietošana;

- Ilga lietojamība;

- Aizsardzība pret viltojumiem;

- Ierobežots piedāvājums;

- Pirktspēja.

2. Naudas pieprasījums, naudas piedāvājums

Naudas piedāvājuma pārmaiņu rezultātā mainās procentu likmes un produkcijas izlaides apjoms, sasniedzot vērtību, kas ļauj līdzsvaroties preču un naudas tirgum. Tādēļ viens no tautsaimniecības regulēšanas līdzekļiem ir naudas piedāvājuma kontrole.

Naudas pieprasījuma izpēte ir centrālās bankas uzdevums, jo monetārās politikas efektivitāte lielā mērā ir atkarīga no naudas pieprasījuma funkcijas formas. Naudas pieprasījuma nestabilitāte var izraisīt procentu likmju svārstības, kas savukārt samazina tautsaimniecības efektivitāti un kavē tās attīstību.

Plānojot un īstenojot monetāro politiku, ir nepieciešams prognozēt gaidāmo naudas pieprasījumu. Lai prognoze būtu iespējami precīza, naudas pieprasījumam jābūt izskaidrojamam ar nelielu mainīgo lielumu skaitu, kuru vērtības varētu diezgan precīzi noteikt vai arī ietekmēt, izmantojot monetārās politikas instrumentus.

Naudas pieprasījuma teorētiskie modeļi

Naudas vērtību nosaka tās pirktspēja, tādēļ, analizējot naudas pieprasījumu, tiek pētīts reālais naudas pieprasījums, nevis naudas masa. Šo izvēli nosaka pieņēmums, ka tautsaimniecības dalībniekiem kopumā nepiemīt t.s. naudas ilūzija, proti, pieaugot cenu līmenim, bet pārējiem faktoriem, kas ietekmē naudas pieprasījumu, paliekot nemainīgiem, reālais naudas pieprasījums nemainās.

Fišera (Irving Fisher) naudas kvantitātes teorija saista naudas daudzumu tirgus līdzsvara apstākļos ar izdevumiem par saražotajām precēm un pakalpojumiem. Ja naudas tirgus ir līdzsvarā, šis naudas daudzums ir vienāds ar naudas pieprasījumu.

Pieņemot, ka tautsaimniecībā veikto darījumu apjoms ir proporcionāls ienākumu līmenim, naudas pieprasījums ir tieši proporcionāls nominālajam ienākumu līmenim un apgriezti proporcionāls naudas aprites ātrumam.

Naudas aprites ātrums atspoguļo vidējo darījumu skaitu gadā, pērkot saražotās preces un pakalpojumus. Naudas aprites ātrumu ietekmē ar norēķinu efektivitāti saistīti institucionāli un tehnoloģiski faktori, tādēļ īsākā laika posmā to var uzskatīt par nemainīgu.

Fišera teorijā iegūtā naudas pieprasījuma funkcija ir atkarīga vienīgi no tautsaimniecībā veiktā darījumu apjoma, bet procentu likme tiek uzskatīta par nenozīmīgu faktoru.

Savukārt Keinsa (John Maynard Keynes) naudas pieprasījuma teorija izšķir trīs naudas pieprasījuma veidošanās iemeslus:

· Nauda ir nepieciešama iepriekš paredzamu, regulāru maksājumu veikšanai, tādēļ naudas pieprasījumu ietekmē regulāro izdevumu apjoms, kas ir atkarīgs no ienākumiem.

· Papildus regulāro izdevumu segšanai nepieciešamajam naudas daudzumam nauda tiek glabāta piesardzības nolūkos, lai sabalansētu ienākumus ar nejaušiem izdevumiem. Šo naudas pieprasījumu ietekmē gaidāmo nejaušo izdevumu apjoma novērtējums un ienākumu līmenis.

Abi minētie naudas pieprasījuma faktori ir saistīti ar naudas kā maiņas līdzekļa funkcijām.

Līdzās ienākumu līmenim Keinsa teorijā tiek uzsvērts naudas pieprasījuma veidošanās spekulatīvais motīvs, kuru izraisa citu aktīvu vērtības maiņas risks. Naudas pieprasījums var palielināties, tautsaimniecības dalībniekiem paredzot citos aktīvos ieguldītā kapitāla vērtības samazināšanos. Keinsa teorija paredz, ka skaidrās naudas pieprasījums var būt atkarīgs no procentu likmes. Šīs atkarības cēlonis ir naudas noguldījumu ienesīgums un ar to saistītās naudas glabāšanas alternatīvo iespēju izmaksas, kuras samazina naudas pieprasījumu. Riskanto aktīvu ienesīgums ir augstāks par drošo un likvīdo aktīvu ienesīgumu, tādēļ naudas pieprasījumam jābūt atkarīgam no naudas noguldījumu procentu likmes, alternatīvu aktīvu ienesīguma un kopējā bagātības līmeņa.

3. Divu līmeņu banku sistēma – centrālā banka un komercbankas

Latvijas Banka ir Latvijas Republikas centrālā banka. Tā ir viena no svarīgākajām valsts iestādēm un veic likumā noteiktus tautsaimnieciskus uzdevumus.

Latvijas Bankas darbības galvenais mērķis ir, īstenojot naudas politiku, regulēt naudas daudzumu apgrozībā, lai saglabātu cenu stabilitāti valstī.

Latvijas Bankas uzdevumus nosaka Latvijas Republikas likums "Par Latvijas Banku". Svarīgākie valsts centrālās bankas uzdevumi ir:

· noteikt un īstenot monetāro politiku, lai nodrošinātu cenu stabilitāti valstī;

· emitēt nacionālo valūtu;

· veicināt maksājumu sistēmu raitu darbību Latvijas Republikā;

· izsniegt Latvijas Republikas Uzņēmumu reģistrā reģistrētajām juridiskajām personām, izņemot kredītiestādes, atļaujas (licences) ārvalstu valūtas pirkšanai un pārdošanai komercdarbības veidā;

· vākt, reģistrēt un apkopot finanšu un valsts maksājumu bilances datus, kā arī publicēt apkopoto statistisko informāciju;

· pārvaldīt ārējos aktīvus;

· darboties kā valdības finanšu aģentam.

Latvijas Banka pārstāv Latvijas Republiku ārvalstu centrālajās bankās un starptautiskajās finanšu institūcijās. Latvijas Banka konsultē Latvijas Republikas Saeimu un Ministru kabinetu naudas politikā un citos ar Latvijas Bankas uzdevumu veikšanu saistītos jautājumos.

Latvijas Banka pilda savus uzdevumus saskaņā ar likumu "Par Latvijas Banku" un nav pakļauta valdības vai citu institūciju lēmumiem un rīkojumiem. Latvijas Banka ir neatkarīga savu lēmumu pieņemšanā un to praktiskajā īstenošanā.

Latvijas Bankas uzraudzību veic Saeima.

Likums "Par Latvijas Banku" valsts centrālajai bankai neatļauj piedalīties uzņēmējdarbībā. Latvijas Banka savu darbību finansē no ieņēmumiem, ko dod valūtas un kredīta operācijas tās uzdevumu izpildes ietvaros.

Latvijas Bankas pamatkapitāls ir 25 miljoni latu.

Likums "Par Latvijas Banku" nosaka, ka Latvijas Banka ieskaita valsts ieņēmumos pārskata gadā gūtās peļņas daļu, kas aprēķināta, piemērojot likumā "Par uzņēmumu ienākuma nodokli" rezidentiem noteikto nodokļa likmi, un veic maksājumu par valsts kapitāla izmantošanu 15% apmērā no pārskata gadā gūtās peļņas.

Pēc minēto atskaitījumu izdarīšanas Latvijas Bankas peļņas atlikums ieskaitāms rezerves kapitālā. Rezerves kapitāls ir izveidots iespējamo zaudējumu segšanai.

Latvijas Bankas saimnieciskās darbības un dokumentu revīziju veic revīzijas komisija, kuras personālsastāvu apstiprina Latvijas Republikas Valsts kontrole.

Kredītiestādes - institūcijas, kuras publiski pieņem noguldījumus un citus atmaksājamos līdzekļus un savā vārdā izsniedz kredītus. Latvijas Republikā par kredītiestādi uzskatāma komercbanka, ārvalstu bankas nodaļa (filiāle) un krājaizdevu sabiedrība.

Kredītiestādes veic finanšu pakalpojumus:

- noguldījumu un citu atmaksājamo līdzekļu piesaistīšana;

- kreditēšana, arī saskaņā ar finanšu līzinga noteikumiem;

- skaidras un bezskaidras naudas maksājumu veikšana;

- bezskaidras naudas maksāšanas līdzekļu (visu maksāšanas līdzekļu, izņemot banknotes un monētas jebkurā valūtā) izlaišana un apkalpošana;

- tirdzniecība savā vai klienta vārdā ar valūtu;

- uzticības operācijas (trasts);

- ieguldījumu pakalpojumu un ieguldījumu blakus pakalpojumu sniegšana;

- galvojumu un citu tādu saistību aktu izsniegšana, ar kuriem uzņemts pienākums atbildēt kreditoram par trešās personas parādu;

- vērtību glabāšana;

- konsultācijas klientiem finansiāla rakstura jautājumos;

- tādas informācijas sniegšana, kas saistīta ar klienta parādu saistību kārtošanu;

- citi darījumi, kuri pēc būtības ir līdzīgi iepriekšminētajiem finanšu pakalpojumiem;

4. Kredīts, tā veidi. Kredīta atmaksas paņēmieni

Vienkāršoti kredīts jeb aizdevums ir darījums, kad juridiska vai fiziska persona uz noteiktu laika periodu nodod skaidras vai bezskaidras naudas līdzekļus citas juridiskas vai fizikas personas lietošanā.

Var apsvērt domu par aizņemšanos, ja:

· nepietiek uzkrāto līdzekļu preces iegādei, bet ienākumi ir pietiekami, lai veiktu ikmēneša maksājumus;

· ir skaidrs, ka pakalpojuma vai preces iegādei iztērētā summa „iecirstu ievērojamu robu” budžetā un ierobežotu to naudas apmēru, kas būtu jāatvēl nepieciešamajiem ikdienas izdevumiem;

· preces iegādei nav vēlēšanās iztērēt uzkrājumus.

Aizņēmums cilvēkam ir papildus saistības un atbildība, tāpēc tas uzlabos dzīves kvalitāti tikai tad, ja cilvēks patiesi var to atļauties - tas nozīmē:

· regulārie ienākumi ir pietiekami lieli un stabili, lai veiktu ikmēneša maksājumus;

· ja kopējie ikmēneša maksājumi par aizņēmumiem nepārsniedz 30-40% no ienākumiem;

· ja, noformējot kredītu, pēc visu ikmēneša maksājumu (kredītu pamatsummas un procentu maksājumiem) atskaitīšanas no cilvēka un viņa ģimenes neto ieņēmumu kopsummas uz katru ģimenes locekli paliek pāri summai, kas nav mazāka kā LR Centrālās statistikas pārvaldes aprēķinātais iztikas minimums (aprēķināto iztikas minimumu varat uzzināt šeit: www.csb.gov.lv);

· vēlams veidot uzkrājumus „nebaltām dienām” vismaz 10% apmērā no saviem ikmēneša ienākumiem.

Pildot savas kredītsaistības ir jābūt disciplinētam, jo no tā ir atkarīga kredītvēsture. Laba kredītvēsture ļaus nākotnē saņemt izdevīgākus kredīta nosacījumus. Savu kredītvēsturi var apliecināt ar dokumentiem par savām iepriekšējām vai esošām finanšu saistībām. Sākot ar 2008.gada 1.janvari darbu ir uzsācis Latvijas Bankas Kredītu reģistrs, kas nodrošina ziņu par aizņēmējiem un aizņēmēju galviniekiem, viņu saistībām un to izpildes gaitu vākšanu, centralizētu uzkrāšanu un glabāšanu.

Pozitīvu kredītvēsturi veido disciplinēta kredītu saistību izpilde. Par pozitīvu tiek arī uzskatīts, ja agrāk, paredzot grūtības ar kāda kredīta atmaksu, aizņēmējs vienojas ar aizdevēju par īpašuma pārdošanu un pilnībā nokārtoja savas kredītsaistības.

Savukārt, problēmas ar kredītu atmaksu, sākot ar kavētiem maksājumiem un beidzot ar neatmaksātu kredītu, veido negatīvu kredītvēsturi.

Kredīti klientiem, kuriem ir bijušas problēmas ar kredītu atmaksu, no banku puses tiek uzskatīti par riskantiem un tāpēc tiem tiek piemērota augstāka procentu likme. Kredīts var tikt arī atteikts pavisam.

Kam jāpievērš uzmanība, uzņemoties kredītsaistības?

Uzņemoties jebkuras kredītsaistības, rūpīgi izvērtējiet kredītsaistību attiecību pret Jūsu tagadējo un nākotnē gaidāmo materiālo stāvokli – vai mans darbs ir stabils; vai man būs pietiekoši ienākumi, lai kredītu atmaksātu? Turklāt, ņemot hipotekāro kredītu, izvērtēšana jāveic īpaši rūpīgi un apdomīgi, jo kredīta termiņš iespējams ļoti garš un tādejādi neskaidrība par nākotni ir lielāka nekā par īsākiem patēriņa kredītiem.

Tādēļ pirms plānojiet uzņemties jebkādas kredītsaistības, rūpīgi apdomājiet vai sīkāk iztaujājiet kredītspeciālistu par sev izdevīgāko:

- maksājuma veidu - atmaksāt kredītu ar vienāda lieluma regulāriem maksājumiem vai vienāda lieluma pamatsummas maksājumiem. Pirmajā gadījumā kredīta maksājumi ir nemainīgi un procenti ikmēneša maksājumam tiek aprēķināti no kopējās aizņēmuma summas. Otrajā gadījumā maksājumi katru mēnesi samazinās, jo procenti ikmēneša maksājumiem tiek aprēķināti no atlikušās kredīta pamatsummas, kas vēl jāatmaksā. Sākumā šī summa var būt lielāka, taču vēlāk tā samazinās par pirmajā gadījumā minēto ikmēneša maksājumu.

- kredīta valūtu. Valūtas kurss var svārstīties, un šīs svārstības var ietekmēt arī ikmēneša maksājumu apmēru. Tāpēc, konsultējoties ar finanšu iestāžu speciālistiem, rūpīgi izvērtējiet, kādā valūtā Jums izdevīgāk aizņemties.

- kredīta ķīlu (ja tāda ir nepieciešama) – pārliecinieties, vai plānotā ķīla, piemēram, dzīvoklis, atbilst nepieciešamās ķīlas vērtībai.

- atmaksas termiņu - jo garāks būs Jūsu izvēlētais termiņš, jo lielāku pārmaksu Jūs veiksiet. Protams, jāņem vērā arī tas, cik lielu summu Jūs mēnesī varat veltīt kredīta dzēšanai.

- iespējamo risinājumu pēkšņu finansiālu grūtību gadījumā (piemēram, “kredīta brīvdienām”).

- kredītdevēju un kredīta līgumu. Pievērsiet uzmanību:

· Kredītdevēja reputācijai (vai tā ir stabila un uzticama finanšu iestāde);

· Konkrētajam kredīta piedāvājumam – rūpīgi izpētiet vai izprotiet visus kredīta nosacījumus un līgumā noteiktās saistības. Noskaidrojiet pie kredīta speciālista visus neskaidros jautājumus, pat, ja tie šķiet nenozīmīgi. Kredīta speciālista pienākums ir atbildēt un izskaidrot visas neskaidrības.

· Salīdziniet kredīta piedāvājumu ar citu kredītdevēju piedāvājumiem (īpašu uzmanību pievēršot procentu likmju veidošanas principam, kā arī soda procentiem, kas paredzēti par atmaksas grafika neievērošanu) – atcerieties, salīdziniet tikai vienādos kritērijus!

7. kredīta procentu likmi:

· Mainīgās likmes priekšrocības ir tās, ka parasti tām ir zemāki % nekā fiksētajām likmēm. Tas tādēļ, ka daļu no % likmju svārstības riska uzņemas klients, kuram (parasti) pēc 3-6 mēnešiem tiek veikts procentu maksājumu pārrēķins, kā rezultātā ikmēneša maksājums var gan pieaugt, gan samazināties, atkarībā no procentu likmju izmaiņām.

· Fiksētās procentu likmes atbrīvo klientu no jebkādām raizēm par iespējamo procentu maksājumu pieaugumu saistībā ar ekonomisko svārstību ietekmētām izmaiņām naudas tirgū. Risku par procentu pieaugumu uzņemas banka un klienta procentu maksājumi nemainās visu līguma darbības termiņu. Tiesa gan - fiksētās procentu likmes parasti ir augstākas par mainīgajām.

Jāpievērš uzmanība arī gada procentu likmei (GPL), kas kredītdevējam ir obligāti jānorāda aizdevuma piedāvājumā un tiek veidota pēc vienādiem kritērijiem visās finanšu iestādēs. GPL ietver kredīta kopējās izmaksas, ieskaitot procentus un visas citas zināmās papildus maksas un komisijas, kas patērētājam jāmaksā par kredītu. Apdomājiet, vai Jums ar esošajiem finanšu līdzekļiem izdosies segt arī pārējos GPL iekļautos maksājumus, ne tikai ikmēneša kredītmaksājumus?

Kredīta veidi

Tirgū pastāv dažādi kredītu veidi, kurus var grupēt pēc dažādiem kritērijiem - pēc nodrošinājuma veida, pēc termiņa un procentu noteikumiem, pēc aizņēmējiem un aizņēmuma mērķiem u.c.

- Kredītlīnija, overdrafts

Kredītlīnija jeb overdrafts privātpersonām ir īstermiņa aizdevums, kas paredzēts, situācijai, kad nepieciešama papildus naudas summa ikdienas pirkumiem. Tā ir iespēja ērti aizņemties naudu no bankas un tērēt vairāk, nekā ir Jūsu kontā. Kredītlīnija tiek piesaistīta Jūsu norēķinu kontam. Par nodrošinājumu kalpo klienta darba alga vai citi regulārie ienākumi.

Lai saņemtu kredītlīniju nepieciešams:

- regulāri algas ieskaitījumi bankas kontā;

- personu apliecinošs dokuments;

- aizņēmēja ienākumus apliecinošs dokuments (atbilstošs finanšu iestādes prasībām).

- Hipotekārais kredīts

Hipotekārais kredīts ir naudas aizdevums, kam par ķīlu kalpo nekustamais īpašums. Parasti šie ir ilgtermiņa kredīti - līdz 40 gadiem. Mērķi šāda kredīta ņemšanai var būt dažādi - dzīvokļa iegāde, remonts, celtniecība, kā arī lielu pirkumu, piemēram, automašīnas iegāde.

Kredīta neatmaksāšanas gadījumā naudas aizdevējam (bankai vai citai kredītiestādei) ir tiesības uz aizņēmēja ķīlu.

Lai saņemtu hipotekāro kredītu, nepieciešams:

- ķīla (nekustamais īpašums);

- aizņēmēja ienākumus apliecinošs dokuments (atbilstošs finanšu iestādes prasībām);

- galvotājs un viņa ienākumus apliecinošs dokuments (atbilstošs finanšu iestādes prasībām).

- Patēriņa kredīts

Patēriņa kredīts ir finanšu iestādes aizdevums patērētājam. No citiem kredītiem tas atšķiras galvenokārt ar to, ka domāts tikai fizisku personu personīgai lietošanai, nevis saimnieciskai darbībai – uzņēmuma attīstībai u.tml., un tam lielākoties nav nepieciešams nodrošinājums jeb ķīla. Parasti patēriņa kredītam ir arī salīdzinoši īss atmaksas periods, piemēram, atšķirībā no hipotekārā kredīta - 30 gadi, un kredīta summas parasti nav lielākas kā 8 līdz 10 algu apmērā.

Patēriņa kredīts var būt gan kā naudas aizdevums jeb kredīts (skaidra nauda, nauda ar pārskaitījumu, kredītkarte, overdrafts u.tml.), gan kā preču vai pakalpojumu (ceļojums, sadzīves tehnika, remonts, mēbeles, automašīna u.tml.) finansējums.

- Līzings

Līzings ir finanšu pakalpojums, kas pēc būtības ir līzinga objekta noma. Līzinga devējs nodod līzinga ņēmējam tiesības izmantot līzinga objektu apmaiņā pret līgumā noteiktajiem maksājumiem.

Latvijā ir pieejami vairāki līzinga veidi – finanšu, operatīvais un pilna servisa līzings.

Izmantojot līzingu, iespējams iegādāties ne tikai automašīnas, bet arī nekustamo īpašumu, komerctransportu, ražošanas iekārtas, elektropreces un sadzīves tehniku, kā arī patēriņa preces.

- Finanšu līzings

Finanšu līzinga (noma ar izpirkumu) gadījumā līzinga kompānija klienta uzdevumā iegādājas līzinga objektu, un nodod to klienta lietošanā uz abpusēji saskaņotiem noteikumiem. Līdz ar pēdējā līzinga maksājuma veikšanu objekts pāriet klienta īpašumā.

- Operatīvais līzings

Operatīvā līzinga jeb nomas gadījumā līzinga ņēmējs (nomnieks) veic nomas maksājumus visu līzinga periodu, pretī saņemot tiesības lietot nomas priekšmetu. Operatīvā līzinga nomas maksājumi ir mazāki nekā finanšu līzinga gadījumā.

Nomas periodam beidzoties, klientam ir iespēja:

· Automašīnu izpirkt (uzreiz vai maksājot pakāpeniski);

· Nodot automašīnu atpakaļ līzinga sabiedrībai;

· Atrast automašīnai citu pircēju;

· Nodot līzinga sabiedrībai nomāto automašīnu kā pirmo iemaksu.

- Pilna servisa līzings

Pilna servisa līzinga gadījumā, papildus līzinga objektam, klientam tiek piedāvātas arī citas priekšrocības – klienta vietā tiek veikta automašīnas apdrošināšana, reģistrēšana CSDD, nosegtas ikgadējās transporta līdzekļa nodevas u.c. pakalpojumi. Izmaksas par šiem pakalpojumiem tiek pieskaitītas ikmēneša līzinga maksājumiem.

Kredīta atmaksas paņēmieni

Mūsdienās pastāv vairāki kredīta atmaksas paņēmieni, bet galvenokārt izmanto četrus paņēmienus:

· Anuitātes grafiks (anuitātes metode)

· Lineāro maksājumu grafiks (lineārā metode)

· Vienreizējais maksājums

· Individuālais grafiks

Vienreizējais maksājums – aizdevums tiek dzēsts vienā maksājumā. Ka piemēru, var pieminēt overdrafta izmantošanu – kad klients izmanto maksājumu karti ar overdrafta līniju, viņš saņem kredītu, bet pēc algas saņemšanas maksājumu kartes kontā viss overdrafts ar procentiem tiek dzēsts. [2]

Individuālais grafiks paredz iespēju atlikt procentu un pamatsummas maksājumu (kredīta brīvdienas). Pēc tām klients segs tos procentus un pamatsummas maksājumus kopā ar citiem maksājumiem. [2]

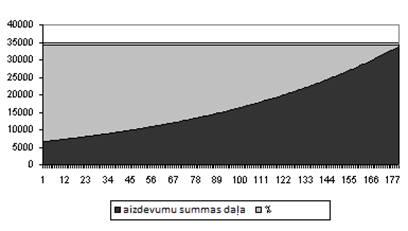

Anuitāte – periodiskie maksājumi vienādās summās. Maksājumi iekļauj sevī aizdevumu summas daļu un procentu maksājumus. [2]

3. attēls. Anuitātes maksājumu grafiks [3]

Anuitāte var būt ar maksājumiem perioda beigās (lat.- postnumerando) vai perioda sākumā (lat. -prenumerando).

Matemātiskā formula anuitātes maksājumu aprēķināšanai:

![]()

kur

· A – anuitātes maksājumu summa

· S – aizdevuma summa

· p – periodu procentu likme (0.00)

· n – aizdevuma maksāšanas periodu skaits

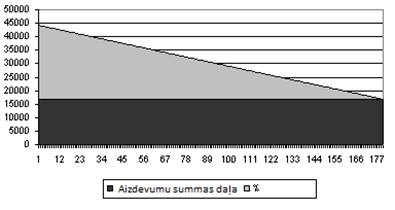

Lineāro maksājumu grafiks – maksājumi, kur pamatsummas daļas ir vienādas, bet procentu daļa ir atkarīga no atlikušas, neatmaksātas summas. [3]

4. attēls. Lineāro maksājumu grafiks [3]

Lineāro maksājumu grafika atšķirība no anuitātes

- Maksājuma summas nemainīgums anuitātes gadījumā un maksājuma summas samazinājums lineāra maksājuma grafika gadījumā

- Liela maksājumu summa, kredīta atmaksāšanas sakumā lineāra maksājuma grafika gadījumā, salīdzinot ar anuitāti.

- Procentu maksājumi, maksājot pēc anuitātes metodes, ir lielāki nekā maksājot pēc lineārās metodes (skatīt 4. jautājumu- piemēru).

Piemērs. Izsniegts kredīts 50000 Ls apmērā uz 10 gadiem ar nominālo procentu likmi 7% gadā. Sastādīt precīzu kredīta dzēšanas plānu, ja kredītu dzēš:

a) ar periodiskiem maksājumiem perioda beigās (anuitātes metode);

b) katra perioda beigās atdodot vienādu daļu un procentus (lineārā metode).

a) ar periodiskiem maksājumiem perioda beigās (anuitātes metode)

|

periods |

parāda atlikums perioda sākumā |

maksājamā daļa % segšanai |

maksājamā daļa parāda segšanai |

maksājuma lielums |

|

1 |

50000 |

3500 |

3618.87514 |

7118.88 |

|

2 |

46381.1249 |

3246.68 |

3872.1964 |

7118.88 |

|

3 |

42508.9285 |

2975.62 |

4143.25014 |

7118.88 |

|

4 |

38365.6783 |

2685.6 |

4433.27765 |

7118.88 |

|

5 |

33932.4007 |

2375.27 |

4743.60709 |

7118.88 |

|

6 |

29188.7936 |

2043.22 |

5075.65959 |

7118.88 |

|

7 |

24113.134 |

1687.92 |

5430.95576 |

7118.88 |

|

8 |

18682.1782 |

1307.75 |

5811.12266 |

7118.88 |

|

9 |

12871.0556 |

900.974 |

6217.90125 |

7118.88 |

|

10 |

6653.15433 |

465.721 |

6653.15433 |

7118.88 |

|

|

Kopā |

21188.8 |

50000 |

71188.8 |

b) katra perioda beigās atdodot vienādu daļu un procentus (lineārā metode).

|

periods |

parāda atlikums perioda sākumā |

maksājamā daļa % segšanai |

maksājamā daļa parāda segšanai |

maksājuma lielums |

|

|

1 |

50000 |

3500 |

5000 |

8500 |

|

|

2 |

45000 |

3150 |

5000 |

8150 |

|

|

3 |

40000 |

2800 |

5000 |

7800 |

|

|

4 |

35000 |

2450 |

5000 |

7450 |

|

|

5 |

30000 |

2100 |

5000 |

7100 |

|

|

6 |

25000 |

1750 |

5000 |

6750 |

|

|

7 |

20000 |

1400 |

5000 |

6400 |

|

|

8 |

15000 |

1050 |

5000 |

6050 |

|

|

9 |

10000 |

700 |

5000 |

5700 |

|

|

10 |

5000 |

350 |

5000 |

5350 |

|

|

|

Kopā |

19250 |

50000 |

69250 |

|

Kā ir redzams, anuitātes gadījumā samaksa par kredītu ir lielāka nekā lineārā metodē, bet maksājuma lielums katrā periodā ir vienāds, savukārt, lineārās metodes gadījumā sakumā ir salīdzinoši liela maksājumu summa, bet ar laiku tā samazinās.

5. Inflācija, tās veidi, inflācijas temps

Inflācija ir vispārējā cenu līmeņa celšanās un naudas pirktspējas krišanās.

- Inflācijas rezultātā dzīve kļūst „dārgāka”, jo ar vienādu naudas daudzumu vakar varēja nopirkt vairāk kā šodien.

- Lai noteiktu inflāciju izmanto patēriņa preču indeksu, kuru aprēķina kā attiecību starp

patēriņa preču groza cenu pārskata periodā pret bāzes periodu.

Inflācijas cēloņus analizē divos aspektos:

- monetārajā,

- fiskālajā.

Monetārā aspektā pastāv viedoklis – ja inflācija ir augsta, tad arī naudas emisija ir augsta.

To raksturo Irvinga Fišera vienādojums:

M × V = P × Q

Monetāristi uzskata, ka naudas apgrozības ātrums V un ražošanas apjoms Q ir relatīvi stabili, tad cenu līmenis P ir atkarīgs no naudas piedāvājuma M. No tā izriet, lai samazinātu inflāciju, ir jāsamazina naudas piedāvājuma pieauguma tempu.

Mūsdienu ekonomisti uzskata, ka naudas piedāvājums ietekmē cenu līmeni, īpaši ilgākā laika periodā.

Fiskālā aspekta gadījumā tiek apskatīta stimulējošā fiskālā politika, kas pieļauj ilglaicīgu budžeta deficītu. Svarīgi ir kā budžeta deficīts tiek segts. Ja to sedz naudu aizņemoties Centrālajā bankā, tad tā ir naudas papildus emisija. Var pieļaut iespēju, ka, lai valsts segtu budžeta deficītu, naudu aizņemtos komercbankās, kas neradītu naudas emisijas nepieciešamību. Tomēr tas var radīt inflāciju periodā, kad aizņemtā nauda būtu jāatgriež.

Inflāciju veidi

Izšķir divus inflācijas veidus:

- pieprasījuma inflācija;

- izmaksu inflācija.

Pieprasījuma inflācija rodas, ja kopējais pieprasījums pārsniedz kopējo piedāvājumu.

Īsākā laika periodā stimulējot kopējo pieprasījumu, var izraisīt kopējo ienākumu pieaugumu, bet ilgākā laika periodā tas radīs cenu pieaugumu un inflāciju.

Pieprasījuma inflācijā preču un pakalpojumu pieprasījums pieaug straujāk kā piedāvājums, kā rezultātā paaugstinās cenas.

Pieprasījuma inflācijas galvenie cēloņi ir:

- budžeta deficīta segšana,

- pārmērīgi kredīti,

- valūtas kursa izmaiņas,

- inflācijas gaidīšana.

Izmaksu inflācija

Inflācija rada izmaksu pieaugumu uz produkcijas vienību un tā rezultātā samazinās kopējais piedāvājums.

Izmaksu pieaugumu izraisa endogenie, gan eksogenie faktori :

Endogenie faktori:

- izejvielu un materiālu cenu pieaugums;

- darba algu pieaugums, kas nav sabalansēts ar darba ražīguma pieaugumu;

- fiziski un morāli nolietotas tehnikas un tehnoloģijas izmantošana;

- kredīta procenta kāpums;

- nodokļu pieaugums;

- ievedmuitas tarifu pieaugums.

Eksogēnie faktori:

- cenu pieaugums ārvalstīs,

- ārvalstu eksportmuitas paaugstināšana,

- valūtas kursa pazemināšana, kas padara dārgākas importpreces.

Ja izmaksu inflācija rodas reizē ar bezdarba palielināšanos un ražošanas sašaurināšanos, tad to sauc par stagflāciju.

Inflācijas sekas veidojas no vairākiem faktoriem atkarībā no tā vai inflācija ir prognozējama vai neparedzama.

Ja inflācija ir paredzama, tad ienākumus ir iespējams indeksēt, tas ir, ienākumu palielināšana atbilstoši inflācijas līmenim noteiktā laika periodā.

Neparedzamas inflācijas gadījumā samazinās fiksētie ienākumi. Neparedzētas inflācijas rezultātā iegūst aizņēmēji un valdība, gan fiziskās un juridiskās personas, kuras ir aizņēmušās nauda par likmi, kas mazāka par inflāciju.

Inflācijas optimālais līmenis.

Izšķir divas koncepcijas:

- Inflācijas līmenim ir jābūt vidēji 2 – 3% līmenī, kas strādā kā dzenulis ražošanas paplašināšanai un ekonomikas attīstībai;

- Inflācijai ir jābūt apgriezti proporcionālai kredītu procentu likmei rezultātā veidojot 0 rezultātu.

6. Latvijas Bankas monetārā politika

Monetārās politikas galvenais mērķis

Centrālās bankas monetārās politikas galvenais uzdevums ir veicināt labvēlīgus makroekonomiskos apstākļus tautsaimniecības ilgtermiņa attīstībai. Pasaules ekonomiskās attīstības pieredze rāda, ka labākais ieguldījums, kādu monetārā politika var dot ekonomiskās attīstības, nodarbinātības un finanšu stabilitātes veicināšanā, ir zemas inflācijas nodrošināšana. Uzturot cenu stabilitāti, centrālā banka rada stabilu un plānojamu uzņēmējdarbības vidi. Tādēļ vairākums pasaules valstu centrālo banku par savu galveno mērķi ir izvēlējušās zemas un stabilas inflācijas nodrošināšanu ilgtermiņā.

Arī Latvijas Bankas monetārās politikas galvenais mērķis saskaņā ar likumu "Par Latvijas Banku" ir nodrošināt cenu stabilitāti valstī.

Monetārās politikas stratēģija un valūtas kursa politika

Pēc iestāšanās ES līdz pat dalībai Ekonomikas un monetārajā savienībā (EMS) Latvijas Banka turpina īstenot savu monetāro politiku ar nosacījumu, ka tā saskan ar kopējām ES interesēm, nekaitē pārējo ES dalībvalstu attīstībai un veicina ekonomisko stabilitāti.

Iestāšanās ES paredz arī gatavošanos dalībai EMS un eiro ieviešanai, jo jaunās ES dalībvalstis nevar izvēlēties palikt ārpus eiro zonas. Tādējādi pēc iestāšanās ES Latvijai jāapliecina spēja izpildīt EMS iestāšanās kritērijus. Viens no šiem kritērijiem paredz divus gadus ilgu dalību Valūtas kursa mehānismā II (VKM II). Latvijas pievienojās VKM II ar 2005. gada 2. maiju. Valūtas kursa mehānisms II nozīmē to, ka vismaz divus gadus pirms eiro ieviešanas latam jābūt piesaistītam eiro un lata kurss attiecībā pret eiro drīkst svārstīties ne vairāk kā +/-15% robežās pret lata piesaistes kursu eiro. Latvijas Banka plāno nodrošināt šaurākas svārstību robežas attiecībā pret eiro nekā maksimāli pieļaujamās, tādējādi saglabājot lielāku lata stabilitāti attiecībā pret eiro.

Lai sasniegtu savu galveno mērķi, kā arī sekmīgi iestātos EMS, Latvijas Banka monetārās politikas īstenošanā ir izvēlējusies valūtas kursa stratēģiju. Šīs stratēģijas ietvaros Latvijas Bankas starpmērķis ir nacionālās valūtas ārējā stabilitāte jeb lata piesaiste eiro (1 EUR = Ls 0.702804). Svārstības ap noteikto piesaistes kursu iespējamas +/-1% robežās. Latvijas Banka veic intervences, ja lata kurss sāk pārsniegt pieļaujamās +/-1% svārstību robežas. Lata piesaistes politiku Latvijas Banka īsteno kopš 1994. gada februāra, kad lats tika piesaistīts SDR valūtu grozam. Kopš 2005. gada 1. janvāra lats ir piesaistīts eiro.

Svarīgi, ka lata ārējo stabilitāti Latvijas Banka nodrošina brīvas kapitāla kustības un nacionālās valūtas pilnīgas konvertējamības apstākļos - Latvijā ir viens no liberālākajiem valūtu un kapitāla kustības režīmiem pasaulē. Latvijā drīkst brīvi ievest un no tās izvest gan ārvalstu valūtu, gan latus, bez ierobežojumiem atvērt kontus latos un ārvalstu valūtās, kā arī pirkt latus un tos pārdot par ārvalstu valūtu. Ārvalstu ieguldītāji drīkst izvest savu peļņu no Latvijas jebkurā valūtā bez ierobežojumiem.

Kāpēc tieši fiksētā valūtas kursa stratēģija?

Fiksēta valūtas kursa stratēģija ir viens no iedarbīgākajiem instrumentiem, ar kuru palīdzību pārejas ekonomikas valstīs ekonomisko reformu sākumā var samazināt inflāciju, stabilizēt makroekonomisko vidi un nostiprināt iedzīvotāju uzticību valsts ekonomiskajai politikai. Šā iemesla dēļ daudzas valstis, arī Latvija, ekonomisko reformu sākuma posmā izvēlējās tieši fiksētā valūtas kursa stratēģiju.

Latvijas tautsaimniecībai fiksēta valūtas kursa stratēģija ir atbilstoša arī citu apsvērumu dēļ, kas nav saistīti ar plānoto iestāšanos EMS, tāpēc Latvija joprojām turpina īstenot šo stratēģiju.

Pirmkārt, fiksēta valūtas kursa politika vēlama mazās valstīs ar atvērtu tautsaimniecību, kur ārējai tirdzniecībai ir ļoti liela nozīme. Šāda valsts ir arī Latvija. Mazāka tautsaimniecība ir atkarīga no pārmaiņām pasaules finanšu un preču tirgos, un tās iespējas ietekmēt šīs pārmaiņas ir ierobežotas. Šādās valstīs atsevišķi lieli darījumi (kapitāla ieplūšana vai aizplūšana) var radīt ievērojamas īstermiņa valūtas kursa svārstības, palielinot valūtas izdevumus un riskus. Jo atvērtāka ir tautsaimniecība, jo svarīgāk ir nodrošināt tos nosacījumus (t.sk. valūtas kursa stabilitāti), kas nepieciešami ārējās tirdzniecības un ārvalstu investīciju veiksmīgai attīstībai, jo ārējās tirdzniecības attīstībai ir būtiskāka ietekme uz kopējo valsts tautsaimniecības attīstību.

Otrkārt, Latvijas monetārās transmisijas mehānismā valūtas kursa kanālam ir nozīmīga ietekme uz patēriņa cenu dinamiku. Tas lielā mērā skaidrojams ar to, ka gan Latvijas patēriņā, gan ražošanā ir visai augsta importa komponente.

Vairākus gadus īstenojot fiksētā valūtas kursa politiku, pierādījies, ka tās izvēle ir attaisnojusies un šī politika joprojām ir piemērota Latvijas tautsaimniecībai.

Operatīvais mērķis

Fiksēta valūtas kursa apstākļos Latvijas Bankas operatīvais mērķis sakrīt ar starpmērķi - lata piesaistes eiro pastāvīgu nodrošināšanu.

Latvijas Bankas ārvalstu valūtas rezerves sedz katru apgrozībā esošo latu (naudas bāzi), tāpēc tā var noturēt stabilu lata kursu pat ārēju satricinājumu gadījumos.

Monetārās politikas instrumenti

Monetārā politika Latvijā tiek īstenota, izmantojot šādus monetārās politikas instrumentus:

· rezervju prasības;

· tirgus operācijas;

· pastāvīgās finanšu resursu aizņemšanās un noguldīšanas iespējas.

Rezervju prasības nozīmē to, ka kredītiestādēm noteikta daļa no piesaistītajiem nebanku noguldījumiem jāglabā Latvijas Bankā. Rezervju prasību palielinājuma gadījumā kredītiestādēm nepieciešams turēt lielākus naudas resursus centrālajā bankā. Tas nozīmē, ka kredītiestāžu rīcībā samazinās piesaistīto līdzekļu apjoms, ko tās var brīvi izvietot un tādējādi palielināt kredītu un plašās naudas apjomu. Rezerves prasības kā monetārās politikas instruments nodrošina lielāku naudas pieprasījuma stabilitāti un veicina tirgus operāciju efektivitāti, novēršot pārmērīgas starpbanku procentu likmju svārstības ikdienā.

Latvijas Banka regulāri organizē šādas tirgus operācijas:

- refinansēšanas darījumu izsoles, kurās Latvijas Banka piešķir latu resursus pret vērtspapīru ķīlu.

· Citas tirgus operācijas (valūtas mijmaiņas darījumu izsoles, kurās Latvijas Banka pārdod (pērk) kredītiestādēm latus par eiro ar atpirkšanu (atpārdošanu) termiņa beigās, termiņnoguldījumu izsoles, vērtspapīru tiešās pirkšanas un pārdošanas izsoles) Latvijas Bankā tiek rīkotas neregulāri vai līdz šim nav rīkotas.

Kredītiestādes var izmantot arī šādas pastāvīgās finanšu resursu aizņemšanās un noguldīšanas iespējas:

- aizņemties no Latvijas Bankas latu resursus pret vērtspapīru ķīlu uz nakti;

- noguldīt latu līdzekļus Latvijas Bankā uz nakti.

Līdz ar Latvijas iestāšanos EMS un eiro ieviešanu Latvijā tiks īstenota Eiropas Centrālās bankas (ECB) monetārā politika un lietoti tādi paši monetārās politikas instrumenti kā citur eiro zonā. Latvijas Banka gatavojas praktiskai ECB vienotās monetārās politikas īstenošanai. Latvijas Bankas monetārās politikas instrumenti jau patlaban atbilst eiro zonā lietotajiem. Tāpat kā ECB, arī Latvijas Banka izmanto gan obligāto rezervju prasības, gan tirgus operācijas, gan arī pastāvīgās finanšu resursu aizņemšanās un noguldīšanas iespējas (sīkāka informāciju rodama ECB interneta lapā http://www.ecb.int). Atlicis saskaņot nianses - monetāro operāciju rīkošanas procedūras, biežumu un termiņus. Plānotā banku rezervju normas samazināšana līdz ECB noteiktajiem 2% notiks pakāpeniski.

7. Izmantotās literatūras un avotu saraksts

- N. Balabaka. Inflācija un tās veidi (PDF prezentācija) http://www.balabka.lv/index.html/RVT/Automobilju%20nodalja/Biznesa%20ekonomika/(17.teema)Inflaacija%20un%20taas%20veidi%20ekonomikaa.pdf

- http://www.vissparnaudu.lv/lv/aizdevumi/kreditu_veidi.html;jsessionid=9B92BD7E555204DFE91CA09A728CFA79

- http://www.bank.lv/lat/main/all/lvbank/uuv/uzd/

- S. Saksonova. Banku darbība, Rīga, 2008

- I. Tillers. Naudas pieprasījums un tā izpēte, publikācija LB mājas lapā, http://www.bank.lv/lat/print/?71880.

- M. Kudinska. Kreditēšana. Rīga, 2008. 126 lpp.

- I. Kālis. Finanšu menedžments. Rīga, 2004.190.lpp.

- Аннуитетные и дифференцированные виды платежей [elektroniskais resurss] -http://www.lawnow.ru