Svetlana Saksonova. Komercdarbības finansēšana (e-grāmata)

| Vietne: | Profesionālajā izglītībā iesaistīto vispārizglītojošo mācību priekšmetu pedagogu kompetences paaugstināšana |

| Kurss: | EkonT000 : Profesionālajā izglītībā iesaistīto ekonomikas skolotāju kompetenču pilnveide |

| Grāmata: | Svetlana Saksonova. Komercdarbības finansēšana (e-grāmata) |

| Drukājis: | Vieslietotājs |

| Datums: | sestdiena, 2026. gada 21. februāris, 13:09 |

Apraksts

Svetlana Saksonova. Komercdarbības finansēšana (e-grāmata)

Satura rādītājs

- Titullapa

- 13.1. Jēdzienu būtība: amortizācija, kredīts, vērtspapīri, līzings un kredītu veidi, birža

- 1. Amortizācijas definīcijas

- 2. Kredīta definīcijas (skatīt arī 18.2. tēmu)

- 3. Vērtspapīru definīcijas

- 4. Līzinga definīcijas (skatīt arī 18.2. tēmu)

- 5. Kredītu veidi (skatīt arī 18.2. tēmu)

- 6. Birža

- 7. Kopsavilkums

- 8. Jautājumi – pārbaudi sevi pats

- 9. Izmantotās literatūras un avotu saraksts

- 13.2. Uzņēmuma iekšējās un ārējas finansēšanas resursi

- 1. Iekšējās finansēšanas resursi

- 2. Ārējās finansēšanas resursi

- 3.Kopsavilkums.

- 4. Jautājumi – pārbaudi sevi pats

- 5. Izmantotās literatūras un avotu saraksts

- 13.3. Kredītu un līzingu izmaksu aprēķins

- 1. Līzinga veidi

- 2. Aizdevuma maksas struktūra

- 3. Kredīta atmaksas paņēmieni

- 4. Piemērs kredīta izmaksu aprēķinam [1]

- 5. Kopsavilkums

- 6. Jautājumi – pārbaudi sevi pats

- 7. Izmantotās literatūras un avotu saraksts

- 13.4. Vienkāršo un salikto procentu aprēķins noguldījumiem

- 1. Procentu aprēķinu metodes

- 2. Vienkāršie procenti

- 3. Saliktie procenti

- 4. Kopsavilkums

- 5. Jautājumi – pārbaudi sevi pats

- 6. Izmantotās literatūras un avotu saraksts

- 13.5. Akciju kursu noteikšana no biržas tabulām. Biržu saraksti

- 1. Akcijas

- 2.Biržas saraksti

- 3. Kopsavilkums

- 4. Jautājumi – pārbaudi sevi pats

- 5. Izmantotās literatūras un avotu saraksts

- 13.6. Ieguvumi no spekulācijām ar akcijām

- 1. Definīcijas

- 2. Akciju tirgus risks

- 3. Spekulatīvie burbuļi

- 4. Kopsavilkums

- 5. Jautājumi – pārbaudi sevi pats

- 6. Izmantotās literatūras un avotu saraksts

- 13.7. Ienesīgāka akciju izmantošanas veida – spekulācija ar akcijām vai dividenžu iegūšana - noteikšana

- 1. Spekulācijas ar akcijām

- 2. Dividenžu iegūšana

- 3. Akciju izdevīgāka izmantošanas veida noteikšana ( materiāls ir paredzēts tikai skolotāju lietošanai, ja ir interese dziļāk iepazīties ar kapitalizācijas metodi)

- 4. Kopsavilkums

- 5. Jautājumi – pārbaudi sevi pats

- 6. Izmantotās literatūras un avotu saraksts

Titullapa

Svetlana Saksonova

Komercdarbības finansēšana

Materiāls izstrādāts

ESF Darbības programmas 2007. - 2013.gadam „Cilvēkresursi un nodarbinātība”

prioritātes 1.2. „Izglītība un prasmes”

pasākuma 1.2.1.„Profesionālās izglītības un vispārējo prasmju attīstība”

aktivitātes 1.2.1.2. „Vispārējo zināšanu un prasmju uzlabošana”

apakšaktivitātes 1.2.1.1.2. „Profesionālajā izglītībā iesaistīto pedagogu

kompetences paaugstināšana”

Latvijas Universitātes realizētā projekta

„Profesionālajā izglītībā iesaistīto vispārizglītojošo mācību priekšmetu pedagogu

kompetences paaugstināšana”

(Vienošanās Nr.2009/0274/1DP/1.2.1.1.2/09/IPIA/VIAA/003,

LU reģistrācijas Nr.ESS2009/88) īstenošanai.

Rīga, 2010.

13.1. Jēdzienu būtība: amortizācija, kredīts, vērtspapīri, līzings un kredītu veidi, birža

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Tēmas saturs ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas varēs orientēties terminos amortizācija, kredīts, vērtspapīri, līzings un kredītu veidi, birža.

Šī tēma ir zināmā mērā 18.2. tēmas turpinājums. Tēmas loģiskais turpinājums (par kredītu un līzingu) ir sniegts 20.3. tēmā.

Īpaša uzmanība ir pievērsta terminu definīcijām. Ja literatūrā ir atrodamas dažādas terminu definīcijas, tad tās visas ir sniegtas, lai skolotājs varētu izvēlēties audzēkņu sagatavotības līmenim, kā arī stundas mērķim piemērotākās definīcijas.

Tēmas nobeigumā ir atrodams kopsavilkums.

1. Amortizācijas definīcijas

- Pamatfondu (ēku, mašīnu u. tml.) vērtības pakāpeniska samazināšanās sakarā ar to nolietošanos; šīs vērtības pakāpeniska pārnešana uz saražotās produkcijas pašizmaksu. [1]

- Grāmatvedībā: nemateriālā īpašuma izmaksu vai uz cita pamata noteikts vērtības sadalījums tā novērtētā derīguma laikā. Nenomaksātās pamatsummas un procentu atmaksāšana, iepriekš definētā laikā veicot periodiskas iemaksas. [2]

- Pamatlīdzekļu vērtības samazināšanās saistībā ar novecošanu vai nolietošanu. Viss aprīkojums, ko jūs pērkat biznesa vadīšanai, noveco un tā vērtība pastāvīgi samazinās tā lietošanas laikā. Amortizācija ir dabīgi biznesa izdevumi, kas ir jāņem vērā. [6]

- Pakāpeniska pamatfondu (iekārtu, ēku, būvju) nolietošanās, to vērtību pārnešana uz produkcijas pašizmaksu un pārnestās vērtības uzkrāšana nolietoto darba līdzekļu atjaunošanai. Parāda pakāpeniska dzēšana, ko veic, periodiski izdarot iemaksas vai arī izpērkot saistību dokumentus. [8, 47]

- Patstāvīgs pamatlīdzekļu un nemateriālo aktīvu nolietojuma uzkrājums vērtības izteiksmē atbilstoša aktīvu vērtības turpmākai izmantošanai vienkāršā un paplašinātā atražošanā. [9,87]

- Ražošanas pamatlīdzekļu (ēku, darbmašīnu u.c) vērtības pazemināšana, norakstot ik gadu noteiktu amortizācijas summu no uzņēmuma bilancē fiksētās attiecīgo līdzekļu vērtības to kalpošanas sākumā. [10, 28]

- Nolietotā vai izmantotā kapitāla apjoma novērtēšana nacionālā kopprodukta ražošanas procesā. Parādās kā periodiski atskaitījumi no kompānijas kopējās peļņas, tie atspoguļo fiksēto aktīvu patērēto vērtību bojājumu, kā arī morālā un fiziskā nodiluma rezultātā. [16, 19]

2. Kredīta definīcijas (skatīt arī 18.2. tēmu)

· Naudas līdzekļu, preču, pakalpojumu sniegšana uz parāda, uz nomaksu; [1]

· Naudas līdzekļu vai materiālo vērtību nodošana fiziskai vai juridiskai personai uz noteiktu termiņu un par zināmu atlīdzību (parasti pret attiecīgu nodrošinājumu); [3]

· Kredīts ir atlīdzības darījums, kurā kredītiestāde uz rakstveida līguma pamata nodod klientam naudu vai citas lietas īpašumā un kurš klientam uzliek pienākumu noteiktā laikā un kārtībā atdot bankai naudu vai citas lietas. [4]

· Naudas vai preču aizdevums, kas atmaksājams ar procentu. Galvenie kredītu veidi ir banku kredīts un komerciālais kredīts. [10, 336]

· Naudas vai citu atvietojamu lietu aizdevums, ko fiziskām personām sniedz kredītiestāde un kas dod tiesības šīm personām rīkoties ar naudu vai citām atvietojamām lietām un uzliek saistības atdot naudu vai citas atvietojamas lietas ar vai bez procentiem. [12,37]

· Atlīdzības darījums, kurā kredītiestāde uz rakstveida līguma pamata nodod klientam naudu vai citas lietas un kurš klientam rada tiesības rīkoties ar tām un pienākumu noteiktā laikā un kārtībā atdot kredītiestādei naudu vai citas lietas. [13, 5]

· Brīvo naudas līdzekļu kustība, ko bankas vai uzņēmumi piešķir kredīta ņēmējam uz noteiktu laiku par noteiktu atlīdzību. [14, 223]

· Atlīdzības darījums, kurā kredītiestāde uz rakstveida līguma pamata nodod klientam naudu vai citas lietas un kurš klientam rada tiesības rīkoties ar tām un pienākumu noteiktā laikā un kārtībā atdot kredītiestādei naudu vai citas lietas. [15, 84]

3. Vērtspapīru definīcijas

· Dokuments (piemēram, akcija, obligācija, vekselis, čeks), kurā ir izteiktas mantiskās, parasti saistību, tiesības un kuru nepieciešams uzrādīt, šīs tiesības realizējot. [1]

· Vērtspapīri ir finanšu instrumenti, kas apliecina kādas personas vai uzņēmuma pienākumus vai tiesības pret citu personu vai uzņēmumu un ar ko tiek veikti darījumi finanšu tirgos. [5]

· No ieguldījuma viedokļa vērtspapīri ir dokumenti, kas tā īpašniekam dod noteiktas finansiāla rakstura tiesības, kuras jāapmierina vērtspapīra izlaidējam jeb emitentam. No vērtspapīru emitenta viedokļa vērtspapīrs ir privāttiesību dokuments, kas apliecina emitenta saistības pret dokumenta vadītāju un var būt par publiskās apgrozības objektu, nemainoties tajā nostiprināto tiesību apjomam. Savukārt no profesionāla finanšu tirgus dalībnieka viedokļa vērtspapīrs ir finanšu tirgus instruments, ko iespējams izmantot darījumos peļņas gūšanas nolūkā. [7, 20]

· Dokumenti, kas apliecina īpašuma tiesības vai aizņēmuma attiecības (akcijas, obligācijas, vekseļi). [11, 312]

4. Līzinga definīcijas (skatīt arī 18.2. tēmu)

· Vienošanās, ar kuru līzinga devējs nodod līzinga ņēmējam tiesības lietot kādu aktīvu objektu uz noteiktu laiku apmaiņā pret maksājumu vai vairākiem maksājumiem. Tiešā tulkojumā līzings nozīmē īrēt vai nomāt. [14, 232]

· Uzņēmējdarbības veids, kas vērsts uz laiku brīvo vai piesaistīto finansu līdzekļu ieguldīšanu (investēšanu) mantā, kuru iegādājas fiziskām vai juridiskām personām pēc viņu lūguma, un uz noteiktu laiku nodod tām lietošanā saskaņā ar līgumu. [15, 99]

· Kredīta veids, vienošanās par īpašuma nodošanu nomniekam lietošanā uz noteiktu laiku par noteiktu samaksu. [10, 86]

· Tiešā tulkojumā iznomāt, visāda veida tehniskas vai iekārtu iznomāšana ar izpirkuma tiesībām, parasti ar to nodarbojas īpašas līzinga sabiedrības. [8, 341]

5. Kredītu veidi (skatīt arī 18.2. tēmu)

Kredīts ir atlīdzības darījums, kurā kredītiestāde uz rakstveida līguma pamata nodod klientam naudu vai citas lietas īpašumā un kurš klientam uzliek pienākumu noteiktā laikā un kārtībā atdot bankai naudu vai citas lietas. [4]

Tirgū pastāv dažādi kredītu veidi, kurus var grupēt pēc dažādiem kritērijiem - pēc nodrošinājuma veida, pēc termiņa un procentu noteikumiem, pēc aizņēmējiem un aizņēmuma mērķiem u.c. Turpmākajā patstāvīgā darba daļā Jūs uzzināsiet par pazīstamākajiem kredītu veidiem, kādi tiek piedāvāti iedzīvotājiem. [17]

Galvenie kredītu veidi: [4]

1) Hipotekārais kredīts - ilgtermiņa aizdevums, kas tiek nodrošināts ar nekustamā īpašuma ķīlu (tas var būt arī nekustamais īpašums, kuru vēlaties iegādāties vai būvēt). Hipotekārais kredīts galvenokārt paredzēts mājokļa iegādei, labiekārtošanai, remontam un būvniecībai, kā arī citu lielāku pirkumu apmaksai. . Parasti šie ir ilgtermiņa kredīti - līdz 40 gadiem. Kredīta neatmaksāšanas gadījumā naudas aizdevējam (bankai vai citai kredītiestādei) ir tiesības uz aizņēmēja ķīlu.

Lai saņemtu hipotekāro kredītu, nepieciešams: [17]

· ķīla (nekustamais īpašums);

· aizņēmēja ienākumus apliecinošs dokuments (atbilstošs finanšu iestādes prasībām);

· galvotājs un viņa ienākumus apliecinošs dokuments (atbilstošs finanšu iestādes prasībām).

2) Patēriņa kredīts - īstermiņa aizdevums, kas paredzēts gadījumiem, kad nepieciešami naudas līdzekļi kāda noteikta pakalpojuma vai pirkuma īstenošanai. Tas var būt atpūtas brauciens, sadzīves tehnikas iegāde, mācību vai medicīnisku pakalpojumu apmaksa, pirmās iemaksas veikšana jauna mājokļa vai automašīnas iegādē, mājokļa remonts, kā arī citi mērķi.

3) Studiju kredīts - ilgtermiņa aizdevums privātpersonām, kas paredzēts mācību maksas segšanai gan pilna, gan nepilna laika studentiem. Bankas piedāvā segt līdz pat 100% no klienta studiju maksas bez valsts galvojuma. Tālāk jau šī naudas summa pa daļām automātiski tiek pārskaitīta uz mācību iestādes kontu.

4) Studējošā kredīts - ilgtermiņa aizdevums privātpersonām, kas paredzēts studenta ikdienas izdevumu segšanai – transporta izdevumiem, dienesta viesnīcu apmaksai, grāmatu iegādei un citu izdevumu segšanai. Šis kredīts tiek izmaksāts 10 mēnešus gadā (izņemot jūliju un augustu).

5) Overdrafts jeb kredītlīnija - īstermiņa aizdevums, kas noteikta limita ietvaros tiek piešķirts kā papildus līdzekļi klienta kontā. Tas nozīmē, ka klientam ir iespēja veikt pirkumus un izņemt skaidru naudu bankas automātos arī gadījumos, kad nav pietiekami personiskie līdzekļi, jo tos par nelielu samaksu papildinās overdrafts.

Lai saņemtu kredītlīniju nepieciešams: [17]

· regulāri algas ieskaitījumi bankas kontā;

· personu apliecinošs dokuments;

aizņēmēja ienākumus apliecinošs dokuments (atbilstošs finanšu iestādes prasībām).

6) Investīciju kredīts - ilgtermiņa aizdevums uzņēmumiem jaunu biznesa projektu uzsākšanai, iekārtu un transporta līdzekļu iegādei, kā arī nekustamā īpašuma iegādei, celtniecībai un remontam. Kā nodrošinājums var kalpot: uzņēmuma aktīvi, kapitāla daļas un pamatlīdzekļi, nekustamais īpašums, atsevišķos gadījumos papildu nodrošinājums ir uzņēmuma īpašnieku galvojumi, kā arī citi nodrošinājuma veidi.

7) Kredīts apgrozāmo līdzekļu finansēšanai - īstermiņa aizdevums uzņēmumiem, kas palīdz palielināt ražošanas apjomus, uzsākt jaunas preču grupas pārdošanu, apmierināt strauji pieaugošo pieprasījumu pēc sezonas precēm (ziemas vai vasaras preces; svētku periodā, piemēram, Ziemassvētkos utt.), kā arī iespēju saņemt finansējumu preču krājumu iegādei.

6. Birža

Birža ir akciju sabiedrība, kas veicina tirdzniecību ar precēm, vērtspapīriem, valūtu un nekustamo īpašumu (pirkšanu—pārdošanu), rīkojot publiskas izsoles, kurās piedalās biržā reģistrētie brokeri. [20]

Biržu veidi: [20]

1) Preču birža ir birža, kurā notiek darījumu slēgšana par precēm (aizstājamām lietām) pēc to paraugiem vai aprakstiem un standartiem.

2) Fondu birža ir birža, kurā notiek darījumu slēgšana par vērtspapīriem un ārvalstu valūtu.

Rīgas fondu birža NASDAQ OMX Rīga ir vienīgā licencētā fondu birža Latvijā, kas piedāvā tirdzniecību ar publiskā apgrozībā esošiem vērtspapīriem, vērtspapīru kotēšanu un informācijas pakalpojumus.

Rīgas Fondu birža tika dibināta 1993.gadā, bet 2009.gadā mainīja nosaukumu uz NASDAQ OMX Rīga. Birža atrodas Rīgā un pieder globālai biržu kompānijai NASDAQ OMX, kam pieder arī biržas ASV, Helsinkos, Kopenhāgenā, Stokholmā, Reikjavīkā, Tallinā un Viļņā. Biržas NASDAQ OMX Rīga galvenais uzdevums ir nodrošināt iespēju tirdzniecībai ar publiskā apgrozībā esošiem vērtspapīriem, kā arī gādāt par to, lai tirgus būtu atklāts un caurspīdīgs, lai visiem ieguldītājiem tirgus informācija būtu vienādi pieejama [18]

Biržas galvenās funkcijas ir: [20]

1) starpniecība vērtspapīru, valūtas un preču (arī nekustamā īpašuma) pirkšanā—pārdošanā un darījumu slēgšanā;

2) vērtspapīru, valūtas kursa un preču kotēšana, pamatojoties uz pieprasījumu un piedāvājuma attiecībām biržas darījumos;

3) tirgus konjunktūras izpēte, kā arī preču apgrozības un ar to saistīto tirdzniecības darījumu veicināšana;

4) šķīrējtiesas pienākumu pildīšana ar biržas darījumiem saistīto strīdu izšķiršanā;

5) kārtības un likumības nodrošināšana biržas darījumos.

Kāda ir biržas loma ekonomikā? [19]

· Biržas galvenais uzdevums ir nodrošināt iespēju tirdzniecībai ar publiskā apgrozībā esošiem vērtspapīriem;

· Birža saved kopā ieguldītājus, kuriem ir brīvi naudas līdzekļi un vēlme gūt peļņu, uzņēmumus, kuri vēlas piesaistīt papildus kapitālu savai attīstībai, un biržas biedrus – bankas un brokeru sabiedrības, kuras iesniedz uzdevumus savā un klientu vārdā vienotā elektroniskā biržas tirdzniecības sistēmā;

· Birža atspoguļo vērtspapīru tirgus cenu jeb augstāko iespējamo noteiktā brīdī;

· Birža nodrošina ātru un vienlīdzīgu informācijas pieejamību visiem tirgus dalībniekiem – ieguldītājiem, emitentiem, starpniekiem;

· Birža nodrošina tirgus caurskatāmību un pilnīgi atklātu cenas noteikšanas mehānismu;

· Birža arī uzrauga tirgus dalībniekus – līdz ar to ir garantēta lielāka drošība nekā tiem vērtspapīriem, kas tiek tirgoti ārpus biržas;

NASDAQ OMX Baltijas biržās kotētie vērtspapīri tiek sagrupēti zemāk minētajos sarakstos, katra saraksta ietvaros apvienojot visu trīs biržu vērtspapīrus. Juridiski uzņēmumi joprojām ir iekļauti savas valsts biržā – Tallinas, Rīgas vai Viļņas, un tos uzrauga vietējā finanšu tirgus uzraudzības institūcija.

1. Baltijas Oficiālais saraksts.

Baltijas Oficiālajā sarakstā sakārtoti NASDAQ OMX biržu Tallinā, Rīgā un Viļņā labākie uzņēmumi. Lai atbilstu Oficiālā saraksta prasībām, uzņēmumam jābūt vismaz 3 gadu uzņēmējdarbības vēsturei, stabilam finansiālajam stāvoklim, tirgus kapitalizācijai vismaz EUR 4 miljoni, grāmatvedības pārskati jākārto saskaņā ar IFRS, un brīvā apgrozībā jābūt vismaz 25% akciju vai akcijām vismaz 10 miljonu eiro vērtībā.

2. Baltijas Otrais saraksts.

Baltijas Otrais saraksts paredzēts vidēja lieluma uzņēmumiem. Baltijas Otrajā sarakstā iekļauto akciju emitentiem netiek izvirzītas kvantitatīvas prasības attiecībā uz kapitalizāciju vai akciju skaitu brīvā apgrozībā, bet ir saistošas biržas noteiktās informācijas atklāšanas prasības. Prasības kompāniju iekļaušanai Baltijas Otrajā sarakstā nav tik stingras kā prasības iekļaušanai Baltijas Oficiālajā sarakstā.

3. Baltijas Ieguldījumu fondu saraksts.

Baltijas Ieguldījumu fondu saraksts ietver ieguldījumu fondu apliecības, kuras ir iekļautas regulētajā tirgū, nodrošinot to tirdzniecību. Tirdzniecība ar ieguldījumu fondu apliecībām Baltijas fondu biržās notiek tādā pat veidā kā ar akcijām. Ieguldījumu fondu apliecības var tikt kotētas gan Baltijas valstu nacionālajās valūtās, gan USD un EUR.

4. Baltijas Parāda vērtspapīru saraksts.

Baltijas Parāda vērtspapīru sarakstā atrodas fiksētā ienākuma vērtspapīri – Latvijas un Lietuvas valsts parādzīmes; uzņēmumu obligācijas un ķīlu zīmes ar dažādiem dzēšanas termiņiem. Parāda vērtspapīrus var kotēt gan Baltijas valstu nacionālajās valūtās, gan arī USD un EUR. NASDAQ OMX Rīga tiek veikta valsts vērtspapīru sākotnējā izvietošana.

7. Kopsavilkums

- Amortizācija- pamatlīdzekļu (ēku, mašīnu u. tml.) vērtības pakāpeniska samazināšanās sakarā ar to nolietošanos; šīs vērtības pakāpeniska pārnešana uz saražotās produkcijas pašizmaksu. [1];

- Kredīts - naudas līdzekļu vai materiālo vērtību nodošana fiziskai vai juridiskai personai uz noteiktu termiņu un par zināmu atlīdzību (parasti pret attiecīgu nodrošinājumu); [3]

- Vērtspapīrs- dokuments (piemēram, akcija, obligācija, vekselis, čeks), kurā ir izteiktas mantiskās, parasti saistību, tiesības un kuru nepieciešams uzrādīt, šīs tiesības realizējot. [1]

- Līzings- vienošanās, ar kuru līzinga devējs nodod līzinga ņēmējam tiesības lietot kādu aktīvu objektu uz noteiktu laiku apmaiņā pret maksājumu vai vairākiem maksājumiem. Tiešā tulkojumā līzings nozīmē īrēt vai nomāt. [14, 232]

- Birža ir akciju sabiedrība, kas veicina tirdzniecību ar precēm, vērtspapīriem, valūtu un nekustamo īpašumu (pirkšanu—pārdošanu), rīkojot publiskas izsoles, kurās piedalās biržā reģistrētie brokeri. [20]

8. Jautājumi – pārbaudi sevi pats

1. Kas ir kredīts?

2. Pēc kādiem kritērijiem var grupēt kredītu veidus?

3. Kādi ir galvenie kredītu veidi, kuri tiek piedāvāti iedzīvotājiem, to būtība?

4. Kas ir birža, kādi pastāv biržu veidi?

5. Kādas ir biržas galvenās funkcijas?

6. Raksturojiet biržas lomu ekonomikā

7. Kas ir NASDAQ OMX birža?, raksturojiet tās galvenos uzdevumus?

8. Kā tiek sagrupēti NASDAQ OMX Baltijas biržās kotētie vērtspapīri?

9. Kas ir amortizācija?

10. Kas ir vērtspapīri?

11. Kas ir līzings?

12. Raksturojiet vērtspapīru veidus

9. Izmantotās literatūras un avotu saraksts

1. Elektroniskā skaidrojošā vārdnīca. Skatīts internetā 14.05.2010

http://www.tezaurs.lv/sv/

2. Elektroniskā vārdnīca. Skatīts internetā 14.05.2010 http://termini.lza.lv/term.php?term=amortiz%C4%81cija&list=amortiz%C4%81cija&lang=LV

3. Terminu un svešvārdu skaidrojošā vārdnīca. Skatīts internetā 15.05.2010 http://www.letonika.lv/groups/default.aspx?cid=53163&r=1107&lid=53163&g=1&q=kred%C4%ABts&h=1530

4. Kredīti un to veidi. Skatīts internetā 10.05.2010

http://www.kreditiem.lv/lv/kreditu_skola/kreditu_veidi/

5. Vērtspapīru tirgus darbības pamatprincipi. Skatīts 18.05.2010

http://www.manapensija.lv/vpapiri1.php

6. Banakas terminu vārdnīca. Skatīts internetā 18.05.2010

http://www.paritate.lv/lv/riki/bankas-terminu-vardnica/

7. Ģ. Apsītis, Āšķuks I., Cerps U. Vērtspapīru tirgus zinības. Jumava – Rīga 2003. gads. 205 lpp.

8. Baldunčiks J., Pokrotniece K. Svešvārdu vārdnīca. Jumava Rīga 2005. gads, 641 lpp.

9. Zaiceva J., Pravarne O. Uzņēmuma pamatlīdzekļu uzskaite. SIA „ Mamuts” Rīga 2005. gads.

10. Enciklopēdiska vārdnīca. 1. daļa. Latvijas Enciklopēdijas redakcija. 1991. gads. 447 lpp.

11. Enciklopēdiska vārdnīca. 2. daļa. Latvijas Enciklopēdijas redakcija. 1991. gads. 312 lpp.

12. Klauss A., Vērtspapīru darījumi. Skaidrojošā vārdnīca. Privatizācijas aģentūra. Valsts akciju sabiedrība. 1996. gads.

13. Kudinska. M. Kreditēšana. Latvijas komercbanku asociācija, konsultāciju un mācību centrs. 2008. gads. 126 lpp.

14. Zālītis. U. Finanses un kredīts. Tālmācības studiju kurss. SIA „ Latvijas uzņēmējdarbības un menedžmenta akadēmija. 2007. gads. 286 lpp.

15. Dzintare. Z. Banku grāmatvedība. Biznesa augstskola Turība. Rīga 2000. gads. 151 lpp.

16. Roldugins. V. Starptautiskā biznesa skaidrojošā vārdnīca. Jumava. 345 lpp.

17. Kredīts, tā veidi. Skatīts internetā 15.05.2010

http://www.vissparnaudu.lv/lv/aizdevumi/kreditu_veidi.html

18. Rīgas Fondu birža. Skatīts internetā 16.05.2010 http://lv.wikipedia.org/wiki/R%C4%ABgas_Fondu_bir%C5%BEa

19. Noguldījumi un investīcijas. Skatīts internetā 16.05.2010 http://www.dolceta.eu/latvija/Mod2/spip.php?rubrique6

20. 28.01.1992. likums "Par biržām" (Ziņotājs, 8, 27.02.1992.) [stājas spēkā 01.03.1992.] Skatīts internetā 15.05.2010

http://www.likumi.lv/doc.php?mode=DOC&id=72480&version_date=01.03.1992

13.2. Uzņēmuma iekšējās un ārējas finansēšanas resursi

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Tēmas saturs ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas varēs orientēties iekšējās un ārējās finansēšanas resursos, zinās to veidus, varēs atšķirt uzņēmuma iekšējos un ārējos resursus.

Tēmas nobeigumā ir atrodams kopsavilkums.1. Iekšējās finansēšanas resursi

Iekšējās finansēšanas resursi no sākuma atrodas uzņēmuma pārvaldē, tos nevajag piesaistīt un tie rodas uzņēmuma saimnieciskas darbības rezultātā.

Ārējās finansēšanas resursus uzņēmums piesaista no fiziskām vai juridiskām personām savai darbībai. Par ārējo finansēšanas resursu izmantošanu uzņēmumam ir jāmaksā. Piemēram, par kredītu- procentus bankai, par dalības finansēšanu- dividendes īpašniekiem.1.1. Uzņēmuma ieņēmumi kā iekšējās finansēšanas avots

Uzņēmums naudas veidā saņem ieņēmumus no preču realizācijas, pakalpojumu sniegšanas vai aktīvu pārdošanas.

Ieņēmumi no realizācijas = vienas vienības cena x daudzums

Cena= pašizmaksa + peļņa

Šos ieņēmumus uzņēmums var tērēt kārtējā ražošanas vai tirdzniecības cikla nodrošināšanai - pirkt materiālus produkcijas ražošanai, preces tālākai pārdošanai, apmaksāt cilvēku darbu, īri, komunālos pakalpojumus, citas izmaksas.1.2. Amortizācijas atskaitījumi kā iekšējās finansēšanas avots

Amortizācijas atskaitījumi arī tiek saņemti naudā ieņēmumu summās, jo tie veido pašizmaksas daļu - pārdodot preces par cenu, kas ir vienāda ar pašizmaksas un peļņas summu, uzņēmums saņem naudā arī amortizācijas atskaitījumu summu.

Tomēr, var pateikt, ka amortizācijas atskaitījumi ir cita veida finansēšanas resurss. Tas ir tāpēc, ka uzņēmumam amortizācijas atskaitījumi nav uzreiz jāinvestē lai turpinātu savu saimniecisku darbību, jo pamatlīdzekļi, kuriem aprēķina amortizācijas atskaitījumus, nav jāpērk katru gadu, tātad amortizācijas atskaitījumi paliek uzņēmumā rīcībā uz relatīvi ilgu laiku (parasti ilgāk par gadu).1.3. Peļņa kā iekšējās finansēšanas avots

Iekšējā finansēšana no paša uzņēmuma peļņas var būt vai nu no nesadalītās peļņas (iekšējā pašfinansēšana), vai arī no ilgtermiņa peļņas atskaitījumiem, piemēram, pensiju mērķiem (rezerves fondā).

Tīrās peļņas sadalīšana ir viens no iekšfirmas plānošanas virzieniem, kura nozīme tirgus ekonomikas apstākļos pieaug.

Sadalīšanas objekts ir uzņēmuma bilances peļņa. Ar tās sadalīšanu tiek domāta peļņas izmantošana uzņēmumā tā darbības apjoma palielināšanai.

Uzņēmuma rīcībā paliekošās peļņas tērēšanas virzieni un apjomi atrodas uzņēmuma kompetencē. Tomēr, valdība caur nodokļu atvieglojumu piešķiršanas kārtību stimulē peļņas virzīšanu ražošanas un neražošanas rakstura kapitālajos ieguldījumos, labdarības mērķiem, dabas aizsardzības pasākumu finansēšanai, sociālās sfēras objektu un iestāžu apgādības izdevumiem.1.4. Iekšējās finansēšanas priekšrocības un trūkumi

Iekšējai finansēšanai (pašfinansēšanai), salīdzinot ar citiem finansēšanas veidiem, ir šādas priekšrocības:

· Nerodas finansēšanas izdevumi;

· Nav noteikts finansēšanas termiņš;

· Rodas iespēja pirms termiņa atdot kredītu un samazināt procentus par to;

· Pašu kapitāla augšana notiek progresīvi;

· Uz papildu pašu kapitāla rēķina paaugstinās uzņēmuma drošība un kredītspēja.

Pie trūkumiem var pieskaitīt šādas iespējas:

· Faktiskās peļņas slēpšana;

· Papildu kapitāla radīšana uz patērētāju rēķina;

Neuzticības radīšana akcionāriem pret uzņēmuma vadību.2. Ārējās finansēšanas resursi

Ārējās finansēšanas resursi neatrodas uzņēmuma pārvaldē līdz piesaistīšanas brīža. Galvenā atšķirība no iekšējas finansēšanas resursiem ir tas, ka uzņēmumam būs jāmaksā par kapitāla izmantošanu no ārēja finansēšanas avota.

Dažādiem ārējiem finansēšanas resursiem ir dažādas cenas un dažādas riska pakāpes. Katram uzņēmuma jāatrod visoptimālākā ārējo finansēšanas resursu kombinācija lai pēc iespējas mazināt riskus un izdevumus.2.1. Dalības finansēšana

Dalības finansēšana izpaužas tādā veidā, ka uzņēmums piesaista sev nepieciešamos resursus apmaiņā pret tā kapitāla daļām. Dalības finansēšana ir viens no dārgākajiem finansēšanas paņēmieniem, jo īpašnieki par savām kapitāla daļām grib saņemt dividendes. Šīs finansēšanas rezultātā var mainīties varas struktūra uzņēmumā, ja ir jauni daļu īpašnieki.

Pie daļu finansēšanas plusiem jāpiemin tas, ka palielinās pašu kapitāls un pašu kapitāla īpatsvars kopējā kapitālā, kas palielina uzņēmuma kredītspēju. Šo finansēšanas paņēmienu izdevīgi izmantot, ja ir iespējas ar šiem piesaistītajiem līdzekļiem paaugstināt uzņēmuma rentabilitāti.

Dalības finansēšanas veidā pamatkapitālu var palielināt sekojoši [3]:

|

Sabiedrībā ar ierobežotu atbildību

|

Akciju sabiedrībā |

|

· Esošajiem vai jaunajiem dalībniekiem izdarot ieguldījumus sabiedrības pamatkapitālā (viņi par to saņem jaunas daļas). · Palielinot esošo daļu nominālvērtību (pamatkapitālā daļēji vai pilnīgi ieskaitot pozitīvo starpību starp pašu kapitālu un pamatkapitālu). · Ja pilnībā apmaksātas visas esošās daļas. · Jaunas daļas iegūtas par cenu, kas pārsniedz daļas nominālvērtību (starpība netiek ieskaitīta pamatkapitālā). · Mantisko ieguldījumu var palielināt, ja tas paredzēts noteikumos. |

A/s palielina pamatkapitālu emitējot jaunas akcijas. Pamatkapitālu var palielināt tikai, ja iepriekšējās emisijas akcijas ir pilnībā apmaksātas. Pamatkapitālu var palielināt nosakot, ka jaunās akcijas tiek izmantotas īpašam mērķim, kas tiek norādīts pamatkapitāla palielināšanas noteikumos: · jauno emisijas akciju apmaiņai pret konvertējamām obligācijām · jauno emisijas akciju apmaiņai pret pievienojamās sabiedrības akcijām reorganizācijas gadījumā · atlīdzībai mazākuma akcionāriem, kuru kā akciju apmaiņu veic koncernā valdošais uzņēmums · personāla akciju emisijai. |

2.2. Kredīts kā uzņēmuma finansēšanas veids

Kredīta devējs nodod kredīta ņēmējam šo zināmo naudas summu, ticot, ka tā vēlāk tiks atmaksāta. Kredīts tiek izmaksāts veselā summā vai pa daļām un, termiņam beidzoties, tas ir jāatmaksā. Tā kā kredīta devējs uz noteiktu laika posmu atstāj savu kapitālu kredīta ņēmēja ziņā, par to viņš saņem procentus.

Aizņēmuma veidā iegūtais kapitāls dod papildu iespēju tā saņēmējam palielināt savu peļņu, jo rodas iespēja paplašināt ražošanu un uzlabot preču kvalitāti, tādējādi nodrošinot konkrētā uzņēmuma produkcijai augstāku konkurētspēju tirgū. Kredīta lielums apgrozāmo līdzekļu paplašināšanai pat ar pārējiem vienādiem nosacījumiem spēj paplašināt ražošanu un pakalpojumus. Kredīts kalpo apgrozāmā kapitāla un apgrozības kapitāla paplašināšanai.

Svarīgākās atšķirības starp pašu un aizņemto kapitālu [3]:

|

Pazīmes |

Pašu kapitāls |

Aizņemtais kapitāls |

|

Atbildība |

Nes atbildību par garantētajām saistībām, vismaz iemaksāto daļu vērtībā |

Nenes atbildību par uzņēmuma garantētajām saistībām, bankrota gadījumā apmierina kreditorus no konkursa masas |

|

Kapitāla efektivitāte |

Atkarībā no dotā uzņēmuma peļņas vai zaudējuma |

Jāmaksā pēc noteiktas procentu likmes neatkarīgi no uzņēmuma darba rezultātiem |

|

Kapitāla īpašnieka tiesības uz īpašumu uzņēmuma likvidācijas gadījumā |

Tiesības atbilstoši iemaksātajai kapitāla daļai |

Kredīta apmērā |

|

Kapitāla atdošanas termiņš |

Nav noteikts |

Noteikts līgumā |

|

Nodokļu saistības |

Peļņa apliekama ar ienākuma nodokli |

Kredītu procentu summas (kā izmaksa) samazina ar nodokli apliekamo daļu |

3.Kopsavilkums.

Iekšējās finansēšanas resursi no sākuma atrodas uzņēmuma pārvaldē, tos nevajag piesaistīt un tie rodas uzņēmuma saimnieciskas darbības rezultātā.

Ārējās finansēšanas resursus uzņēmums piesaista no fiziskām vai juridiskām personām savai darbībai. Par ārējo finansēšanas resursu izmantošanu uzņēmumam ir jāmaksā. Piemēram, par kredītu- procentus bankai, par dalības finansēšanu- dividendes īpašniekiem.

Iekšējās finansēšanas avoti:

- uzņēmuma ieņēmumi no realizācijas- šo naudu uzņēmums var izmantot nākamā cikla nodrošināšanai – pirkt materiālus, apmaksāt darbinieku algas, īri, pārējus rēķinus;

- amortizācijas atskaitījumi;

- peļņa.

Ārējās finansēšanas avoti:

- dalības finansēšana;

- kreditēšana ar visiem tās paveidiem (t.sk. līzings, overdrafts, citi)4. Jautājumi – pārbaudi sevi pats

1. Uzņēmuma iekšējā finansēšana paredz (pareizās atbildes ir pasvītrotas):

- Finansēšanu no uzņēmuma peļņas;

- Dibinātāju iemaksu izmantošanu;

- Līzinga izmantošanu;

- Banku kredītu izmantošanu

2. Kuri no uzskaitītajiem ir komercsabiedrības pašu finansēšanas avoti (pareizās atbildes ir pasvītrotas):

- ieņēmumi no uzņēmuma līdzekļu (aktīvu) pārdošanas;

- ražošanas izdevumi;

- ieņēmumi no produkcijas un pakalpojumu pārdošanas;

- līdzekļi no obligāciju emisijas;

- Nosauciet un īsi raksturojiet iekšējās finansēšanas veidus;

- Nosauciet un īsi raksturojiet ārējās finansēšanas veidus;

- Kāpēc, izvēloties starp dalības finansēšanas un kreditēšanas iespēju, uzņēmēji biežāk izvēlās kreditēšanu?

5. Izmantotās literatūras un avotu saraksts

1. Saksonova S. Uzņēmuma darbības plānošanas paņēmieni, Rīga, Izglītības soļi, 2006.g.,

2. Saksonova S. Uzņēmuma finanšu vadības praktiskās metodes, Rīga, Merkūrijs Lat, 2006.g.

3. Rurāne M. Finansu pārvaldība. – R.: Latvijas izglītības fonds, 2001.13.3. Kredītu un līzingu izmaksu aprēķins

Jautājumu par kredīta veidiem- skatīt 7.2. un 13.1. tēmu

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Tēmas saturs ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas varēs orientēties līzinga veidos, aizdevuma maksas struktūrā, izmantojot piemēru kredīta izmaksu aprēķinam, varēs aprēķināt kredīta un līzinga izmaksas.

Tēmas materiālus papildina arī 7.2. „Kredīta veidi. Lētākā kredīta izvēles kritēriji” un 13.1. tēmas „ Jēdzienu būtība: amortizācija, kredīts, vērtspapīri, līzings un kredītu veidi, birža” materiāli.

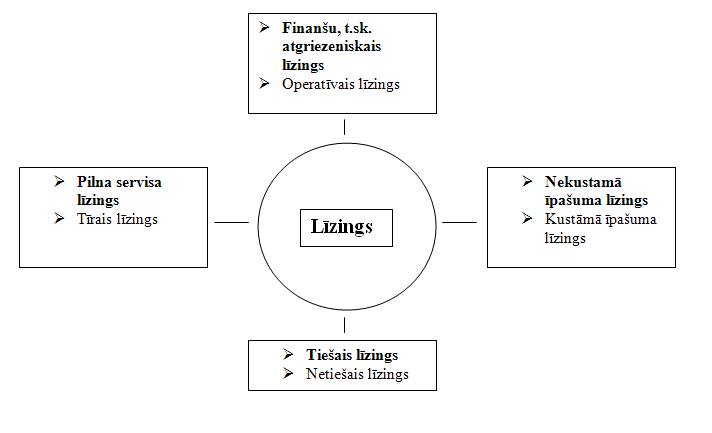

Tēmas nobeigumā ir atrodams kopsavilkums.1. Līzinga veidi

Līzings ir uzņēmējdarbības veids, kas vērsts uz laiku brīvo vai piesaistīto līdzekļu investēšanā mantā, kuru iegādājas fiziskām vai juridiskām personām pēc viņu lūguma, viņu interesēs un saskaņā ar līgumu nodod šīm personām lietošanā uz noteiktu laiku. [1]

Būtiskākā atšķirība starp kredītu un līzingu ir, ka kredīta ņēmējs nopērkot kādu priekšmetu uzreiz kļūst par šī priekšmeta īpašnieku, savukārt, ja šis priekšmets tika nopirkts līzingā, par īpašnieku kļūst līzinga kompānija, bet pircējs tikai par šī priekšmeta turētāju. Pircējs kļūst par īpašnieku tajā brīdī, kad tiek segts viss līzings.

Klientam, kas grib iegadāties rūpnīcu, iekārtu vai automobili, var nebūt pa spēkam to nopirkt vai arī klients negrib riskēt, ieguldot līdzekļus modemā tehnoloģijā ar samērā īsu derīgās izmantošanas ilgumu. Lai iegūtu finansējumu, klients var:

a) ņemt aizņēmumu bankā, izmantot klasisko aizņēmumu aktīva iegādei, vai

b) noslēgt līzinga līgumu ar banku vai līzinga sabiedrību.

Līzinga līgums ir līgums starp divām pusēm līzinga devēju (lessor) un līzinga ņēmēju (lesee):

a) līzinga devējam pieder attiecīgais objekts, bet viņš ļauj līzinga ņēmējam to izmantot;

b) līzinga ņēmējam nepieder šis objekts, bet viņš to izmanto un veic maksājumus līzinga devējam noteiktā laika periodā saskaņā ar līzinga līguma nosacījumiem. [1]

Līzinga objekti parasti ir rūpnīcu iekārtas un mašīnas, transporta līdzekļi, tie var būt arī datori, kuģi, lidmašīnas, naftas pārstrādes iekārtas, biroja iekārtas utt.

Finanšu līzings ir līzinga veids, kas paredz līzinga īpašuma pilnu izpirkšanu, līzinga ņēmējs pēc pēdējā maksājuma veikšanas kļūst par priekšmeta īpašnieku.[1]

Operatīvais līzings ir līzinga veids, kas paredz objekta nodošanu lietošanā līzinga ņēmējam uz noteiktu laiku. Līgumam beidzoties, klientam ir iespēja izvēlēties: pagarināt līzinga līgumu, izpirkt līzinga priekšmetu (uzreiz vai maksājot pa daļām) vai arī nodot priekšmetu līzinga devējam. [1]

Pilna servisa līzings ir līzinga veids, kas paredz papildu pakalpojumu veikšanu: līzinga devējs veic klienta vietā visa veida apdrošināšanu (obligāto civiltiesisko apdrošināšanu, KASKO apdrošināšanu, vadītāja un pasažieru apdrošināšanu), līzinga priekšmeta reģistrēšanu attiecīgajos reģistros, maksā periodiskās nodevas, rūpējas par priekšmeta tehnisko apkopi un remontu. Papildu pakalpojumu izmaksas tiek sadalītas uz visu līzinga periodu. [1]

Tīrais līzings ir līzinga veids, kas paredz līzinga priekšmeta finansēšanu bez papildu! pakalpojumu veikšanas. [1]

Tiešais līzings - līzinga sabiedrība un līzinga objekta pārdevējs ir viena un tā pati persona.

Netiešais līzings - darījumā ir iesaistīti trīs dalībnieki: līzinga ņēmējs, līzinga devējs un līzinga objekta pārdevējs. [1]

1. attēls. Līzinga veidu klasifikācija [1]

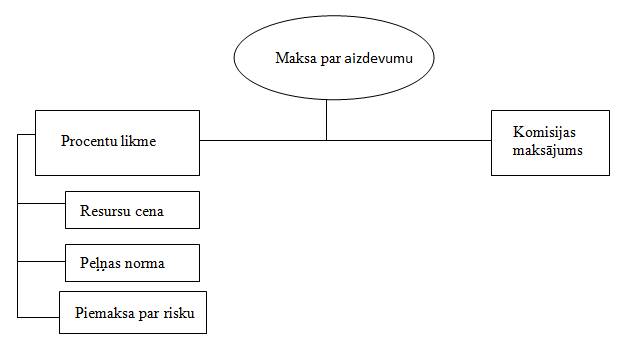

2. Aizdevuma maksas struktūra

Maksājumi par aizdevumiem iekļauj sevī ne tikai summu, kurā ir vajadzīga lai atdot aizdevumu savlaicīgi, bet arī izdevumus, peļņu un citus parametrus.

2. attēls. Aizdevumu maksas struktūra [1]

Vērtējot riskus banka vai cita kredītiestāde skatās kredītņēmēja kredītvēsturi, reputāciju, naudas plūsmu, finanšu stabilitāti, nodrošinājumu, ka arī atsevišķa projekta risku un statistiskiem datiem. Visus novērtētus riskus kredītiestāde iekļauj pirmajā maksājumu summas daļā - procentu likmē kā atalgojumu naudas veidā. [1]

Bankai kreditēšana ir pelnoša operācija, procentu likmei ir jānodrošina nepieciešamais bankas rentabilitātes līmenis.

Piemaksa par klienta risku ir atkarīga no aizdevuma pieteikuma un klienta kredītspējas analīzes rezultātiem. Jo augstāks ir noteiktais riska līmenis, jo lielāka ir piemaksa par risku.

Aizdevumu procentu likme var būt fiksēta un mainīga. Fiksētā procentu likme ir nemainīga visam aizdevuma termiņam, mainīgo procentu likmi periodiski pārskata un maina atbilstoši attiecīgās valūtas starpbanku resursu cenas izmaiņām. Izmantojamie likmju pārskaitīšanas periodi: trīs mēneši, seši mēneši, divpadsmit mēneši un retāk divdesmit četri mēneši. Starpbanku resursu cenas izmaiņas raksturo starpbanku piedāvājuma procentu likmju indeksi. Latvijā tiek izmantoti šādi indeksi [1]:

a) Latu resursu indekss RIGIBOR (Riga Interbank Offered Rate) - vidējā procentu likme, ar kādu bankas aizņemas latu resursus Latvijas starpbanku tirgū; RIGIBOR likmes katru dienu nosaka Latvijas Banka, ņemot vērā aktīvāko latu naudas tirgū banku procentu likmes;

b) ASV dolāru resursu indekss LIBOR {London Interbank Offered Rate) - vidējā procentu likme, ar kādu bankas aizņemas līdzekļus Londonas starpbanku tirgū; LIBOR likmes nosaka Britu Baņķieru asociācija katru dienu, ņemot vērā vismaz astoņu banku procentu likmes;

c) Eiro resursu indekss EURIBOR - vidējā procentu likme, ar kādu bankas aizņemas līdzek|us Eiropas Savienības valstu starpbanku tirgū; EURIBOR nosaka Eiropas Banku federācija katru dienu, ņemot vērā Eiropas Savienības banku un nozīmīgu pasaules banku eiro naudas tirgus procentu likmes.

Fiksētās procentu likmes gadījumā procentus rēķina no atlikušās kredītu summas, un grafiku ir iespējams sastādīt visam aizdevuma termiņam. Mainīgās procentu likmes gadījumā

procentus rēķina no atlikušās kredītu summas, bet grafiku veido nākamajam likmes

pārskatīšanas periodam. Respektīvi, ja aizdevuma līgums paredz likmju pārskatīšanu reizi

ceturksnī, tad maksājumu grafiks tiek sastādīts nākamajam ceturksnim.

Otra aizdevumu maksas sastāvdaļa ir komisijas maksa. Bankas pieprasa no klientiem maksu par:

a) aizdevuma pieteikuma izskatīšanu;

b) aizdevuma līguma noformēšanu;

c) lēmuma pieņemšanu kredītlīnijas limita izmaiņām;

d) neizmantoto kredītlīnijas atlikumu.

3. Kredīta atmaksas paņēmieni

Mūsdienās pastāv vairāki kredīta atmaksas paņēmieni, bet galvenokārt izmanto četrus paņēmienus:

· Anuitātes grafiks (anuitātes metode)

· Lineāro maksājumu grafiks (lineārā metode)

· Vienreizējais maksājums

· Individuālais grafiks

Vienreizējais maksājums – aizdevums tiek dzēsts vienā maksājumā. Ka piemēru, var pieminēt overdrafta izmantošanu – kad klients izmanto maksājumu karti ar overdrafta līniju, viņš saņem kredītu, bet pēc algas saņemšanas maksājumu kartes kontā viss overdrafts ar procentiem tiek dzēsts. [2]

Individuālais grafiks paredz iespēju atlikt procentu un pamatsummas maksājumu (kredīta brīvdienas). Pēc tām klients segs tos procentus un pamatsummas maksājumus kopā ar citiem maksājumiem. [2]

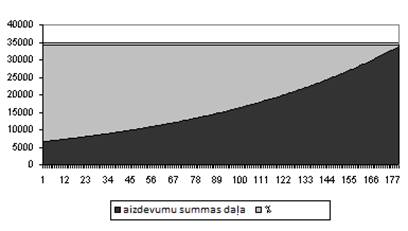

Anuitāte – periodiskie maksājumi vienādās summās. Maksājumi iekļauj sevī aizdevumu summas daļu un procentu maksājumus. [2]

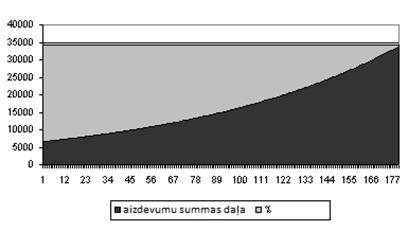

3. attēls. Anuitātes maksājumu grafiks [3]

Anuitāte var būt ar maksājumiem perioda beigās (lat.- postnumerando) vai perioda sākumā (lat. -prenumerando).

Matemātiskā formula anuitātes maksājumu aprēķināšanai:

![]()

kur

· A – anuitātes maksājumu summa

· S – aizdevuma summa

· p – periodu procentu likme (0.00)

· n – aizdevuma maksāšanas periodu skaits

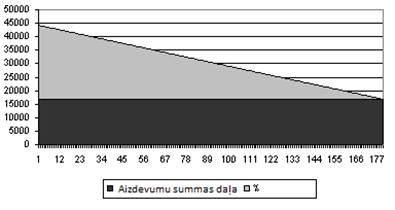

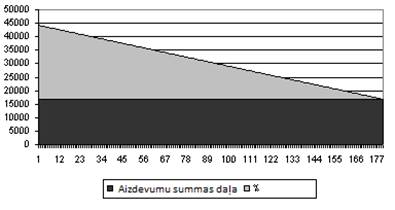

Lineāro maksājumu grafiks – maksājumi, kur pamatsummas daļas ir vienādas, bet procentu daļa ir atkarīga no atlikušas, neatmaksātas summas. [3]

4. attēls. Lineāro maksājumu grafiks [3]

Lineāro maksājumu grafika atšķirība no anuitātes

- Maksājuma summas nemainīgums anuitātes gadījumā un maksājuma summas samazinājums lineāra maksājuma grafika gadījumā

- Liela maksājumu summa, kredīta atmaksāšanas sakumā lineāra maksājuma grafika gadījumā, salīdzinot ar anuitāti.

4. Piemērs kredīta izmaksu aprēķinam [1]

Izsniegts kredīts 50000 Ls apmērā uz 10 gadiem ar nominālo procentu likmi 7% gadā. Sastādīt precīzu kredīta dzēšanas plānu, ja kredītu dzēš:

a) ar periodiskiem maksājumiem perioda beigās (anuitātes metode);

b) katra perioda beigās atdodot vienādu daļu un procentus (lineārā metode).

a) ar periodiskiem maksājumiem perioda beigās (anuitātes metode)

|

periods |

parāda atlikums perioda sākumā |

maksājamā daļa % segšanai |

maksājamā daļa parāda segšanai |

maksājuma lielums |

|

1 |

50000 |

3500 |

3618.87514 |

7118.88 |

|

2 |

46381.1249 |

3246.68 |

3872.1964 |

7118.88 |

|

3 |

42508.9285 |

2975.62 |

4143.25014 |

7118.88 |

|

4 |

38365.6783 |

2685.6 |

4433.27765 |

7118.88 |

|

5 |

33932.4007 |

2375.27 |

4743.60709 |

7118.88 |

|

6 |

29188.7936 |

2043.22 |

5075.65959 |

7118.88 |

|

7 |

24113.134 |

1687.92 |

5430.95576 |

7118.88 |

|

8 |

18682.1782 |

1307.75 |

5811.12266 |

7118.88 |

|

9 |

12871.0556 |

900.974 |

6217.90125 |

7118.88 |

|

10 |

6653.15433 |

465.721 |

6653.15433 |

7118.88 |

|

|

Kopā |

21188.8 |

50000 |

71188.8 |

b) katra perioda beigās atdodot vienādu daļu un procentus (lineārā metode).

|

periods |

parāda atlikums perioda sākumā |

maksājamā daļa % segšanai |

maksājamā daļa parāda segšanai |

maksājuma lielums |

|

|

1 |

50000 |

3500 |

5000 |

8500 |

|

|

2 |

45000 |

3150 |

5000 |

8150 |

|

|

3 |

40000 |

2800 |

5000 |

7800 |

|

|

4 |

35000 |

2450 |

5000 |

7450 |

|

|

5 |

30000 |

2100 |

5000 |

7100 |

|

|

6 |

25000 |

1750 |

5000 |

6750 |

|

|

7 |

20000 |

1400 |

5000 |

6400 |

|

|

8 |

15000 |

1050 |

5000 |

6050 |

|

|

9 |

10000 |

700 |

5000 |

5700 |

|

|

10 |

5000 |

350 |

5000 |

5350 |

|

|

|

Kopā |

19250 |

50000 |

69250 |

|

Kā ir redzams, anuitātes gadījumā samaksa par kredītu ir lielāka nekā lineārā metodē, bet maksājuma lielums katrā periodā ir vienāds, savukārt, lineārās metodes gadījumā sakumā ir salīdzinoši liela maksājumu summa, bet ar laiku tā samazinās.

5. Kopsavilkums

Finanšu līzings ir līzinga veids, kas paredz līzinga īpašuma pilnu izpirkšanu, līzinga ņēmējs pēc pēdējā maksājuma veikšanas kļūst par priekšmeta īpašnieku.[1]

Operatīvais līzings ir līzinga veids, kas paredz objekta nodošanu lietošanā līzinga ņēmējam uz noteiktu laiku. Līgumam beidzoties, klientam ir iespēja izvēlēties: pagarināt līzinga līgumu, izpirkt līzinga priekšmetu (uzreiz vai maksājot pa daļām) vai arī nodot priekšmetu līzinga devējam. [1]

Mūsdienās pastāv vairāki kredīta atmaksas paņēmieni, bet biežāk izmanto šādus paņēmienus:

· Anuitātes grafiks (anuitātes metode)

· Lineāro maksājumu grafiks (lineārā metode)

Anuitāte – periodiskie maksājumi vienādās summās. Maksājumi iekļauj sevī aizdevumu summas daļu un procentu maksājumus. [2]

5. attēls. Anuitātes maksājumu grafiks [3]

Lineāro maksājumu grafiks – maksājumi, kur pamatsummas daļas ir vienādas, bet procentu daļa ir atkarīga no atlikušas, neatmaksātas summas. [3]

Attēls. Lineāro maksājumu grafiks [3]

Lineāro maksājumu grafika atšķirība no anuitātes

- Maksājuma summas nemainīgums anuitātes gadījumā un maksājuma summas samazinājums lineāra maksājuma grafika gadījumā

- Liela maksājumu summa, kredīta atmaksāšanas sakumā lineāra maksājuma grafika gadījumā, salīdzinot ar anuitāti.

6. Jautājumi – pārbaudi sevi pats

- Raksturojiet līzinga veidus

- Kāda ir atšķirība starp kredītu un līzingu?

- Kādi elementi veido aizdevumu maksas struktūru?

- Raksturojiet, kas ir anuitātes maksājumu grafiks?

- Raksturojiet, kas ir lineārā maksājumu grafiks?

- Kādu kredīta atmaksāšanas metodi ir izdevīgāk izmantot, lai maksājuma kopsumma būtu zemāka?

7. Izmantotās literatūras un avotu saraksts

- M. Kudinska. Kreditēšana. Rīga, 2008. 126 lpp.

- I. Kālis. Finansu menedžments. Rīga, 2004.190.lpp.

- Аннуитетные и дифференцированные виды платежей [elektroniskais resurss] -http://www.lawnow.ru

13.4. Vienkāršo un salikto procentu aprēķins noguldījumiem

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Tēmas materiāls ir loģiskais turpinājums 18.3. tēmas. Materiāls ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas zinās noguldījumu procentu aprēķinu metodes, kas ir vienkāršie un saliktie procenti, varēs no vairākiem piedāvājumiem izvēlēties izdevīgāko noguldījuma veidu.

Piemērs, kas ir sniegts tēmas nobeigumā, ļauj izrēķināt, kurš noguldījuma piedāvājums ir izdevīgāks klientiem.

Tēmas nobeigumā ir atrodams kopsavilkums.

1. Procentu aprēķinu metodes

Vienkāršo procentu aprēķinam fiksētais procents tiek rēķināts no pamata noguldītās summas, taču variantā ar saliktajiem procentiem, procents katra perioda beigās tiek aprēķināts no „pieaugušā” kapitāla.

Lai vieglāk būtu salīdzināt sakarību, aplūkosim 1. tabulu un 1.grafiku.

|

Gadi |

Vienkāršie % (5%gadā, sākuma summa Ls 1000) |

Saliktie % (5% gadā, sākuma summa Ls 1000) |

|

1 |

Ls 1 050.00 |

Ls 1 050.00 |

|

2 |

Ls 1 100.00 |

Ls 1 102.50 |

|

3 |

Ls 1 150.00 |

Ls 1 157.63 |

|

4 |

Ls 1 200.00 |

Ls 1 215.51 |

|

5 |

Ls 1 250.00 |

Ls 1 276.28 |

|

6 |

Ls 1 300.00 |

Ls 1 340.10 |

|

7 |

Ls 1 350.00 |

Ls 1 407.10 |

|

8 |

Ls 1 400.00 |

Ls 1 477.46 |

|

9 |

Ls 1 450.00 |

Ls 1 551.33 |

|

10 |

Ls 1 500.00 |

Ls 1 628.89 |

1. tabula. Vienkāršo un salikto procentu salīdzinošā tabula

1. grafiks. Vienkāršo un salikto procentu salīdzinošs grafiks

2. Vienkāršie procenti

Vienkāršie procenti – katru periodu procenti tiek rēķināti uz sākotnēji noguldītiem naudas līdzekļiem.[6] Netiek maksāti procenti no procentiem, kas uzkrāti aizdevuma izmantošanas laikā.

Vienkāršos procentus aprēķina pēc formulas:

I = S*r*t, kur

S – sākumkapitāls, (t.i., naudas summa, kuru aizdod lietošanā);

r – procentu likme, (t.i., maksa par 1 naudas vienības izmantošanu vienā laika periodā);

t – laiks, cik ilgi sākumkapitāls tiek nodots lietošanā, (t.i., laika periodu skaits, kas minēti procentu likmē).

Naudas summu, kuru nodod lietošanā (piemēram, nogulda bankā), sauc par sākumkapitālu un apzīmē S.

Ja procentus pieskaita sākumkapitālam S, veidojas uzkrājums P:

P = S + I = S*r*t = S(1 + r*t)

Maksa par noguldījumu nosaka procentu likme (piemēram, 8% gadā). Lai salīdzinātu procentu likmes, kurām ir atšķirīgi procentu aprēķināšanas periodi, apskata šim likmēm atbilstošās nominālās gada procentu likmes (angliski – annual percentage rate, saīsināti APR).

Laiku, kas pagājis no momenta, kuru pieņem par atskaites momentu, apzīmēsim ar t (no angļu time – laiks). Ja noteiktā laika momentā lietošanā nodod kādu noteiktu summu, tad šo momentu arī pieņem par laika atskaiti. Piemēram, t=2 nozīmē, ka no brīža, kad sākumkapitālu nodeva lietošanā ir pagājuši divi periodi.

Maksu par naudas līdzekļu izmantošanu t periodu laikā (t.i., procentus par t periodiem) apzīmē ar i (no angļu interest – procenti).

Ja procentus pieskaita sākumkapitālam, tad veidojas uzkrājums A:

P = S + I

SĀKUMKAPITĀLS + PROCENTI = UZKRĀJUMS

Vienkāršie procenti netiek īpaši plaši pielietoti. Parasti bankas tos izmanto depozīta noguldījumiem.3. Saliktie procenti

Saliktie procenti – katra uzkrāšanas perioda beigās procentus pieskaita noguldītiem naudas līdzekļiem un nākamajā periodā procentus rēķina pieaugušajai kapitāla summai.[6]

Salikto procentu likumi:

· nelielas atšķirības ienesīgumā nozīmē daudz.

· jo agrāk sāk ieguldīt, jo mazāk jāiegulda.

P= S(1+ i)t, kur:

P – uzkrātais kapitāls, atdodamā summa, beigu summa;

S – sākumkapitāls, aizdotā summa, sākuma summa;

i – procentu likme gadā;

t – finanšu operācijas ilgums.

(1+ i)t ir nākotnes vērtības faktors. Noguldot naudu klienti ir ieinteresēti lai šis faktors būtu pēc iespējas lielāks, bet aizņemoties naudu ilgtermiņā, ir ļoti būtiski, lai procentu likme būtu iespējami mazāka. Īstermiņa aizņēmumiem tas nav tik būtiski.

Piemērs. Aprēķiniet summu, ko saņems noguldītājs, noslēdzot līgumu par divgadīgo noguldīju, kura pamatsumma ir Ls 15500, procentu likme – 5,5 %,

- izmantojot vienkāršos procentus;

- izmantojot saliktos procentus ar pusgada kapitalizāciju.

Kurš noguldījuma variants ir ienesīgāks?

Atrisinājums

P=S (1+r*t)

P= Ls 15500 * (1+ 0.055*2) = Ls 17205

P=S (1 + n)i

P= Ls 15500 (1 + 0.0552 / 2)4 = Ls 17276,63

Otrais variants ir ienesīgāks4. Kopsavilkums

Noguldījumu veidi ir šādi:

- pieprasījuma noguldījumi - uz nenoteiktu laiku ar pienākumu izmaksāt pēc pieprasījuma;

- termiņnoguldījumi:

- uz noteiktu laiku,

- uz nenoteiktu laiku ar klientu iepriekšēju pieteikumu par izņemšanu.

Komercbankas izmanto dažādas noguldījumu procentu aprēķināšanas metodes:

- vienkāršie procenti – katru periodu procenti tiek rēķināti uz sākotnēji noguldītiem naudas līdzekļiem.

5. Jautājumi – pārbaudi sevi pats

- Raksturojiet galvenos noguldījumu veidus.

- Kā var izrēķināt noguldījumu ienesīgumu?

- Kurš noguldījumu ienesīguma variants būtu izdevīgs klientiem?

6. Izmantotās literatūras un avotu saraksts

- Vērjē T., Finanšu fitness, Rīga: Nordik. 2005. 249 lpp.

- Jaunzeme M., Finanšu matemātika. Rīga: Biznesa augstskola Turība 2005.

- http://www.getobjects.com/Components/Finance/TVM/iy.html

- http://www.moneychimp.com/features/simple_interest_calculator.htm

- http://en.wikipedia.org/wiki/Interest

- Saksonova S., Banku darbība, Rīga, 2008

13.5. Akciju kursu noteikšana no biržas tabulām. Biržu saraksti

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Materiāls ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas orientēsies kā veidojas akciju cenas biržā, tirgus indeksos, biržas sarakstos, no biržas tabulām varēs noteikt akciju kursu. Šīs tēmas loģiskais turpinājums ir sniegts 20.6. tēmā „Ieguvuma no spekulācijām ar akcijām aprēķins”.

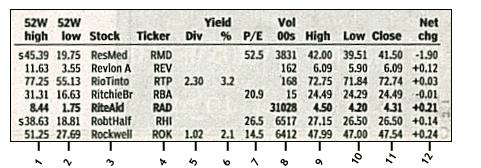

Komentāri pie attēla, kas ilustrē kā izskatās biržās tabula, sniedz informāciju par akciju tirdzniecības rezultātiem.

Tēmas nobeigumā ir atrodams kopsavilkums.1. Akcijas

1.1. Akciju būtība

Akcija ir vērtspapīrs, ko izlaiž/emitē uzņēmums/emitents/, lai iegūtu papildu finanšu līdzekļus savas darbības tālākai pilnveidošanai. Akcija pārstāv uzņēmuma īpašumus - zemi, ēkas, iekārtas u.c. Līdz ar to akcijas īpašniekam akcija ir apliecinājums, ka viņam pieder uzņēmuma īpašuma jeb kapitāla daļa, un viņš ir šī uzņēmuma līdzīpašnieks, kam ir tiesības uz dividendēm vai cita veida ienākumiem. Akcijas ir finansu instruments, kurš veidojas, kad akcijas sabiedrības (kooperācijas) sadala savu kapitālu daļās. Akcijas turētājs jeb akcionārs ir šā uzņēmuma līdzīpašnieks. Publisko akciju sabiedrību akcijas tiek tirgotas biržā, un to cenas mainās atkarībā no pieprasījuma un piedāvājuma, kā arī no uzņēmuma darbības rādītājiem un citiem faktoriem. Kopējā akcijas sabiedrības izdalītās daļas vērtība akcijās tiek saukta par tirgus kapitalizāciju. Pērkot un pārdodot akcijas ir iespējams gan iegūt, gan zaudēt, tādēļ šos procesus veic profesionāļi, kuri pēta un analizē vispasaules tirgus situāciju. Akcijas tiek uzskatītas par drošu ieguldījumu līdzekli, tomēr pašlaik pasaulē valda krīze, kura veicina akciju cenu lejupslīdi, tādējādi negatīvi ietekmējot ieguldītāju viedokļus un vēlmi ieguldīt akcijās. Akcijas var pikrt un pārdot arī fiziskas personas, bet lielākoties ar akciju tirdzniecību nodarbojas akciju fondi, kā arī fondu biržas, Latvijā – Rīgas fondu birža [1].

No ieguldījumiem akcijās var gūt šādus ienākumus: [2]

• uzņēmumu maksātās dividendes,

• akciju vērtības pieaugumu, ja pērc akcijas tad, kad tās ir lētas, bet pārdod tās, kad cena ir pieaugusi.

Dividendes

Dividende ir uzņēmuma {akciju sabiedrības) tīrās peļņas daļa, kuru saņem akcionārs. Pelņas daļas apjomu, t. i, cik daudz naudas tiks izmaksāts dividendēs, nolemj un pieņem akcionāru pilnsapulce. Akcionāru pilnsapulce nosaka arī datumu, kurā dividendes tiks aprēķinātas, un datumu, kurā dividendes tiks izmaksātas akcionāriem. Ja akcijas netiek pārdotas, tad dividendes ir vienīgais reālais ienākums no akcijām.

Dividendes var saņemt:

• ja Tu esi par sertifikātiem ieguvis kāda uzņēmuma akcijas, bet neesi atvēris vērtspapīru kontu, tad dividendes, kas ir maksātas Tavām akcijām, glabājas Latvijas Centrālajā depozitārijā, un Tu tās saņemsi tikai tad, kad atvērsi vērtspapīru kontu.

• ja Tu esi atvēris vērtspapīru kontu, tad dividendes Tavā naudas kontā tiek ieskaitītas automātiski. [2]1.2. Akciju cenas veidošanās biržā

Akciju cenu birža nosaka piedāvājums un pieprasījums. Jo vairāk pircēju gribēs pirkt kādu konkrētu akciju, jo augstāka būs šis akcijas cena.

Tirdzniecības sesija ir laiks, kad birža var pirkt un pārdot vērtspapīrus. Rīgas Fondu biržā tirdzniecības sesija sākas pīkst. 10.00 un beidzas 14.00. [3]

Parasti akciju cena mainās tad, kad vērtspapīru tirgu tiek uzzināta jauna informācija, kas atšķiras no ieguldītāju gaidītās. Tā var būt gan informācija par apstākļiem, kas ietekmē tirgu kopumā, gan informācija par pašu uzņēmumu, šī informācija akciju cenu var ietekmēt gan pozitīvi, gan negatīvi.

Piemēri:

• Pēc makroekonomisko rādītāju publiskošanas - kad, piemēram, gaidīto 4% valsts iekšzemes kopprodukta pieauguma vietā tā kāpums izrādās 7%, visticamāk, ka vairumam akciju cenas pieaugs, jo valsts tautsaimniecība kopumā attīstās ātrāk nekā cerēts.

• Savukārt, ja tiks publicēta informācija, ka uzņēmums plānotās peļņas miljons latu apmērā īstenībā ir cietis pusmiljona latu zaudējumus, tā akciju cena kritīsies, jo nebūs attaisnojušās ieguldītāju cerības.

Akciju vērtībai (cenai) vajadzētu atspoguļot visu attiecīgajā brīdī publiski pieejamo informāciju, kas saistīta ar uzņēmumu - tā pašreizējo stāvokli un nākotnes iespējām, ņemot vērā tirgus attīstības tendences. [1]

Kā novērtēt akcijas?

Akciju vērtība atspoguļo uzņēmuma līdzšinējo attīstību un pašreizējo stāvokli, kā arī tā nākotnes iespējas. Tātad, lai noteiktu, cik būtu jāmaksā par uzņēmumu akciju, ir jāsaprot, kādā stāvokli uzņēmums ir šodien, un kāds tas būs nākotnē. Ir vairāki rādītāji, kas ietver informāciju, kas attiecas gan uz uzņēmuma akcijām, gan uz uzņēmuma efektivitāti. [2]1.3. Akciju cenu lasīšana no biržas tabulas

Attēls. Biržas tabula

1. un 2. sleja (angl.- 52 Weeks- 52 nedēļas.), high -augsts un low- zems - Tās ir augstākās un zemākās cenas, par kādām tirgoja akcijas pēdējās 52 nedēļās.

3. sleja. Uzņēmuma nosaukums un veids - Šajā slejā ir uzskaitīts uzņēmuma nosaukums.

4. sleja. Uzņēmuma kods (abreviatūra) biržā. Ja jūs meklējat akciju kotējumus internetā, jūs vienmēr meklējat uzņēmumu pēc šīs abreviatūras.

5. sleja. Dividendes par akciju - Tā norāda gada dividenžu maksājumu par vienu akciju. Ja šī vieta ir tukša, uzņēmums pašlaik nav izmaksājis dividendes.

6. sleja. Dividenžu peļņa - procentuālā dividenžu atdeve, to aprēķina, dalot gada dividendes uz vienu akciju ar cenu par vienu akciju.

7. sleja. Cena / Peļņa (angl.- price - earning) - To aprēķina, dalot pašreizējo akciju cenu ar uzņēmuma peļņu uz vienu akciju par pēdējiem četriem ceturkšņiem.

8. sleja. Akciju tirdzniecības apjoms simtos (angl. – volume) - Šis skaitlis parāda, kopējo pārdoto akciju skaitu dienā, kas uzskaitīti simtos. Lai iegūtu faktisko pārdoto akciju skaitu, jāpievieno "00" skaitlim.

9. un 10. sleja. Iepriekšējās dienas dati - augstākā un zemākā akciju cena – Tā norāda cenu diapazonu, kurā tirgoja akcijas visu dienu.

11. sleja. Slēgšana (angl.- close)- te redzama pēdējā tirdzniecības cena, kas reģistrēta, kad tirgus slēgts dienas beigās.

12. sleja. Neto izmaiņas (angl.- net changes)- te redzama akciju cenas izmaiņas procentos salīdzinājumā ar iepriekšējo dienu.

1.4.Tirgus indeksi

Fondu biržās parasti tiek tirgots liels akciju skaits Ir ļoti sarežģīti ātri pārskatīt visu vērtspapīru tirgu, konstatēt notiekošās izmaiņas. Lai kopumā vērtētu vispārējo tirgus stāvokli, nevis tikai atsevišķu akciju cenas, tiek ieviesti specifiski rādītāji, kurus sauc par vērtspapīru tirgus indeksiem. Tie ir vairāku uzņēmumu akciju cenu matemātisks rezultāts, kurš raksturo indeksā ietilpstošo akciju cenu izmaiņas. Indeksā ietilpstošo uzņēmumu skaits un darbības joma var būt dažāda. Tāpat katra biržā var atšķirties indeksa aprēķināšanas metodes, bet galvenā indeksa īpašība ir tā, ka viens skaitlis - indekss - parāda visa vērtspapīru tirgus tendences, kas savukārt palīdz ieguldītājiem izvērtēt situāciju un izšķirties par ieguldījumu izdarīšanu.[3]

• Ja akciju cenas pieaug, tad indekss iet uz augšu. To sauc par "buļļa tirgu".

• Ja akciju cenas samazinās, tad indekss iet uz leju. To sauc par "lāča tirgu".

Vērtspapīru tirgus uzraudzība

Uzņēmumiem, kuru akcijas tiek kotētas birža, ir jāievēro informācijas atklāšanas princips. Tas nozīmē, ka uzņēmumiem regulāri jāinformē ieguldītāji par būtiskiem notikumiem - finanšu pārskatiem, peļņas prognozēm, vadības maiņu, noslēgtiem līgumiem, nākotnes plāniem u.c. notikumiem, kas var ietekmēt akciju cenu. Šī informācija obligāti ir jāiesniedz biržā.

Lai vērtspapīru tirgus būtu stabils un drošs, biržā kotētos uzņēmumus papildus uzrauga gan Finanšu un kapitāla tirgus komisija, gan Rīgas Fondu birža. [3]

1.5. Ieguldīšanas riski

Lielāks vai mazāks risks vērtspapīru tirgū pastāv vienmēr.

Akciju emitenti paši un līdz ar to akcijas ir pakļautas dažādiem riskiem;

- Tirgus riskam - tas ir vienāds visiem uzņēmējdarbības veidiem un nav atkarīgs no konkrētā uzņēmuma darbības. Tirgus risku rada pieprasījuma līmenis valsts ekonomikā, procentu likmes, inflācijas līmenis, vidējais darba algu līmenis, utt.

- Uzņēmuma riskam - tas ir atkarīgs no paša uzņēmuma politikas un pieņemtajiem lēmumiem.

- Jebkurš ieguldījums ir pakļauts arī inflācijai. Inflācija ir makroekonomikas rādītājs, kurš parāda vispārējo cenu līmeņa kāpumu un attiecīgi arī pirktspējas samazināšanos laika gaitā. Inflācija ir viens no lielākajiem riskiem, kas var būtiski ietekmēt ieguldījumus un to vērtību nākotnē. Ir svarīgi sekot līdzi ieguldījumu ienesīgumam, lai tas regulāri un ilgtermiņā pārsniegtu inflāciju.

2.Biržas saraksti

Vērtspapīru iekļaušana kādā no biržas vērtspapīru sarakstiem ir obligāts priekšnoteikums, lai veiktu ar tiem biržas darījumus. Taču emitentiem, kuri nevēlas veikt biržā darījumus ar saviem vērtspapīriem, nav obligāti jānodrošina vērtspapīru atrašanās kādā no sarakstiem.

Vērtspapīru sarakstos var iekļaut kā Latvijas, tā arī ārvalstu emitentu vērtspapīrus, kas atrodas publiskajā apgrozībā Latvijā. [4]

No 2002.gada janvāra Rīgas Fondu biržai tika radīts jauns nolikums” Par vērtspapīru sarakstiem". Galvenās izmaiņas, kas ietvertas jaunajā nolikumā ir saistītas ar izmaiņām vērtspapīru sarakstu struktūrā un paredz kvalitatīvi jaunas prasības esošajiem biržas emitentiem, tai skaitā stingrākas informācijas atklāšanas prasības . Saskaņā ar jauno nolikumu Rīgas Fondu biržā ir: [4]

- oficiālais saraksts;

- otrais saraksts;

2.1. Oficiālais saraksts

Lai reģistrētos Oficiālajā sarakstā Latvijas Republikas vai ārvalstu emitents iesniedz Biržai pieteikumu par akciju kotēšanas uzsākšanu Biržas Oficiālajā sarakstā. Biržas valde pieņem lēmumu uzsākt attiecīgā emitenta akciju kotēšanu Biržas oficiālajā sarakstā. [5]

Kotēšanas uzsākšanas prasības.

1.Biržas valde pieņem lēmumu atļaut uzsākt tikai vērtspapīru kotēšanu, kuriem varētu būt pietiekami licis pieprasījums un piedāvājums, kas ļautu tiem noteikt pamatotu cenu.

2.emitentam un tā izlaistajām akcijām jāatbilst šādām prasībām:[5]

a) emitenta kapitalizācija ir vismaz 3 000 000 Ls;

b) emitentam ir vismaz 300 akcionāru;

c) publiskajā apgrozībā ir vismaz 25% tās kategorijas akciju, kuras emitents vēlas uzsākt kotēt biržā. Biržas valde var pieļaut mazāku akciju daudzumu publiskajā apgrozībā, ka tajā ir pietiekami liels skaits šīs kategorijas akciju;

d) publiskajā apgrozībā ir vismaz 10% no emitenta balsstiesīgo akciju skaita;

e) emitents ir maksātspējīgs;

f) emitents uzņēmējdarbībā gūst peļņu vai emitentam ir izredzes sasnieg! pieliekamu peļņas apjomu;

g) emitentam ir pietiekami liels līdzekļu apjoms;

h) emitents ir sagatavojis trīs zvērināta revidenta apstiprinātus gada pārskatus, no kuriem vismaz pēdējais gada pārskats ir sagatavots saskaņā ar Starptautiskajiem grāmatvedības standartiem. Gada pārskatiem jāaptver pārskata periodi, kas nedrīkst būt mazāki par divpadsmit mēnešiem;

i) emitents vismaz pēdējos trīs gadus ir veicis uzņēmējdarbību;

j) emitenta akcijām ir jābūt brīvi atvasinātām.

2.2. Otrais saraksts

Otrajā sarakstā var iekļaut publiskajā apgrozībā laistās emisijas, ja ir iesniegti nepieciešamie dokumenti.

Kotēšanas uzsākšanas prasības:

Emitentam un tā izlaistajiem parāda vērtspapīriem jāatbilst šādām prasībām:[5]

- pieteikumam jāatbilst uz visiem parāda vērtspapīriem, kas izlaisti vienā emisijā;

- parāda vērtspapīru emisijas apjoms ir 110 000 latu;

- parāda vērtspapīriem jābūt brīvi atvasināmiem;

- parāda vērtspapīru emitentiem jābūt maksātspējīgiem;

- konvertējamās obligācijas var uzsākt kotēt, ja ar tām saistītās akcijas tiek kotētas Oficiālajā vai Otrajā saraksta vienlaikus ar konvertējamām obligācijām;

- emitents vismaz pēdējos divus gadus ir veicis uzņēmējdarbību.

2.3.Baltijas saraksti

Šajā sarakstā ir iekļauti Latvijas, Lietuvas un Igaunijas labāko uzņēmumu saraksti Baltijas sarakstā ir iekļauti augstākās kvalitātes vērtspapīri.

1999. 23.aprīlī Viļņā tika parakstīts sadarbības memorands starp Rīgas Fondu biržu, Tallinas Fondu biržu un Lietuvas nacionālo fondu biržu. Tā paredzēja tiešu sadarbību biržu starpā kopējā Baltijas vērtspapīru tirgus izveidē. Tika noteikts, ka kopējais Baltijas tirgus atbilstoši starptautiskās biržu sadarbības pieredzei, balstīsies uz principu, ka vērtspapīri tiek kotēti vienā vietā - vietējā biržā, turpretī tiks veicināta biržas biedru - banku un brokeru sabiedrību - darbība pārējās Baltijas biržās. 1999.gadā tika veikta tirdzniecības laiku harmonizācija, saskaņojot tirdzniecības sesijas laiku visās trijās Baltijas valstu biržās.[5]

Baltijas valstu sadarbība ir balstīta uz sekojošiem principiem:

- vienkāršota likviditāte, kas balstīta uz mājsaimniecību sarakstu;

- piederība;

- kopējas tirdzniecības sistēmas attīstības;

- vienotas darba laiks.

3. Kopsavilkums

Akcija ir vērtspapīrs, ko izlaiž/emitē uzņēmums/emitents/, lai iegūtu papildu finanšu līdzekļus savas darbības tālākai pilnveidošanai. Akcija pārstāv uzņēmuma īpašumus - zemi, ēkas, iekārtas u.c. Līdz ar to akcijas īpašniekam akcija ir apliecinājums, ka viņam pieder uzņēmuma īpašuma jeb kapitāla daļa, un viņš ir šī uzņēmuma līdzīpašnieks, kam ir tiesības uz dividendēm vai cita veida ienākumiem.

Akciju cenu birža nosaka piedāvājums un pieprasījums. Jo vairāk pircēju gribēs pirkt kādu konkrētu akciju, jo augstāka būs šis akcijas cena.

Tirgus indekss parāda visa vērtspapīru tirgus tendences, kas savukārt palīdz ieguldītājiem izvērtēt situāciju un izšķirties par ieguldījumu izdarīšanu. [3]

• Ja akciju cenas pieaug, tad indekss iet uz augšu. To sauc par "buļļa tirgu".

• Ja akciju cenas samazinās, tad indekss iet uz leju. To sauc par "lāča tirgu".

Vērtspapīru iekļaušana kādā no biržas vērtspapīru sarakstiem ir obligāts priekšnoteikums, lai veiktu ar tiem biržas darījumus. Taču emitentiem, kuri nevēlas veikt biržā darījumus ar saviem vērtspapīriem, nav obligāti jānodrošina vērtspapīru atrašanās kādā no sarakstiem.

Saskaņā ar jauno nolikumu Rīgas Fondu biržā OMX Group ir:[4]

- oficiālais saraksts;

- otrais saraksts.

4. Jautājumi – pārbaudi sevi pats

1. Kas ir akcijas?

2. Kā veidojas akciju cena biržā?

3. Kādi ir riski ieguldot akcijās?

4. Ko sauc par tirgus indeksu?

5. Kas ir biržas saraksti?

6. Kā iedalās biržas saraksti?

7. Komentējiet sleju informāciju attēlā.

5. Izmantotās literatūras un avotu saraksts

- OMX Group (2007). Rīgas Fondu birža. Pieejams: http://www.lv.omxgroup.com/?id=5181.

- Jakušonoka, I., Vērtspapīru tirgus un finanšu investīciju vadība. I daļa, Jelgava: LLU, 2001. 179.lpp.

- Gorbunovs, A. (1992). Akciju biržas funkcijas.

- Pieejams: http://www.ur.gov.lv/drukat.php?t=8&id=151&v=lv

- Jakušonoka "Vērtspapīru tirgus un finansu investīciju vadība"- l. daļa; LLU Jelgava, 2001.

- RFB interneta mājas lapa[ www.rfb.lv.]

- http://www.investopedia.com

13.6. Ieguvumi no spekulācijām ar akcijām

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Šīs tēmas materiāls ir loģiskais turpinājums 20.5. tēmai – „Akciju kursu noteikšana no biržas tabulām. Biržu saraksti”.

Materiāls ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas orientēsies akciju tirgus riskos, zinās, kas ir spekulatīvie burbuļi, kādi var būt ieguvumi no spekulācijām ar akcijām.

Īpaša uzmanība ir pievērsta terminu definīcijām. Ja literatūrā ir atrodamas dažādas terminu definīcijas, tad tās visas ir sniegtas, lai skolotājs varētu izvēlēties audzēkņu sagatavotības līmenim, kā arī stundas mērķim piemērotākās definīcijas.

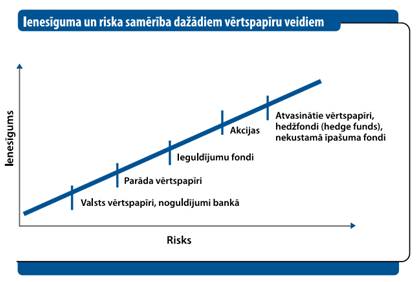

Ilustrācija ieguvuma (ienesīguma) un riska samērībai dažādiem vērtspapīru veidiem ir sniegta attēlā.

Tēmas nobeigumā ir atrodams kopsavilkums.1. Definīcijas

Ieguvums –

· peļņa, ienākums (nauda, kas iegūta kādas uzņēmējdarbības rezultātā), labums [12.; 350.]

· kopējie ienākumi, ko nopelna no ieguldījuma katru gadu, tas ir izteikts procentos no vērtības, kura tika iztērēta to iegādājoties. [18.]

· atdeve no investīcijām. Tas attiecas uz dividendēm, kas saņemtas no akcijām, un parasti tiek izteiktas procentos par pamatu ņemot investīciju izmaksas, šī brīža vērtībā vai nominālvērtībā. [17.]

· viens no galvenajiem vērtspapīru veida rādītājiem – izmaksājamo dividenžu attiecība pret vērtspapīra vērtību. Parasti tiek izteikts procentos. [13.; 117.]

Spekulācijas –

· preču uzpirkšana un pārdošana par paaugstinātām cenām, lai gūtu peļņu [13.; 258.]

· darījumi biržā, kas tiek veikti, lai gūtu peļņu no cenu starpības [13.; 258.]

· rīcība, kas saistīta ar zemju, preču, akciju u.c. pirkšanu ar domu pārdot tās par augstāku cenu, vai pārdot ar mērķi atkal nopirkt par zemāku cenu; tirdzniecība ar paredzamām svārstībām cenās, kas nenozīmē sagaidāmo ieguvumu no cenu starpības starp vairumtirdzniecību un mazumtirdzniecību un cenu starpību dažādos tirgos. [4.]

· uzņemties lielu risku, mēģinot paredzēt nākotni, tādējādi cerot ātri gūt lielu peļņu. [14.]

· mērķtiecīgs ieguldījums akcijās, ar risku, kas ir lielāks par vidējo, cerot gūt peļņu, kas ir lielāka par vidējo. [15.].

Spekulants –

· juridiska vai fiziska persona, kas noslēdz darījumus, lai gūtu peļņu tikai no cenu izmaiņām. [13.; 258.]

· biržu praksē lietots termins „nodrosētājam[1]” pretējā nozīme.[13.; 258.]

Spekulatīvais burbulis – situācija, kad akcijas vērtība būtiski atšķiras no tās patiesās vērtības un šāda situācija var saglabāties ilgu laiku pirms akcijas vērtība iespējams atbildīs tās patiesajai vērtībai, akcijas vērtību izmaiņa nav skaidrojama ar reālajām izmaiņām tirgus situācijā.[6.;47.]

Akcija –

· finanšu aktīvs, kas apliecina īpašumtiesības uz kompānijas daļu, tās vērtība ir kompānijas labklājības indikators. Tā var būt objekts pirkšanai un pārdošanai, gan uz privātas vienošanās pamata, gan organizētos vērtspapīru tirgos. [6., 35.]

· vērtspapīrs, kas apliecina tā turētāju dalību organizācijas kapitāla veidošanā un dod tam tiesības saņemt dividendes [12.;420.]

· emisijas vērtspapīrs, kas apstiprina tās īpašnieka (akcionāra) tiesības saņemt akciju sabiedrības peļņas daļas dividenžu veidā, tiesības piedalīties akcijas sabiedrības pārvaldē un tiesības uz īpašumu daļu, kas paliek pēc tās likvidēšanas. Akciju vienlaikus raksturo šādas pazīmes: tā apstiprina īpašuma un bez mantas tiesību kopumu, kam jābūt apstiprinātam, autorizētam un ko bez ierunām jārealizē, ievērojot noteiktās formas un kārtību; tā tiek izveidota laidienos; tai ir vienlīdzīgs tiesību apjoms un realizēšanas termiņš viena laidiena robežās neatkarīgi no vērtspapīra iegādes laika. [13.;13.]

Diversifikācija –

· riskanta samazināšana atsevišķiem noguldītājiem, pavienojot veselas grupas aizņēmēju kreditēšanas un investēšanas darbības; [1.;170.]

Aprēķināt ieguvumu vai zaudējumu no akcijām ir samērā vienkārši, salīdzinot akciju pirkšanas cenu un pašreizējās dienas akcijas cenu, bet paredzēt akciju vērtības izmaiņas tā, lai pārdodot tās gūtu iespējami lielāko peļņu, ir praktiski neiespējami, nav vēl izdomāts pietiekami ticams veids, kā prognozēt akciju vērtības izmaiņas, tur spekulants var paļauties tikai uz savu intuīciju.

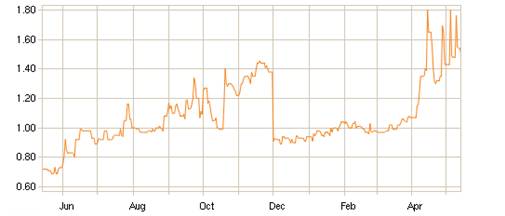

1.attēls. „Ventspils Naftas” akciju vidēji svērtā cena no 2009.gada 14.maija līdz 2010.gada 14.maijam.[16.]

[1] Nodrosējums – darbība, kas vērsta uz zaudējumu riska samazināšanu līdz minimumam uzglabāšanas vai cenu (valūtu kursu) izmaiņu rezultātā, atverot tirgū par vienādu summu, taču pretēji vērstu pozīciju.

2. Akciju tirgus risks

Tiem, kurus interesē maksimāli liela iespēja īsā laikā nopelnīt, kā arī gatavība uzņemties krietnu devu riska, ir vērts pievērsties akcijām, kuras tirgo visaktīvāk un kuru cenas mainās visstraujāk. Tas gan prasīs arī papildu piepūli – regulāri būs jāseko līdzi norisēm tirgū un ātri jāreaģē, akciju cenām mainoties. [11.;15.] Akcijas dod iespēju potenciāli nopelnīt vairāk. Taču, protams, līdz ar to pieaug arī risks zaudēt daļu naudas, ja ieguldījums nav bijis veiksmīgs. Tāpēc jāizvērtē sava riska pakāpe un jārīkojas atbilstoši. Kad notiek izvēle un tiek pieņemts lēmums „es tirgošos biržā”, ir svarīgi izvēlēties ne tikai uzņēmumu, kura akcijas pirkt, bet būtu arī labi izvēlēties savu stratēģiju un kritērijus, pēc kuriem investors vadīsies. [11.;11.]

Ieguldījumi akcijās ir uzskatāmi par riskantiem, jo neviens nevar garantēt peļņu. Tikpat labi varat rēķināties ar zaudējumiem. Tādēļ risks – iespēja pazaudēt daļu no savas naudas – ir viens no faktoriem, kas noteikti jāapsver un noteikti jāsamazina, ja vēlas investēt akciju tirgos. Galvenais iemesls, kas atsver šo visai riskanto soli, – iespēja labi nopelnīt, proti, ieguldījumi finanšu tirgos potenciāli var nest lielāku peļņas procentu nekā naudas turēšana bankas depozītā. Taču der atcerēties – jo vairāk grib nopelnīt, jo vairāk, iespējams, var zaudēt. Risks vienmēr būs izmērāms – vai nu ar peļņu, vai arī ar zaudējumiem –, un vienmēr varēs novērtēt, vai bija vērts to darīt. Tiesa gan – tikai ar atpakaļejošu datumu. [11.;34.]

2. attēls. Ienesīguma un riska samērība dažādiem vērtspapīru veidiem [11.;35.]

Kā var redzēt 2.attēlā akcijas ir viens no riskantākajiem ieguldījuma veidiem. Risku no akcijām daļēji ir iespējams samazināt diversificējot akciju portfeli. Kā saka „Neuztici visas preces vienam kuģim” (Erasmus). [9.;159.]

3. Spekulatīvie burbuļi

Akciju vērtībai būtu jāatspoguļo uzņēmuma finansiālais stāvoklis, bet dzīvē ne vienmēr tā tas notiek, kad starpība starp to kā akcija kotējas biržā un tās reālo vērtību ir milzīga veidojas spekulatīvie burbuļi, kas var veidoties uz nepatiesas informācijas pamata. Tiem sprāgstot akcionāriem rodas milzīgi zaudējumi.

The South Sea kompānija ir viens no spilgtākajiem un izplatītākajiem spekulatīvo burbuļu piemēriem pasaules vēsturē. Anglijā no 1711 līdz 1720 īsā South Sea kompānijas mūžs gandrīz pilnībā bija balstīts uz spekulācijām. Tā laika inovācija bija akciju kapitāla kompānija, kuru šodien saucam par akciju sabiedrību. Pretrunā citiem absurdu akciju sabiedrību bankrotiem (pazīstamas kā „burbuļa kompānijas”), kā kompānijas, kas izgudro ieročus, kas vienlaicīgi spēj izšaut gan apaļas, gan kvadrātiskas lodes. Roberts Hārlijs dibināja the South Sea kompāniju. Angļu valdība kompānijai piešķīra īpašas privilēģijas apmaiņā pret valsts milzīgo kara parādu pārņemšanu, par ko viņiem tika samaksāta 6% interese. Vēl papildus valdība garantēja kompānijai pagaidu monopolu Ziemeļamerikas un Dienvidamerikas tirgos. Lai gan kompānija nekad nebija spējīga gūt peļņu no šīs franšīzes, jo Spānija kontrolēja lielāko daļu Amerikas tirgus, tomēr potenciāls, ko šis „monopols” solīja, bija pārāk neatvairāms. Tie nedaudzie angļi, kas bija ieguvuši no nesenā kara, uzskrūvēja akciju cenas līdz 128 mārciņām 1720. gada janvārī, drīz vien citi britu aristokrāti padevās alkatībā un vēl vairāk palielināja akciju cenu, savu kulmināciju akciju vērtība sasniedza tā paša gada jūlijā - 1000 mārciņas par akciju. 1720. Gada laikā izveidojās vēl citas „burbuļa kompānijas”, kurām bija absurdi, bet pievilcīgi biznesa plāni, piem., pārvērst dzīvsudrabu kaļamā metālā, nevienam nesaprotot, ko tas īsti nozīmē, kas izvērtās par vienas dienas darījumu, pārdodot akcijas 2000 mārciņu vērtībā, un kompānijas īpašnieka pazušanā no valsts tajā pašā dienā. Drīz pēc tam valdība pieņēma „Burbuļa aktu”, aizliedzot šādas shēmas, izņemot South Sea kompānijā. Tas pārlauza drudzi, un akcijas South Sea kompānijā, sasniedz 124 mārciņas par akciju 1720. gada beigās. Neticami, bet lielākoties šis burbulis izveidojās un pārplīsa viena gada laikā. [7.]

Viens no veidiem, kā noteikt spekulatīvā burbuļa esamību, ir ilgā perioda jaudas likuma[1] (angl.- log-periodic power law -LPPL) izmantošana. Ja ir aizdomas, ka akciju vērtība sākt norādīt uz spekulatīvo burbuli, akciju cenas var tikt ietvertas šajā modelī („likumā”) lai noteiktu labāko risinājumu, respektīvi, noteikt vai burbulis tikai veidojas, kā arī iespējamo kritisko laika momentu, kad burbulis plīsīs. [10.] Tomēr tas nedod 100% garantiju.4. Kopsavilkums

Ieguvums- atdeve no investīcijām. Tas attiecas uz dividendēm, kas saņemtas no akcijām, un parasti tiek izteiktas procentos par pamatu ņemot investīciju izmaksas, šī brīža vērtībā vai nominālvērtībā. [17.]

Spekulācijas ar akcijām - darījumi biržā, kas tiek veikti, lai gūtu peļņu no cenu starpības [13.; 258.]

Aprēķināt ieguvumu vai zaudējumu no akcijām ir samērā vienkārši, salīdzinot akciju pirkšanas cenu un pašreizējās dienas akcijas cenu, bet paredzēt akciju vērtības izmaiņas tā, lai pārdodot tās gūtu iespējami lielāko peļņu, ir praktiski neiespējami, nav vēl izdomāts pietiekami ticams veids, kā prognozēt akciju vērtības izmaiņas, tur spekulants var paļauties tikai uz savu intuīciju.

Akcijas ir viens no riskantākajiem ieguldījuma veidiem. Risku no akcijām daļēji ir iespējams samazināt diversificējot akciju portfeli.

Akciju vērtībai būtu jāatspoguļo uzņēmuma finansiālais stāvoklis, bet dzīvē ne vienmēr tā tas notiek, kad starpība starp to kā akcija kotējas biržā un tās reālo vērtību ir milzīga veidojas spekulatīvie burbuļi, kas var veidoties uz nepatiesas informācijas pamata. Tiem sprāgstot akcionāriem rodas milzīgi zaudējumi.5. Jautājumi – pārbaudi sevi pats

1. Kas ir spekulācijas?

2. Vai spekulants var būt arī juridiska persona?

3. Kā var aprēķināt ieguvumu no akcijām?

4. Kādēļ ieguvums no akciju pirkšanas un pārdošanas tiek dēvēts par fiktīvo ieguvumu?

5. Kas ir reālais ieguvums?

6. Vai aprēķinot ieguvumu no akcijām ir iespējams ņemt vērā arī inflāciju?

7. Kas ir NASDAQ OMX?

8. Kas ir eksdatums?

9. Kad ir pēdējais brīdis, lai iegādātos akcijas un saņemtu dividendes no tām?

10. Kurā dienā drīkst pārdot akcijas, lai saņemtu dividendes?

11. Kādēļ ieguldījumi akcijās ir uzskatāmi par riskantiem darījumiem?

12. Kurš ir drošākais investīciju veids? Un cik droši ir ieguldījumi akcijās salīdzinājumā ar citiem ieguldījumu veidiem?

13. Kādā veidā ir iespējams samazināt risku ieguldot akcijās?

14. Ar kādu metodi ir iespējams izvēlēties tos ieguldījumus, kas nodrošina labāko attiecību starp risku un ieguvumu?

15. Kas ir spekulatīvais burbulis?

16. Kurai kompānijai Anglijas valdība garantēja monopolu Ziemeļamerikas un Dienvidamerikas tirgos?

17. Kā Anglijas valdība rīkojās 1720.gadā, lai aizliegtu shēmas, kas izkrāpj naudu no investoriem? Kādas sekas izraisīja šo ierobežojumu neattiecināšana uz South Sea kompāniju?

18. Pēc kādas metodes var aprēķināt, kad plīsīs spekulatīvais burbulis?

6. Izmantotās literatūras un avotu saraksts

1. Andersone I., Červinska I., Kalniņa I. Ilustrētā svešvārdu vārdnīca. – Rīga: Avots, 2005. – 892 lpp.