Svetlana Saksonova. Valdības loma jauktajā ekonomikā (e-grāmata)

| Site: | Profesionālajā izglītībā iesaistīto vispārizglītojošo mācību priekšmetu pedagogu kompetences paaugstināšana |

| Course: | EkonT000 : Profesionālajā izglītībā iesaistīto ekonomikas skolotāju kompetenču pilnveide |

| Book: | Svetlana Saksonova. Valdības loma jauktajā ekonomikā (e-grāmata) |

| Printed by: | Guest user |

| Date: | Tuesday, 3 March 2026, 6:34 AM |

Description

Svetlana Saksonova. Valdības loma jauktajā ekonomikā

Table of contents

- Titullapa

- 10.1. Jēdzienu būtība: nodokļi, tiešie un netiešie nodokļi, budžeta deficīts, Lafēra līkne, Lorenca līkne, bruto, neto un reālā alga

- 1. Nodokļa definīcijas

- 2. Tiešie un netiešie nodokļi

- 3. Budžeta deficīts

- 4. Lafēra līkne

- 5. Lorenca līkne

- 6. Bruto, neto un reālā darba alga

- 7. Kopsavilkums

- 8. Jautājumi – pārbaudi sevi pats

- 9. Izmantotās literatūras un avotu saraksts

- 10.2. Nodokļu no darba algas aprēķins

- 1. Darba algas sastāvs

- 2. Algas nodokļa grāmatiņa

- 3. Valsts sociālās apdrošināšanas obligātās iemaksas (VSAOI)

- 4. Iedzīvotāju ienākuma nodoklis (IIN)

- 5. Darba algas aprēķināšanas formulas un piemēri

- 6. Kopsavilkums

- 7. Jautājumi – pārbaudi sevi pats

- 8. Izmantotās literatūras un avotu saraksts

- 10.3. Nopirktās preces vērtības un nomaksātā PVN lieluma aprēķins dažādām precēm ar dažādām PVN likmēm

- 1. PVN nozīme

- 2. Kas ir PVN nodoklis?

- 3. PVN aprēķināšanas piemēri

- 4.Kopsavilkums

- 5. Jautājumi – pārbaudi sevi pats

- 6. Izmantotās literatūras un avotu saraksts

Titullapa

Svetlana Saksonova

Valdības loma jauktajā ekonomikā

Materiāls izstrādāts

ESF Darbības programmas 2007. - 2013.gadam „Cilvēkresursi un nodarbinātība”

prioritātes 1.2. „Izglītība un prasmes”

pasākuma 1.2.1.„Profesionālās izglītības un vispārējo prasmju attīstība”

aktivitātes 1.2.1.2. „Vispārējo zināšanu un prasmju uzlabošana”

apakšaktivitātes 1.2.1.1.2. „Profesionālajā izglītībā iesaistīto pedagogu

kompetences paaugstināšana”

Latvijas Universitātes realizētā projekta

„Profesionālajā izglītībā iesaistīto vispārizglītojošo mācību priekšmetu pedagogu

kompetences paaugstināšana”

(Vienošanās Nr.2009/0274/1DP/1.2.1.1.2/09/IPIA/VIAA/003,

LU reģistrācijas Nr.ESS2009/88) īstenošanai.

Rīga, 2010.

10.1. Jēdzienu būtība: nodokļi, tiešie un netiešie nodokļi, budžeta deficīts, Lafēra līkne, Lorenca līkne, bruto, neto un reālā alga

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Tēmas saturs ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas zinās, kas ir tiešie un netiešie nodokļi, budžeta deficīts, kā arī zinās Lafēra līknes un Lorenca līknes būtību, bruto, neto un reālās algas jēdzienus.

Īpaša uzmanība ir pievērsta terminu definīcijām. Ja literatūrā ir atrodamas dažādas terminu definīcijas, tad tās visas ir sniegtas, lai skolotājs varētu izvēlēties audzēkņu sagatavotības līmenim, kā arī stundas mērķim piemērotākās definīcijas.

Materiālā ir sniegti attēli, kas ļauj vizualizēt teorētiskos apgalvojumus. Tēmas nobeigumā ir atrodams kopsavilkums.1. Nodokļa definīcijas

Nodokļu sistēmas izveidošanās laiks ir saistīts ar sabiedrības sadalīšanos sociālajās grupās un valsts, kā sabiedrības organizācijas institūta rašanos. Kā sabiedriskā produkta sadales un pārdales elements nodokļi un to veidi atspoguļo sociāli ekonomisko formāciju dominantes. Ar nodokli zinātnieki plašākā nozīmē saprot obligāto, bez atlīdzības maksājumu, kuram nav soda vai kompensācijas rakstura. [1, 42].

Definīcijas:

1. Nodoklis – ar likumu noteikts bezatlīdzības maksājums – no vienas puses, nosaka nodokļa kā obligāta maksājums imperatīvu, ar likumdevēja varu noteikto raksturu, no otras puses ierobežo izpildvaras tiesības.

2. Nodoklis – obligāts maksājums naudā – parasti nav pieļaujams maksājumus veikt natūrā.

3. Nodoklis – obligāts maksājums budžetā – par nodokli nav uzskatāmi maksājumi, kuriem ir obligāts raksturs, taču nav noteikts tā adresāts – obligātās civiltiesiskās apdrošināšanas veidi ( īpašuma civiltiesiskā apdrošināšana, OCTA) [1, 43].

4. Nodoklis ir ar likumu noteikts obligāts maksājums, kuru iekasē valsts no fiziskām un juridiskām personām. [11, 201]

5. Nodoklis - ar likumu noteikts obligāts maksājums valsts budžetā vai pašvaldību budžetos (pamatbudžetā vai speciālajos budžetos), kas nav maksājums par noteiktas preces iegādi vai pakalpojuma saņemšanu un nav soda naudas, pamatparāda palielinājuma naudas un nokavējuma naudas maksājums, kā arī nav maksājums par valsts kapitāla vai tā daļas izmantošanu. Minētais termins piemērojams arī valsts sociālās apdrošināšanas obligātajām iemaksām. [9]

6. No ekonomiskā viedokļa, nodokļi ir ekonomisko resursu sadales, nacionālā ienākuma pārdales un makroekonomiskās stabilizācijas līdzeklis, kas atspoguļo reāli eksistējošās ekonomiskās un finanšu attiecības [1, 43].

2. Tiešie un netiešie nodokļi

Tiešie nodokļi

Definīcijas:

1. Tiešie nodokļi ir fizisko personu ienākumu un korporāciju ienākumu nodoklis un naudas kapitāla ienākumu nodoklis [2, 61].

2. Tiešie nodokļi – ir tie nodokļu veidi, kur apliekamais objekts (visbiežāk ienākumi vai īpašums) pieder vai ir attiecināms uz pašu nodokļu maksātāju. [7]

3. Tiešie nodokļi attiecas uz visiem nodokļiem par fizisko personu un uzņēmumu ienākumiem (ienākuma nodoklis, uzņēmumu nodoklis, īpašuma nodoklis un vairums vietējo nodokļu). Kā iepriekš minēts, dalībvalstis var brīvi ieviest tiešos nodokļus, kā arī nodevas par uzkrājumiem un kapitāla ieguvumiem.[10]

4. Tiešie nodokļi, tos iekasē no juridisko un fizisko personu ienākumiem vai mantas pēc noteiktām nodokļu likmēm. Tādi nodokļi ir: uzņēmumu ienākuma nodoklis, peļņas nodoklis, sociālās apdrošināšanas iemaksas, dāvinājuma un mantojuma nodoklis. [11, 203]

Netiešie nodokļi

Definīcijas:

1. Netiešie nodokļi ir zemes nodoklis, īpašuma nodoklis mantojuma nodoklis, dāvinājuma nodoklis, akcīzes nodoklis, apgrozījuma nodoklis, pievienotās vērtības nodoklis un citi [2, 61].

2. Netiešie nodokļi – nodokļu veidi, kur apliekamais objekts ir prece vai pakalpojums. Netiešo nodokļu īpatnība ir tā, ka šos nodokļus pilnībā “pārnes” uz patērētāju, ietverot nodokli patēriņa preces vai pakalpojuma pārdošanas cenā. [8, 85]

3. Netiešais nodoklis - nodoklis kas piemērojams ražošanai un izmantošanai: PVN, mantojuma nodoklis, reģistrācijas nodevas, akcīzes nodoklis, dabas resursu nodoklis, u.c. [10]

4. Netiešie nodokļi, tos iekasē no noteiktiem darbības veidiem, piemēram, tādi ir akcīzes nodoklis, muitas nodoklis un pievienotās vērtības nodoklis. Šie produkti ir iekļauti produkcijas tirgus cenā un tos pārsvarā nomaksā patērētājs. [11, 203]

3. Budžeta deficīts

Viens no svarīgākajiem valsts finanšu sistēmas elementiem ir valsts budžets, kuru, kā valsts ieņēmumu un izdevumu sarakstu apstiprina valsts augstākais likumdošanas orgāns (parlaments) un kuram pēc tā pieņemšanas ir likuma spēks [1, 64].

Valsts budžetu veido ieņēmumu un izdevumu daļas. Ieņēmumi ir visi valsts un pašvaldību institūciju saņemtie līdzekļi atbilstoši valsts likumiem. Izdevumi ir visi maksājumi no budžeta, izņemot parādu pamatsummas atmaksu [1, 66].

Definīcijas:

1. Budžeta deficīts ir budžeta izdevumu daļas pārsniegums virs ieņēmumu daļas. Likumā „Par budžetu un finanšu vadību” ir noteikts, ka deficīts vai atlikums ir mērķieņēmumu un izdevumu starpība. Galvenais secinājums, kuru var izdarīt valsts budžeta deficīta esamības gadījumā ir tas, ka valstij trūkst līdzekļu savu funkciju izpildīšanai bez spraiguma. Budžeta deficīts nemaz neliecina uz to, ka valsts ekonomikā izveidojies un pastāv ārkārtējais stāvoklis [2, 41].

2. Budžeta deficīts rodas gadījumos, ja valsts izdevumi pieaug straujāk nekā ieņēmumi noteiktā laika periodā. Raksturojot budžeta deficītu, apskata divus tā veidus: finansiālais un fiskālais deficīts. Raksturojot budžeta deficītu, ir svarīgi noskaidrot tā pieļaujamo lielumu. [11, 398]

3. Budžeta deficīts - valsts, pašvaldību, uzņēmumu izdevumu pārsniegums pār ieņēmumiem. Izšķir plānoto un faktisko. Plānoto budžeta deficītu paredz tad, ja valsts, pašvaldība vai uzņēmums kādu objektīvu iemeslu dēļ nespēj gūt pietiekamus ienākumus, lai segtu savus izdevumus. Faktiskais budžeta deficīts ir neparedzētu neveiksmju vai nesaimnieciskas darbības sekas u. tml. [6, 68]

Budžeta deficīta iemesli var būt dažādi (tie ir procesi, kuri nebija iepriekš plānoti, bet kuri obligāti jāveic neatkarīgi no līdzekļu esamības valsts budžetā), piemēram:

1. Lielu asignējumu izdalīšana ekonomikas attīstīšanai;

2. Dabas katastrofas, kuras piepeši radušās, lai gan normāla budžeta plānošanā jābūt paredzētam noteiktam līdzekļu apjomam šāda veida ārkārtējiem apstākļiem;

3. Izdevumi kara un citām militārajām vajadzībām [2,42].

Budžeta deficīts nav uzskatāms par traģisku notikumu, taču, ja tā lielums ir dziļš un atspoguļo krīzes parādības ekonomikā un finansiālo sakaru neefektivitāti, tad jāsper stingri un nopietni soļi tā pārvarēšanai. Budžeta deficīta samazinājuma nodrošināšanas vispārīgs noteikums ir tas, ka:

- Jāstimulē visu saimniecības sfēru ienākumu pieplūdums;

Jāsasniedz valsts izdevumu samazinājums [2, 43].4. Lafēra līkne

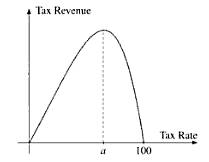

Jebkurā sabiedrībā un visos laikos, kamēr vien pastāv nodokļi, aktuāls ir jautājums par optimālu nodokļu likmju noteikšanu. Šīs likumsakarības ir analizējis ASV ekonomists Arturs B. Lafērs. Savos pētījumos viņš ir atklājis sakarību starp ieņēmumiem Valsts budžetā un nodokļu likmēm. Tas ir atspoguļots līknes veidā, kura tiek dēvēta par Lafēra līkni.

Lafēra līkne - ASV ekonomista A. B. Lafera 1978. g. ieteiktā hipotētiskā līkne, kas grafiski parāda nodokļu likmju lielumu un valsts budžeta nodokļu ieņēmumu saistību. No Lafēra līknes redzams, ka nodokļu ieņēmumi ir vienādi ar 0, ja nodokļu likme ir 0% vai 100%. Pa vidu atrodas kāda optimāla nodokļu likme, kas nodrošina budžetam vislielākos ieņēmumus. Šīs optimālās nodokļu likmes lielums, kā arī vispār Lafēra līknes pastāvēšana un praktiskais derīgums tomēr tiek uzskatīti par strīdīgiem jautājumiem.[12.]

Šī līkne parāda sakarības starp valsts ienākuma nodokļa likmi un tās kopējiem nodokļu ieņēmumiem. Protams, ja nodokļu likme ir 0%, tad nodokļu ieņēmumi būs 0, bet ja nodokļu likme būtu 100%, tad nodokļu ieņēmumi arī būtu aptuveni 0, jo neviens nevēlētos strādāt, ja viss viņu ienākums tiktu konfiscēts. Tiek uzskatīts, ka šo līkni reiz uz restorāna salvetes uzzīmēja amerikāņu ekonomists Artūrs Lafērs, kurš pēc tam šo iedeju tālāk popularizēja. (Lai gan pirms tam daudziem ekonomistiem jau bija līdzīga ideja) [7., 80.]

Lafēra līknes grafiskais attēls redzams 1. attēlā.

2. attēls Lafēra līkne [7a., 80.]

Pieaugot nodokļu likmēm, pieaug arī nodokļu ieņēmumi. Taču ir kāds lūzuma punkts, kad, turpinot celt nodokļu likmes, nodokļu ieņēmumi samazinās. Iemesli ir:

· samazinās ražošana;

· pieaug ēnu ekonomikas sektors. [8., 15.]

Pēc A. Lafēra pētījumiem, kritisko punktu, aiz kura, pieaugot nodokļu likmei, budžeta ieņēmumi samazinās, nosaka dažādi - no 35% līdz 65%. Prakse rāda, ka visās valstīs nav vienādi nodokļu likmes lielumi. Pastāv valstis, kurās maksimālās nodokļu likmes ir zemākas nekā 35%. Bet ir arī valstis, kur tās ir augstākas par 65%. Tomēr pārāk augstas nodokļu likmes nestimulē uzņēmējdarbību. Līdz ar to samazinās ieņēmumi Valsts budžetā.

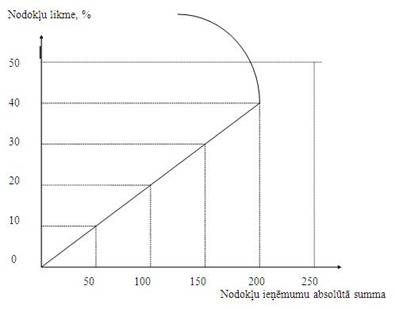

Lafēra līkni var arī parādīt tā, kā tas ir izdarīts 2. attēlā [3, 87].

2. attēls. Lafēra līkne [3, 87]

Lafēra līkne raksturo sakarību starp uzņēmumu nodokļu slogu un valsts ieņēmumiem. Nodokļu likmju pazemināšana var stimulēt ražošanas pieaugumu, un līdz ar to paplašināt nodokļu aplikšanas bāzi.

Citiem vārdiem runājot, jo mazākas būs nodokļu likmes, jo vairāk valsts saņems ieņēmumu, tā kā lieli nodokļi nomāc ražošanu, atņem no uzņēmumiem apgrozāmos līdzekļus un investīcijas [3, 87].

Lafēra līkne atspoguļo šādas sakarības:

1. Ja nodokļu likme ir 0%, tad valsts budžetā ieņēmumu vispār nav. To nebūs arī tad, ja nodokļu likme būs 100%.

2. Valsts budžeta ieņēmumi pieaug, palielinoties nodokļu likmei. Taču to nevar noteikt pārāk augstu, bet gan tikai līdz noteiktam maksimumam.

3. Maksimālais nodokļu likmes lielums liecina par to, ka, ja pārsniedz maksimālo nodokļu likmes lielumu, tad ieņēmumi valsts budžetā sāk samazināties un veido negatīvu efektu. Pārāk augstas nodokļu likmes mazina uzņēmējdarbības stimulus, līdz ar to samazinās arī ieņēmumi valsts budžetā. [11, 205]

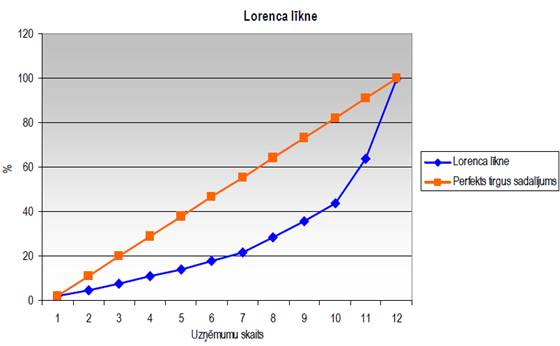

5. Lorenca līkne

Lorenca līkne grafiski parāda valsts iedzīvotāju sadalījumu pēc to ienākuma lieluma. To veido, uz vienas koordinātu ass atzīmējot ienākumu saņēmēju (ģimeņu) daudzumu procentos, bet uz otras — viņu ienākumus procentos no kopējās ienākumu summas valstī. To var izmantot ienākumu sadales analīzē. [4]

3. attēls. Lorenca līkne[13,21]

4. attēlā redzams Lorenca līknes piemērs.

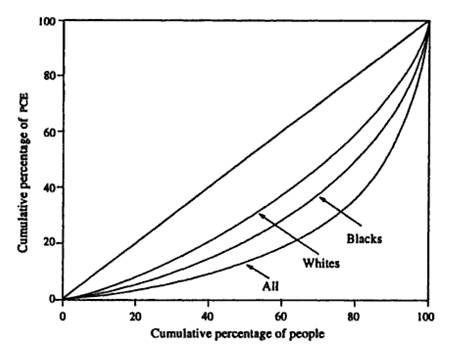

4.attēls Lorenca līkne pēc individuālajiem personīgā patēriņa izdevumiem atšķirīgām rasēm Dienvidāfrikā 1993. gadā [1a., 161.]

Var redzēt, ka starp melnādainajiem ir lielāka nevienlīdzība nekā starp baltādainajiem. Grafiks parāda, ka nabadzīgākie 20% saņem tikai 3% no personīgā patēriņa izdevumiem, nabadzīgākie melnādainie 20% saņem tikai 5% no tā, ko saņēmuši visi melnādainie, un nabadzīgākie baltādainie 20% saņem 7.5% no tā, ko saņēmuši visi baltādainie. [1., 160.]

6. Bruto, neto un reālā darba alga

Darba samaksa ir darbiniekam regulāri izmaksājamā atlīdzība par darbu, kura ietver darba algu un normatīvajos aktos, darba koplīgumā vai darba līgumā noteiktās piemaksas, prēmijas un jebkura cita veida atlīdzība saistībā ar darbu. [4a., 176.]

Pamats darba samaksas aprēķināšanai un uzskaitei ir šādi dokumenti:

· darba līgums;

· darba laika uzskaites tabula;

· gabaldarba uzskaites dokumenti;

· darba nespējas lapa „A”;

· atvaļinājuma samaksas aprēķins;

· algu maksājumu saraksts u.c. [4a., 190.]

Bruto darba alga:

1. Bruto jeb aprēķinātā darba samaksas fonda sastāvā ir iekļauta pamatalga (mēnešalga, amata alga), samaksa par nostrādāto laiku vai veikto darba apjomu, regulāras un neregulāras piemaksas un prēmijas, samaksa par ikgadējo un papildatvaļinājumu, piemaksas pie atvaļinājuma, atvaļinājuma pabalsts, kompensācija par neizmantoto atvaļinājumu, darba nespējas lapu A apmaksa, samaksa par citām dienām, kurās nestrādā, valsts sociālo apdrošināšanas obligāto iemaksu, ko maksā strādājošie, un iedzīvotāju ienākuma nodokļa summas, kā arī darba samaksas subsīdijas. [5]

2. Mēneša vidējo bruto darba samaksu nosaka, dalot bruto jeb aprēķināto darba samaksas fondu ar vidējo darbinieku skaitu pilna darba laika vienībās. [5]

3. Bruto darba samaksa ir visu Darba likumā ietverto darba samaksas elementu kopums: darbiniekam regulāri izmaksājamā atlīdzība par darbu, kura ietver darba algu un normatīvajos aktos, darba koplīgumā vai darba līgumā noteiktās piemaksas, kā arī prēmijas un jebkuru cita veida atlīdzību saistībā ar darbu uz darba līguma pamata. Bruto darba samaksa neietver fiziskajai personai uz darba attiecību pamata piešķirto papildulabumu vērtību. [12]

Neto darba samaksa:

Neto darba samaksa - samaksa, kas tiek aprēķināta, no bruto darba samaksas atņemot valsts sociālās apdrošināšanas obligātās iemaksas, ko maksā strādājošie, un iedzīvotāju ienākuma nodokli. [5]

Reālā darba alga:

Alga, kas izteikta ar tās pirktspēju. Tā ir atkarīga no preču un pakalpojumu cenu līmeņa, kā arī no nodokļiem un nominālās algas lieluma. Strādājošo reālās darba samaksas indeksu aprēķina, attiecinot strādājošo vidējās neto darba samaksas indeksu pret patēriņa cenu indeksu.[5]7. Kopsavilkums

Ar nodokli zinātnieki plašākā nozīmē saprot obligāto, bez atlīdzības maksājumu, kuram nav soda vai kompensācijas rakstura.

Tiešie nodokļi, tos iekasē no juridisko un fizisko personu ienākumiem vai mantas pēc noteiktām nodokļu likmēm. Tādi nodokļi ir: uzņēmumu ienākuma nodoklis, peļņas nodoklis, sociālās apdrošināšanas iemaksas, dāvinājuma un mantojuma nodoklis.

Netiešie nodokļi – nodokļu veidi, kur apliekamais objekts ir prece vai pakalpojums. Netiešo nodokļu īpatnība ir tā, ka šos nodokļus pilnībā “pārnes” uz patērētāju, ietverot nodokli patēriņa preces vai pakalpojuma pārdošanas cenā.

Budžeta deficīts rodas gadījumos, ja valsts izdevumi pieaug straujāk nekā ieņēmumi noteiktā laika periodā. Raksturojot budžeta deficītu, apskata divus tā veidus: finansiālais un fiskālais deficīts. Raksturojot budžeta deficītu, ir svarīgi noskaidrot tā pieļaujamo lielumu.

Jebkurā sabiedrībā un visos laikos, kamēr vien pastāv nodokļi, aktuāls ir jautājums par optimālu nodokļu likmju noteikšanu. Šīs likumsakarības ir analizējis ASV ekonomists Arturs B. Lafērs. Savos pētījumos viņš ir atklājis sakarību starp ieņēmumiem Valsts budžetā un nodokļu likmēm. Tas ir atspoguļots līknes veidā, kura tiek dēvēta par Lafēra līkni.

Lorenca līkne grafiski parāda valsts iedzīvotāju sadalījumu pēc to ienākuma lieluma.

Bruto jeb aprēķinātā darba samaksas fonda sastāvā ir iekļauta pamatalga (mēnešalga, amata alga), samaksa par nostrādāto laiku vai veikto darba apjomu, regulāras un neregulāras piemaksas un prēmijas, samaksa par ikgadējo un papildatvaļinājumu, piemaksas pie atvaļinājuma, atvaļinājuma pabalsts, kompensācija par neizmantoto atvaļinājumu, darba nespējas lapu A apmaksa, samaksa par citām dienām, kurās nestrādā, valsts sociālo apdrošināšanas obligāto iemaksu, ko maksā strādājošie, un iedzīvotāju ienākuma nodokļa summas, kā arī darba samaksas subsīdijas.

Neto darba samaksa - samaksa, kas tiek aprēķināta, no bruto darba samaksas atņemot valsts sociālās apdrošināšanas obligātās iemaksas, ko maksā strādājošie, un iedzīvotāju ienākuma nodokli.

Reālā darba alga - alga, kas izteikta ar tās pirktspēju. Tā ir atkarīga no preču un pakalpojumu cenu līmeņa, kā arī no nodokļiem un nominālās algas lieluma. Strādājošo reālās darba samaksas indeksu aprēķina, attiecinot strādājošo vidējās neto darba samaksas indeksu pret patēriņa cenu indeksu.8. Jautājumi – pārbaudi sevi pats

- Kas pēc būtības ir nodoklis un kādas funkcijas tas pilda?

- Ko izsaka tiešie un netiešie nodokļi, kādas ir atšķirības starp tiem?

- Kāds ir svarīgākais finanšu sistēmas elements, kas to veido?

- Kādi ir svarīgākie budžeta deficīta iemesli, ar kādiem paņēmieniem tos var novērst?

- Ko izsaka Lafēra līkne, kādas sakarības tā atspoguļo?

- Līkne, ko var izmantot ienākumu sadales analīzē, ko vēl tā atspoguļo?

- Kāds ir darba algu sadalījums, ko izsaka katrs darba algu veids?

- Kuru algas veidu darba ņēmējs saņems pēc nodokļu apmaksāšanas?

- Kā, jūsuprāt, viena jēdziena dažādās definīcijas var ietekmēt cilvēka saprašanu un uztveri kāda jēdziena apgūšanā?

9. Izmantotās literatūras un avotu saraksts

- V. Andrējeva, K. Ketners „Valsts ieņēmumu teorijas pamati”.

- Angus Deaton. The Analysis of Household Surveys: A Microeconometric Approach to Development Policy. World Bank Publications, 1997. 488 p

- G. Gončarovs „Finansu teorija”.

- Zelgalvis E. Latvijas Republikas nodokļu sistēma // L.R. ekonomiskie, kultūras un sociālie aspekti integrācijai ES.-1997.

- http://termini.lza.lv/term.php?term=Lorenca%20līkne&list=Lorenca%20līkne&lang=LV

- Grigorjeva R., Jesemčika A., Leibus I., Svarinska A. Finanšu grāmatvedība: mācību grāmata. Rīga: Izglītības soļi, 2004. 246 lpp.

- http://data.csb.gov.lv/DATABASE/Iedzsoc/Ikgad%E7jie%20statistikas%20dati/Iedz%EEvot%E2ju%20ie%F2%E7mumi/06_ienakumi.htm

- Ekonomikas skaidrojošā vārdnīca. — R., Zinātne, 2000

- www.temida.lv/Jurista_Biblioteka

- Knut Sydsaeter, Peter Hammond. Essential Mathematics for Economic Analysis. 3rd edition. Prentice Hall, 2008. 736 p

- Ieva Kodoliņa, “Nodokļi Latvijā”, Biznesa augstskola Turība, Rīga,1999

- Likums “Par nodokļiem un nodevām”

- http://www.laweuropa.com/Latvian/index.php?d=vergi&mod=Ab_lt_Vergi_1_Introduction

- Veronika Bikse, Ekonomikas teorijas pamatprincipi – mācību līdzeklis. Rīga 2007. 454 lpp.

- Darba likums, 59.pants, Darba samaksas jēdziens

- http://www.kp.gov.lv/uploaded_files/petijumi/konkurence_nemetalu_nozare.pdf

10.2. Nodokļu no darba algas aprēķins

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Materiāls ir loģisks 25.1 tēmas turpinājums, tas ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas varēs aprēķināt nodokļus no darba algas. Materiālā ir sniegtas darba algas aprēķināšanas formulas un izskatīti attiecīgie piemēri.

Tēmas nobeigumā ir atrodams kopsavilkums.1. Darba algas sastāvs

Darba samaksa ir darbiniekam regulāri izmaksājamā atlīdzība par darbu, kura ietver darba algu, piemaksas un prēmijas, kā arī jebkuru cita veida atlīdzību saistībā ar darbu. Slēdzot darba līgumu, darba devējam un darbiniekam jāvienojas par darba samaksas apmēru, kā arī par darba samaksas veidu– laika algu vai akorda algu. Laika algu aprēķina atbilstoši faktiski nostrādātajam darba laikam neatkarīgi no paveiktā darba daudzuma, bet akorda algu aprēķina atbilstoši paveiktā darba daudzumam neatkarīgi no laika, kādā tas paveikts. [8]

Nodokļu ieturējumus no darba algas reglamentē LR likums „Par valsts sociālo apdrošināšanu” un LR likums „Par iedzīvotāju ienākuma nodokli”.

No katra darbinieka darba samaksas jāietur darba ņēmēja VSAOI. Sociālie maksājumi par uzņēmuma darbiniekiem jāmaksā arī darba devējam. [10, 182]

Bruto jeb aprēķinātā darba samaksas sastāvā ir iekļauta pamatalga (mēnešalga, amata alga), samaksa par nostrādāto laiku vai veikto darba apjomu, regulāras un neregulāras piemaksas un prēmijas, samaksa par ikgadējo un papildatvaļinājumu, piemaksas pie atvaļinājuma, atvaļinājuma pabalsts, kompensācija par neizmantoto atvaļinājumu, darba nespējas lapu A apmaksa, samaksa par citām dienām, kurās nestrādā, valsts sociālo apdrošināšanas obligāto iemaksu (VSAOI), ko maksā strādājošie, un iedzīvotāju ienākuma nodokļa summas, kā arī darba samaksas subsīdijas. [5] Bruto darba alga ir jābūt norādītai darba līgumā. [2]

Neto darba samaksa - samaksa, kas tiek aprēķināta, no bruto darba samaksas atņemot valsts sociālās apdrošināšanas obligātās iemaksas, ko maksā strādājošie, un iedzīvotāju ienākuma nodokli.[5]

Minimālā darba alga nedrīkst būt mazāka par valsts noteikto minimumu. Šobrīd minimālās darba algas apmērs normālā darba laika ietvaros ir 180 latu, bet stundas tarifa likme ir 1,083 lati, pusaudžiem minimālā stundas tarifa likme ir 1,239 lati.

Ikvienam darbiniekam, kurš ir nodarbināts 40 stundas nedēļā, ir tiesības saņemt vismaz minimālo darba algu. Pusaudžiem minimālā alga pienākas, ja tie ir nodarbināti 35 stundas nedēļā. [8; 9]2. Algas nodokļa grāmatiņa

Algas nodokļa grāmatiņa nodrošina nodokļa maksātāju uzskaiti, iedzīvotāju ienākuma nodokļa maksāšanas kontroli, pareizu neapliekamā minimuma un nodokļa atvieglojumu piemērošanu. Nodokļa maksātājam var būt tikai viena grāmatiņa, un tai nav derīguma termiņa ierobežojuma. Ja iepriekš izsniegtā grāmatiņa ir nozaudēta vai sabojāta, nodokļa maksātājam, pamatojoties uz viņa rakstisku paziņojumu iestādei, kas izsniegusi grāmatiņu, izsniedz jaunu grāmatiņu. Uz šīs grāmatiņas vāka un titullapā izdara atzīmi "Dublikāts". Grāmatiņu izsniedz Valsts ieņēmumu dienesta teritoriālā iestāde pēc nodokļa maksātāja dzīvesvietas. Ja grāmatiņa nav iesniegta darba vietā, tad darba ņēmējam nav tiesību saņemt atvieglojumus neapliekamā minimuma veidā, un par apgādājamiem. [1]3. Valsts sociālās apdrošināšanas obligātās iemaksas (VSAOI)

Sociālā apdrošināšana ir pasākumu kopums, ko organizē valsts, lai apdrošinātu personas vai tās apgādībā esošo personu risku zaudēt darba ienākumu sakarā ar sociāli apdrošinātās personas slimību, invaliditāti, maternitāti, bezdarbu, vecumu, nelaimes gadījumu darbā vai saslimšanu ar arodslimību, bērna kopšanu, kā arī papildu izdevumiem sakarā ar sociāli apdrošinātās personas vai tās apgādībā esošās personas nāvi. Sociālā apdrošināšana ir valsts sociālās drošības sistēmas sastāvdaļa. [6]

Latvijā spēkā esošās likmes (2010.g., maijs) [4]:

Valsts sociālās apdrošināšanas obligāto iemaksu likme |

Kopējā likme, % |

Darba ņēmēja daļa, % |

Darba devēja daļa, % |

|

Darba ņēmējs tiek apdrošināts visos sociālās apdrošināšanas veidos |

33,09 % |

9,00 % |

24,09% |

|

Darba ņēmējs ir sasniedzis vecumu, kas dod tiesības uz valsts vecuma pensiju |

25,94 % |

18,88 % |

7,06 % |

|

Darba ņēmējs ir izdienas pensijas saņēmējs vai invalīds |

28,41 % |

20,68 % |

7,73 % |

|

Pašnodarbinātajam |

28,17 % |

- |

- |

|

Pašnodarbinātajam, kurš sasniedzis vecumu, kas dod tiesības saņemt valsts vecuma pensiju |

25,65 % |

- |

- |

|

Fiziskajai personai, kura apsaimnieko nekustamo īpašumu un ir reģistrējusies kā saimnieciskajā darbā gūtā ienākuma nodokļa maksātāja |

24,13 % |

- |

- |

|

Personai, kuru nodarbina darba devējs – ārvalstu nodokļu maksātājs, ja šīs personas pastāvīgā dzīvesvieta nav Latvijas Republikā un persona uzturas Latvijas Republikā 183 dienas vai ilgāk jebkurā 12 mēnešu periodā |

28,99 % |

- |

- |

Brīvprātīgo iemaksu likme |

|

|

|

|

Personai, kura brīvprātīgi pievienojusies pensiju apdrošināšanai, invaliditātes apdrošināšanai, maternitātes un slimības apdrošināšanai, vecāku apdrošināšanai |

28,99 % |

- |

- |

|

Personai, kura brīvprātīgi pievienojusies pensiju apdrošināšanai |

21,66 % |

- |

- |

Ja darba ņēmējs tiek apdrošināts visiem sociālās apdrošināšanas veidiem, obligāto iemaksu likmes sadalījums pa sociālās apdrošināšanas veidiem ir šāds:

· valsts pensiju apdrošināšanai – 21,66 %;

· sociālajai apdrošināšanai bezdarba gadījumam – 3,81 %;

· sociālajai apdrošināšanai pret nelaimes gadījumiem darbā un arodslimībām (turpmāk – darba negadījumu apdrošināšana) – 0,29 %;

· invaliditātes apdrošināšanai – 3,18 %;

· maternitātes un slimības apdrošināšanai – 2,47 %;

· vecāku apdrošināšanai – 1,68 %.

Ņemot vērā VSAOI apmēru, procentu likmes variējas (atsevišķos gadījumos procentu likme var arī būt nulle), fiksētās likmes ir tikai valsts pensiju apdrošināšanai un vecāku apdrošināšanai. [4]

4. Iedzīvotāju ienākuma nodoklis (IIN)

· algas nodokļa, ko par darbinieka gūtajiem ienākumiem aprēķina un maksā darba devējs;

· fiksētā ienākuma nodokļa par ieņēmumiem no saimnieciskās darbības;

· nodokļa par ienākumiem no saimnieciskās darbības, ja tie nav uzņēmumu ienākuma nodokļa objekts, un nodokļa no citiem ienākuma avotiem;

· nodokļa par ienākumu no kapitāla, tajā skaitā nodokļa no kapitāla pieauguma;

· patentmaksas par atsevišķu veidu saimnieciskās darbības veikšanu.

Nodoklis tiek aprēķināts un iemaksāts budžetā divējādā kārtībā: avansā, arī algas nodokļa veidā, un rezumējošā kārtībā, sastādot gada ienākumu deklarāciju (turpmāk — deklarācija), arī fiksētā ienākuma nodokļa un patentmaksas veidā. [3]

Nodokli maksā fiziskās personas:

1) kas atbilstoši likumam "Par nodokļiem un nodevām" ir iekšzemes nodokļu maksātāji un taksācijas periodā ir guvuši ienākumus Latvijas Republikā un/vai ārvalstīs;

2) kas atbilstoši likumam "Par nodokļiem un nodevām" ir ārvalstu nodokļu maksātāji un taksācijas periodā ir guvuši ienākumus Latvijas Republikā;

3) individuālo uzņēmumu, arī zemnieku un zvejnieku saimniecību īpašnieki, kas taksācijas periodā ir guvuši ienākumus, kuri nav aplikti ar uzņēmumu ienākuma nodokli.

IIN nodokļa likmes

· Nodokļa likme, kas jāmaksā no gada apliekamā ienākuma, ir 26 procenti. Algas nodokļa maksātājam nodokļa likme 26 procentu apmērā jāmaksā no mēneša apliekamā ienākuma.

· Nodokļa likme, ko maksā no saimnieciskās darbības ienākuma, ir 26 procenti.

· Nodokļa likme ienākumam no kapitāla, kas nav kapitāla pieaugums, ir 10 procenti. Nodokļa likme kapitāla pieaugumam ir 15 procenti.

· Patentmaksas apmērs atkarībā no saimnieciskās darbības jomas, par kurām maksātājs var veikt patentmaksu, ir no 30 līdz 120 latiem mēnesī.

Gada neapliekamais minimums

Gada neapliekamais minimums ir visu gada mēnešu neapliekamo minimumu summa (pašlaik mēneša neapliekamais minimums ir 35 Ls). Mēneša neapliekamā minimuma apmēru taksācijas gadam nosaka Ministru kabinets. [3]

Neapliekamo minimumu nepiemēro:

· strādājošiem , kuri nav iesnieguši algas nodokļa grāmatiņu

· pensionāriem, invalīdiem, politiski represētajiem, jo minētajām personām likumdošana paredz citus nodokļa atvieglojumus

Neapliekamo minimumu un citus atvieglojumus piemēro proporcionāli darba attiecību kalendārajām dienām. [10, 182]

Iedzīvotāju ienākuma nodokļa maksātājam valsts paredz šādus atvieglojumus:

· par nepilngadīgu bērnu;

· par bērnu, kamēr viņš iegūst vispārējo, profesionālo, augstāko vai speciālo izglītību, bet ne ilgāk kā līdz 24 gadu vecumam;

· par nestrādājošu laulāto;

· par nestrādājošiem vecākiem un vecvecākiem;

· par mazbērnu vai audzināšanā pieņemtu bērnu, ja no viņa vecākiem nav iespējams piedzīt uztura naudu jeb alimentus un kamēr viņš mācās, bet ne ilgāk kā līdz 24 gadu vecumam;

· par brāli, māsu, kas ir jaunāki par 18 gadiem, ja viņiem nav darbaspējīgu vecāku;

· par apgādībā esošu personu apgādājamiem;

· par personu, kuras labā pēc tiesas sprieduma no maksātāja piedzen uztura naudu jeb alimentus;

· par aizbildnībā vai aizgādnībā esošu personu.

· Par katras šeit pieminētās personas uzturēšanu, ja tai nav piešķirta pensija, izņemot apgādnieka zaudējuma pensiju – Ministru kabineta noteiktajā apmērā atvieglojums ir tikai vienam no apgādniekiem.

Atvieglojumus nepiešķir, ja pieminētās personas pastāvīgi saņem ar nodokli apliekamos ienākumus, kas pārsniedz noteikto nodokļa atvieglojuma apmēru, vai bezdarbnieka pabalstu (stipendiju) vai arī tās uztur kāda cita persona. [3]

Par katru apgadāmo personu tiek piešķirts atvieglojums 63 latu apmērā. [2]

5. Darba algas aprēķināšanas formulas un piemēri

1. formula –apliekamā ienākuma aprēķins:

Bruto darba alga

mīnus valsts sociālās apdrošināšanas obligātās iemaksas (darba ņēmēja daļa)

mīnus neapliekamais minimums (ja ir iesniegta algas nodokļa grāmatiņa)

mīnus atvieglojumi par apgādājamiem (ja ir iesniegta algas nodokļa grāmatiņa)

= apliekamais ienākums

2. formula –IIN aprēķins:

Apliekamais ienākums * algas nodokļa likme = algas nodoklis (iedzīvotāju ienākuma nodoklis IIN)

3. formula –neto darba algas aprēķins:

Bruto darba alga

mīnus VSAOI

mīnus algas nodoklis

= izmaksājamā darba alga jeb neto darba alga. [2]

4. formula –darba devēja VSAOI aprēķins

Bruto darba alga * VSAOI likme = darba dēvēja VSAOI iemaksas daļa

Apskatīsim piemērus:

1. piemērs. Darba ņēmēja darba alga mēnesī ir 500 lati un viņa apgādībā ir viens cilvēks. Darba vietā ir iesniegta nodokļa algas grāmatiņa. Noteikt neto darba algu un darba dēvēja VSAOI iemaksas daļu.

1) 500 * 0,09 = 45 (Ls) - darba ņēmēja VSAOI iemaksas daļa

2) 500 – 45 – 35 – 63 = 357 (Ls) - apliekamais ienākums

3) 357 * 0,26 = 92,82 (Ls) - algas nodoklis

4) 500 – 45 – 92,82 = 362,18 (Ls) - neto darba alga

5) 500*0,2409 = 120,45 (Ls) - darba dēvēja VSAOI iemaksas daļa

2. piemērs. Darba ņēmēja darba alga mēnesī ir 500 lati un viņa apgādībā ir viens cilvēks. Darba vietā nav iesniegta nodokļa algas grāmatiņa (papildus darba vieta). Noteikt neto darba algu un darba dēvēja VSAOI iemaksas daļu.

1) 500 * 0,09 = 45 (Ls) - darba ņēmēja VSAOI iemaksas daļa

2) 500 – 45 = 455 (Ls) - apliekamais ienākums

3) 455 * 0,26 = 118,30 (Ls) – algas nodoklis

4) 500 – 45 – 118,30 = 336,40 (Ls) – neto darba alga.

5) 500*0,2409 = 120,45 (Ls) - darba dēvēja VSAOI iemaksas daļa

3. piemērs. Darba ņēmēja darba alga mēnesī ir 500 lati. Darba vieta ir iesniegta algas nodokļa grāmatiņa. Darba ņēmējs ir pensionārs. Noteikt neto darba algu un darba dēvēja VSAOI iemaksas daļu.

1) 500 * 0,0706 = 35,30 (Ls) - darba ņēmēja VSAOI iemaksas daļa

2) 500 – 35,30 = 464,70 (Ls) - apliekamais ienākums

3) 464,70 * 0,26 = 120,82 (Ls) - algas nodoklis

4) 500 – 35,30 – 120,82 = 343,88 (Ls) - neto darba alga.

5) 500 * 0,1888 = 94,40 (Ls) - VSAOI darba dēvēja daļa

4. piemērs. Darba ņēmējs saņem 10 % no izpildītas darbu vērtības mēnesī. Par vienas vienības aprēķina 2,00 Ls. Mēneša laikā strādnieks izgatavojis 200 vienības. Darba ņēmējam nav apgādājamo un ir iesniegta algas nodokļa grāmatiņa. Noteikt neto darba algu un darba dēvēja VSAOI iemaksas daļu.

1) 2,00 * 200 = 400 (Ls) – aprēķinātā darba alga.

2) 400 * 0,09 = 36 (Ls) – darba ņēmēja VSAOI iemaksas daļa

3) 500 – 36 – 35 = 429 (Ls) – apliekamais ienākums

4) 429 * 0,26 = 111,54 (Ls) – algas nodoklis

5) 400 – 36 – 111,54 = 252,46 (Ls) – neto darba alga

6) 400*0,2409 = 96,36 (Ls) - darba dēvēja VSAOI iemaksas daļa

6. Kopsavilkums

Darba algas aprēķināšanas formulas:

1. formula –apliekamā ienākuma aprēķins:

Bruto darba alga

mīnus valsts sociālās apdrošināšanas obligātās iemaksas (darba ņēmēja daļa)

mīnus neapliekamais minimums (ja ir iesniegta algas nodokļa grāmatiņa)

mīnus atvieglojumi par apgādājamiem (ja ir iesniegta algas nodokļa grāmatiņa)

= apliekamais ienākums

2. formula –IIN aprēķins:

Apliekamais ienākums * algas nodokļa likme = algas nodoklis (iedzīvotāju ienākuma nodoklis IIN)

3. formula –neto darba algas aprēķins:

Bruto darba alga

mīnus VSAOI

mīnus algas nodoklis

= izmaksājamā darba alga jeb neto darba alga. [2]

4. formula –darba devēja VSAOI aprēķins

Bruto darba alga * VSAOI likme = darba dēvēja VSAOI iemaksas daļa

7. Jautājumi – pārbaudi sevi pats

1. Kas ir algas nodokļa grāmatiņa?

2. Kas ir VSAOI?

3. Kas ir IIN?8. Izmantotās literatūras un avotu saraksts

- Kārtība, kādā izsniedzama algas nodokļa grāmatiņa / Latvijas Republikas likums – [Elektroniskais resurss] - http://www.likumi.lv/doc.php?id=25140 skatīts: 18.05.2010

- Algas kalkulators / CV market – [Elektroniskais resurss] – skatīts: http://www.cvmarket.lv/salary_enquiry.php?career_style=2

- Par iedzīvotāju ienākuma nodokli / Latvijas Republikas likums – [Elektroniskais resurss] - http://www.likumi.lv/doc.php?id=56880 skatīts 18.05.2010

- Noteikumi par valsts sociālās apdrošināšanas iemaksu likmes sadalījumu pa valsts sociālās apdrošināšanas veidiem 2010.gadā / Ministra Kabineta Noteikumi – [Elektroniskais resurss] - http://www.likumi.lv/doc.php?id=202815&from=off skatīts: 18.05.2010

- Darba samaksa / Latvijas Centrālās Statistikas Pārvalde - [Elektroniskais resurss] - http://data.csb.gov.lv/DATABASE/Iedzsoc/%CEstermi%F2a%20statistikas%20dati/Darba%20samaksa/DS_ienakumi.htm skatīts: 25.05.2010

- Par valsts sociālo apdrošināšanu / VID – [Elektroniskais resurss] - http://www.vid.gov.lv/default.aspx?tabid=8&id=384&hl=1 skatīts: 25.05.2010

- Atvieglojumi maksātājam / VID – [Elektroniskais resurss] - http://www.vid.gov.lv/dokumenti/tiesibu_akti/metodiskie%20materi%C4%81li/met_iein_par%20neapliek_min_un%20atviegl.doc Skatīts: 15.05.2010

- Pārzini darba samaksas noteikšanas principus / Valsts darba inspekcija – [Elektroniskais resurss] - http://www.vdi.gov.lv/index.php?zinas_id=7&lang_id=1&menu_id=13&start=0 skatīts: 25.05.2010

- Minimālā darba alga Latvijā tiek palielināta līdz 180 latiem / nra.lv – [Elektroniskais resurss] - http://www.nra.lv/zinas/14411-minimala-darba-alga-latvija-tiek-palielinata-lidz-180-latiem.htm skatīts: 25.05.2010

- Grigorjeva R., Jesemčika A., Leibus I., Svarinska A. Finanšu grāmatvedība. Rīga : Izglītības soļi, 2004. 246 lpp

10.3. Nopirktās preces vērtības un nomaksātā PVN lieluma aprēķins dažādām precēm ar dažādām PVN likmēm

Šis atbalsta materiāls skolotājiem ir izveidots saskaņā ar standarta Biznesa ekonomikas pamati prasībām.

Gatavojoties stundām, skolotāji varēs izmantot šo materiālu gan prezentāciju sagatavošanai, gan tēmas mutiskajam izklāstam, gan audzēkņu zināšanu pārbaudei, izmantojot sagatavotos jautājumus no sadaļas „pārbaudi sevi pats”. Atbildes uz uzdotiem jautājumiem ir sniegtas tēmas izklāstā.

Materiāls ir izveidots tā, ka audzēkņi pēc tēmas apgūšanas varēs aprēķināt nopirktās preces vērtību un nomaksātā pievienotās vērtības nodokļa (PVN) lielumu. Materiālā ir iekļauti attiecīgie piemēri.

Tēmas nobeigumā ir atrodams kopsavilkums.1. PVN nozīme

Valsts kopbudžeta galvenie ienākumi ir nodokļi, kas sastāda apmēram 84.6% no kopējiem ieņēmumiem. Valsts pamatbudžetā nodokļi sastāda 95.7% no budžeta ieņēmumiem.

Nodokļi, kurus mēs maksājam valstij, ir vajadzīgi, lai nodrošinātu valsts sekmīgu darbību. Nodokļu funkcijas ir plašas un daudzveidīgas. Daļa nodokļu tiek novirzīta dažādu valstij svarīgu nozaru subsidēšanai un atbalstam, piem., lauksaimniecība u.c. Nodokļi arī tiek izmantoti tādu darbību aizkavēšanai, kuras valdība uzskata par kaitīgām, piem., noziedzības apkarošana. Nodokļus izmanto arī, lai veicinātu noteiktas darbības, piem., 80 gados valdība stimulēja ražotājus modernizēt rūpnīcas un paaugstināt darba ražīgumu. Tā samazināja nodokļus tām firmām, kuras iegādājās jaunas iekārtas un apguva tehnoloģiju.

Valdība var ar nodokļu palīdzību regulēt ekonomiskās aktivitātes līmeni. Jo paaugstinot vai samazinot nodokļus valdība var ietekmēt naudas daudzumu apgrozībā.

Lielāko daļu no nodokļu ienākumiem sastāda pievienotās vērtības nodoklis - kopbudžetā 24.0%, valsts pamatbudžetā 58.2%, tātad tam ir vislielākā nozīme Latvijas nodokļu sistēmā.

2. Kas ir PVN nodoklis?

Pievienotās vērtības nodoklis (PVN) ir nodoklis, kas tiek pieskaitīts pie preces vai pakalpojuma tirgus vērtības naudas izteiksmē. Tas tiek piemērots visās Eiropas Savienības dalībvalstīs.

PVN maksā preces vai pakalpojuma gala patērētājs.

PVN nodokļa likmes Eiropas Savienības dalībvalstīs nav harmonizētas - katrā dalībvalstī ir cita PVN likme.

Katra dalībvalsts nosaka savu PVN likmi ņemot vērā, ka ES noteiktā minimālā standartlikme ir 15%, minimālā samazinātā likme 5%.

Pārvadājot preces starp ES dalībvalstīm, PVN uz Latvijas valsts robežas nav jāmaksā.

Privātpersonas maksā PVN preču iegādes vietā, piemēram, veikalā, kur PVN jau ir ieskaitīts preces cenā.

Latvijas standarta PVN likme ir 21%. Tāpat kā citās ES dalībvalstīs, arī Latvijā noteiktām preču grupām tiek piemērotas samazinātās PVN likmes. Samazinātā likme ir 10%, kā arī pastāv darījumi, kuriem piemērojama PVN 0% likme un ar PVN neapliekamie darījumi.

Ar PVN 10 procentu likmi apliek:

- medikamentu, medicīnisko preču un ierīču piegādes saskaņā ar Ministru kabineta apstiprināto sarakstu;

- zīdaiņiem paredzēto specializēto produktu piegādes saskaņā ar Ministru kabineta apstiprināto sarakstu;

- avīzes, žurnālus, biļetenus un citiem periodiskos izdevumus, kuri iznāk ne retāk kā reizi trijos mēnešos un kuru vienreizējā tirāža pārsniedz 100 eksemplārus, izņemot erotiska un pornogrāfiskā rakstura izdevumus, kā arī tādus izdevumus, kuru saturiskā ievirze un uzdevums ir reklāmas vai komercsludinājumu publicēšana;

- sabiedriskā transporta pakalpojumus iekšzemē;

- siltumenerģijas un elektroenerģijas piegādes iedzīvotājiem;

- dabasgāzes piegādes iedzīvotājiem, izņemot dabasgāzi autotransportam.

- ūdens piegādes centralizētā ūdensapgādes sistēmā;

kanalizācijas pakalpojumus; - sadzīves atkritumu savākšanas, pārvadāšanas un to apglabāšanas pakalpojumus;

- viesu izmitināšanas pakalpojumus viesu izmitināšanas mītnēs (viesnīcās, moteļos, viesu mājās, kempingos, tūrisma mītnēs);

apbedīšanas pakalpojumus; - ieejas maksu kinoizrādēs, izņemot erotiska un pornogrāfiska rakstura kinoizrādes.

Nodokļa 0 procenta likmi piemēro:

- preču eksportam;

- pakalpojumiem, kas saistīti ar preču eksportu un tranzīta pārvadājumiem (ieskaitot transporta, ekspedīcijas, preču uzglabāšanas, iekraušanas, izkraušanas, ekspertīzes, šķirošanas pakalpojumus);

- brīvajā zonā un muitas noliktavā sniegtajiem pakalpojumiem, kuri tieši saistīti ar precēm, kuras ievestas ES teritorijā no trešajām valstīm un trešajām teritorijām un nav izlaistas brīvam apgrozījumam;

- pakalpojumiem, kas tiek sniegti ar starptautisko transportu;

- preču piegādēm ES dalībvalstu uzņēmumiem, ja preču piegādātājs un preču saņēmējs ir PVN maksātāji.

Ar PVN nodokli neapliek:

- maksu par bērnu uzturēšanos pirmsskolas iestādēs;

- izglītības pakalpojumus, kurus sniedz valsts un pašvaldību izglītības iestādes un valsts akreditētās privātās izglītības iestādes personām, kuras apgūst kādu akreditēto izglītības programmu;

- apdrošināšanas pakalpojumus (apdrošināšanas polišu izplatītāju sniegtos pakalpojumus, pārapdrošināšanas pakalpojumus);

- medicīnas pakalpojumus (t.sk. zobārstniecības pakalpojumus);

- dzīvojamo telpu īri saskaņā ar noslēgtajiem līgumiem, kā arī dzīvojamās mājas uzturēšanas un apsaimniekošanas pakalpojumus, ko sniedz dzīvojamās mājas apsaimniekotājs saskaņā ar dzīvojamās mājas apsaimniekošanas līgumu;

- finanšu darījumus u.c. likumā “Par pievienotās vērtības nodokli” noteiktos.

3. PVN aprēķināšanas piemēri

PVN aprēķina darījuma apliekamo vērtību reizinot ar nodokļa likmi.

Piemērs.

|

Preces/pakalpojuma tirgus vērtība |

Ls 5.00 |

|

PVN likme Latvijā |

21% |

|

Nodokļa summa aprēķināma šādi: |

|

|

(Ls 5.00 x 21%) : 100 = Ls 1.05 |

|

|

Summa, ko samaksā gala patērētājs: |

|

|

Ls 5.00 + Ls 1.05 = Ls 6.05 |

|

Ko darīt, lai uzzinātu cik lielu PVN mēs samaksājam par preci, kura jau ir aplikta ar nodokļi:

· PVN lielumu var redzēt čekā, kuru saņemat pie kases , samaksājot par preci.

· Vai arī aprēķināt. Piemēram, (preces cena Ls 5.00) 5.00/121*21 = 86.78 Ls. 10% likme: 5.00/110*10 = 45.45Ls

PVN likmes ES dalībvalstīs (2010.g.)

|

Valsts |

PVN likme |

|

Austrija |

20% |

|

Beļģija |

21% |

|

Čehija |

19% |

|

Dānija |

25% |

|

Francija |

19,6% |

|

Grieķija |

19% |

|

Igaunija |

20% |

|

Īrija |

21,5% |

|

Itālija |

20% |

|

Kipra |

15% |

|

Latvija |

21% |

|

Lielbritānija |

15% |

|

Lietuva |

21% |

|

Luksemburga |

15% |

|

Malta |

18% |

|

Nīderlande |

19% |

|

Polija |

22% |

|

Portugāle |

20% |

|

Slovākija |

19% |

|

Slovēnija |

20% |

|

Somija |

22% |

|

Spānija |

16% |

|

Ungārija |

20% |

|

Vācija |

19% |

|

Zviedrija |

25% |

PVN maksāšana par citā ES dalībvalstī iegādātām precēm

Ar Latvijas iestāšanos ES ir atceltas ārējās robežas starp Latviju un citām ES dalībvalstīm un ir nodrošināta preču un pakalpojumu brīvā kustība kopējā tirgus ietvaros. Preču piegādes no vienas ES dalībvalsts uz otru ir darījumi Eiropas Savienības teritorijā.

Ja privātpersona, piemēram, Vācijā iegādājas lietotu automašīnu, PVN jau tiek nomaksāts Vācijā, pēc attiecīgās PVN likmes (19%) - tur pat veikalā vai iegādes vietā.

Ja lietotu automašīnu iegādājas Latvijas juridiskā persona, PVN jānomaksā Latvijā (Valsts ieņēmumu dienesta norēķinu kontā), pēc Latvijas noteiktās likmes 21%. Ievedot Latvijā jaunus transportlīdzekļus, Latvijas PVN 21% ir jānomaksā gan fiziskām, gan juridiskām personām.

PVN maksāšana par trešajās (ne-ES) valstīs iegādātām precēm

Ja preces tiek vestas no kādas trešās valsts, piemēram, no Krievijas, PVN ir jānomaksā uz robežas vai ES iekšzemē (atkarīgs no tās ES dalībvalsts noteikumiem, kurā persona iebrauc). Šādā gadījumā PVN ir jāmaksā gan privātpersonām (ja ievestās preces pārsniedz personiskajā bagāžā atļauto daudzumu), gan juridiskām personām. Nodoklis tiek maksāts pēc tās ES dalībvalsts likmes, kurā trešo valstu preces tiek ievestas.

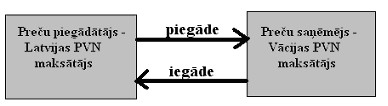

Eiropas Savienības teritorijā veiktie starpvalstu darījumi (ar precēm un pakalpojumiem) tiek dēvēti par preču iegādi un preču piegādi. Termini imports un eksports attiecas uz darījumiem, kas tiek veikti starp ES valstīm un trešajām valstīm.

Piemērs:

Preču piegādei piemēro PVN 0% likmi, ja preču piegādātājam (Latvijas personai) ir zināms preču saņēmēja PVN reģistrācijas numurs (Vācijā).

Nodokli maksā preču saņēmējs, piemērojot saņēmējvalsts PVN likmi. Ja saņēmējs nav PVN maksātājs (juridiska persona), PVN maksā nosūtītājs, pēc savas valsts nodokļa likmes.

PVN likmi nosaka pēc vietas, kur notiek pakalpojumu sniegšana vai preču piegāde.

Laika posms, par kuru aprēķina PVN jeb taksācijas periods ir viens kalendārais mēnesis.

Aprēķināto nodokli par taksācijas periodu jāiemaksā valsts budžetā 15 dienu laikā pēc taksācijas perioda beigām.4.Kopsavilkums

Ko darīt, lai uzzinātu cik lielu PVN mēs samaksājam par preci, kura jau ir aplikta ar nodokļi:

- PVN lielumu var redzēt čekā, kuru saņemat pie kases, samaksājot par preci.

- Vai arī aprēķināt. Piemēram, (preces cena Ls 5.00) 5.00/121*21 = 86.78 Ls. 10% likme: 5.00/110*10 = 45.45Ls.

5. Jautājumi – pārbaudi sevi pats

- Kas ir PVN?

- Vai visas valstīs piemēro PVN nodokļi?

- Kāda ir minimāla iespējama PVN likme?

- Kāda ir minimāla samazinātā PVN likme?

- Kādas PVN likmes ir Latvijā?

- Nosauciet preču grupas, kuras apliek ar 10% likmi?

- Kā var aprēķināt PVN, ja tas jau ir ieskaitīts preces cenā?

- Kā tiek aprēķināts PVN no preces vērtības?

6. Izmantotās literatūras un avotu saraksts

1. Podvinska N . Pievienotās vērtības nodoklis. Komentāri par PVN likumu un tā piemērošanas noteikumiem – Rīga: SIA "Lietišķās informācijas dienests", 2006. – 270 lpp.

2. www.google.lv

3. www.likumi.lv

4. www.vid.gov.lv

5. www.esmaja.lv/?lapa=eir&id=5